Финансовая политика - это общая финансовая идеология организации, подчиненная достижению основной цели ее деятельности, каковой является получение прибыли (для коммерческих организаций).

Цель финансовой политики - построение эффективной систем управления финансами, направленной на достижение стратегических и тактических целей его деятельности.

Стратегические задачи финансовой политики предприятия:

Максимизация прибыли;

Оптимизация структуры капитала предприятия и обеспечение его финансовой устойчивости;

Достижение прозрачности финансово-экономического состояния предприятия для собственников (участников, учредителей), инвесторов, кредиторов;

Создание эффективного механизма управления финансами предприятия;

Использование предприятием рыночных механизмов привлечения финансовых ресурсов.

Объект финансовой политики - хозяйственная система и ее деятельность во взаимосвязи с финансовым состоянием и финансовыми результатами, денежный оборот хозяйствующего субъекта, представляющий собой поток денежных поступлений и выплат. Каждому направлению расходования денежных фондов должны соответствовать определенные источники: на предприятии к источникам можно отнести собственный капитал и пассивы, которые инвестируются в производство и приобретают форму активов.

Предмет финансовой политики внутрифирменные и межхозяйственные финансовые процессы, отношения и операции, включая производственные процессы, образующие финансовые потоки и определяющие финансовое состояние и финансовые результаты, расчетные отношения, инвестиции, вопросы приобретения и выпуска ценных бумаг и т.п.

Субъект финансовой политики - учредители организации и руководство (работодатели), финансовые службы, которые разрабатывают и реализуют стратегию и тактику финансового менеджмента в целях повышения ликвидности и платежеспособности предприятия посредством получения и эффективного использования прибыли.

Финансовая политика заключается в постановке целей и задач финансового управления, а также в определении и использовании методов и средств их реализации, в постоянном контроле, анализе и оценке соответствия происходящих процессов намеченным целям.

Финансовая политика проявляется в системе форм и методов мобилизации и оптимального распределения финансовых ресурсов, определяет выбор и разработку финансовых механизмов, способы и критерии оценки эффективности и целесообразности формирования, направления и использования финансовых ресурсов в управлении.

Долгосрочная финансовая политика охватывает весь жизненный цикл предприятия или инвестиционного проекта, который делится на множество краткосрочных периодов, равных по длительности одному финансовому (календарному) году. По итогам финансового года производятся окончательное определение финансового результата деятельности предприятия, распределение прибыли, расчеты по налогам, составление финансовой отчетности. Успешность работы предприятия в краткосрочном периоде в решающей степени зависит от качества разработанной им краткосрочной финансовой политики, под которой понимается система мер, направленных на обеспечение бесперебойного финансирования его текущей деятельности.

Между краткосрочной и долгосрочной финансовой политикой существует органическая связь: краткосрочная финансовая политика «встроена» в долгосрочную - средства для расширения производства, увеличения количества применяемого основного капитала генерируются именно в процессе текущей деятельности, которая создает как источник простого воспроизводства основных средств (амортизацию), так и источник их расширенного воспроизводства (прибыль). В то же время именно денежные потоки от текущей деятельности формируют и общий результат, отдачу от предприятия (инвестиционного проекта) за весь период его жизненного цикла.

В деятельности предприятия, которое наряду с текущей деятельностью осуществляет инвестиционный проект, денежные потоки от текущей и инвестиционной деятельности переплетаются. При осуществлении инвестиционного проекта за счет заемных средств, например, возможны две схемы погашения кредита, одна из которых основана на использовании денежных потоков от текущей и инвестиционной деятельности одновременно, а другая предполагает строгое разграничение этих денежных потоков.

Разграничение текущей и инвестиционной деятельности необходимо для обеспечения эффективного контроля за использованием финансовых ресурсов и предупреждения иммобилизации (отвлечения) оборотных средств в капитальные затраты, что может подорвать текущее финансирование предприятия.

Существующий порядок учета средств на расчетных счетах в банках не предполагает выделения отдельного счета для учета движения средств по капитальным вложениям. Учет собственных средств предприятий и организаций, предназначенных для финансирования капитальных вложений, ведется на их расчетных счетах, отдельные счета для таких целей не открываются. В целях облегчения учета капитальных вложений и предотвращения иммобилизации оборотного капитала банкам разрешено вести отдельные лицевые счета клиентам для учета операций по использованию средств на капитальные вложения. Открытие этих счетов и совершение по ним операций производятся на договорных условиях на том же балансовом счете, где учитываются операции по расчетным счетам. При этом не должна нарушаться установленная законодательством очередность платежей. Средства на эти счета должны перечисляться с расчетного счета предприятия.

Предварительным этапом разработки финансовой политики предприятия является анализ его финансово-экономического состояния, который позволит выявить сильные и слабые стороны финансов предприятия, т.е. «поставить диагноз». Анализ должен опираться на показатели квартальной и годовой бухгалтерской отчетности предприятия. В то же время следует помнить, что отчетность по своей природе исторична, т.е. фиксирует результаты событий, произошедших в прошлом, кроме того, стоимостные показатели искажаются под влиянием инфляции. При анализе отчетности применяются такие методы, как горизонтальный и вертикальный анализ, трендовый анализ, расчет финансовых коэффициентов. В процессе анализа бухгалтерской отчетности определяются состав имущества предприятия, его финансовые вложения, источники формирования собственного капитала, размер и источники заемных средств, оцениваются объем выручки от реализации и размер прибыли. Финансовый анализ, т.е. анализ денежных потоков, процессов образования, распределения и использования фондов денежных средств, будет более обоснованным, если финансовый аналитик четко представляет себе систему бухгалтерского финансового учета, движение средств по конкретным счетам, механизм формирования финансовых результатов.

Качество краткосрочной финансовой политики напрямую зависит от принятой предприятием учетной политики. Учетная политика, которая представляет собой совокупность принятых организацией способов ведения бухгалтерского учета, может существенным образом повлиять на процесс формирования финансового результата и оценку финансово-хозяйственной деятельности организации.

В учетной политике организации закрепляются способы амортизации основных средств, нематериальных активов, способы оценки производственных запасов, товаров, незавершенного производства и готовой продукции, способы списания производственных запасов на издержки производства, варианты формирования страховых фондов.

Таким образом, изменения учетной политики могут оказать существенное влияние на финансовое положение, движение денежных средств или финансовые результаты организации. Целесообразно просчитать варианты тех или иных положений учетной политики, поскольку от принятых в этой области решений напрямую зависят структура баланса, значения ряда ключевых финансово-экономических показателей.

Краткосрочная финансовая политика должна быть скоординирована и с налоговой политикой предприятия. Налоговая политика предполагает управление налогами в целях оптимизации налогообложения в рамках соблюдения действующего налогового законодательства - предупреждение излишних налоговых платежей, исключение двойного налогообложения. Необходимо также использовать разнообразные налоговые льготы, предусмотренные законодательством Российской Федерации по различным основаниям:

По номенклатуре продукции (товары первой необходимости, для детей и др.);

По направлению расходования средств (некоторые виды капитальных вложений, благотворительность);

По составу работников (льготы для предприятий, в которых трудятся инвалиды);

По численности работников (малые предприятия);

По принадлежности предприятия (предприятия потребкооперации, расположенные в районах Крайнего Севера, протезно-ортопедические и пр.).

Налоговая политика связана с учетной политикой, т.к. выбор методов отнесения затрат на себестоимость может влиять на величину налогооблагаемой базы налога на прибыль.

Таким образом, основная задача краткосрочной финансовой политики обеспечение бесперебойного финансирования текущей деятельности организации - предусматривает постановку множества разноплановых частных задач.

Краткосрочная финансовая политика организации - совокупность мероприятий по целенаправленному формированию, организации и использованию финансов для достижения текущих целей.

Она не изучает сущности финансовых отношений и не разрабатывает механизмов и методов оптимизации доходов, расходов, денежных потоков и т.п., а использует существующие, рассматриваемые в финансовом менеджменте.

Разработка и реализация краткосрочной финансовой политики содержит одновременно финансовые, управленческие, экономические, правовые и даже технические аспекты и требует междисциплинарного подхода. Действительно, такие понятия, как «оборотные активы», «издержки», «цены», а также методы - «бюджетирование», «нормирование оборотных средств» и др. - вышли из самых разных прикладных и научных дисциплин.

Практическая реализация краткосрочной финансовой политики тесно связана с такими дисциплинами, как бухгалтерский учет, финансовый менеджмент, экономика, право, статистика, математика, информатика и другие дисциплины.

Краткосрочная финансовая политика использует финансы как базовый инструмент для достижения своих целей и задач, помогает более четко определить, как с помощью финансовых ресурсов достигнуть поставленных целей.

Краткосрочную финансовую политику реализуют с помощью методов, приемов финансового менеджмента. Финансовый менеджмент больше связан с действиями, анализом и подготовкой решений, а краткосрочная финансовая политика адаптирует существующие методы в соответствии с ее целями, направлениями и задачами.

Все решения в финансовой политике тесно переплетены с бухгалтерским учетом. Бухгалтерский учет предоставляет основную Первичную информацию, которая необходима для реализации краткосрочной финансовой политики.

Влияние права на реализацию краткосрочной финансовой политики сказывается косвенно через элементы гражданского, трудового, административно-процессуального права.

На достижение той или иной цели, поставленной в краткосрочной финансовой политике, влияют многочисленные финансовые потоки, а на них существенно влияет действующая система налогообложения.

Финансовые цели обычно предполагают формализацию, а математические дисциплины предоставляют инструменты анализа и моделирования. Особенно эти инструменты необходимы при учете риска и неопределенности в управленческих решениях.

Основа краткосрочной финансовой политики - четкое определение единой концепции развития организации в краткосрочной перспективе, выбор из всего многообразия механизмов достижения поставленных целей наиболее оптимальных, а также разработка эффективных механизмов контроля.

Краткосрочная финансовая политика дает ответы на вопросы:

1. Как в конкретных финансово-экономических условиях достигнуть поставленных целей?

2. Какие механизмы наиболее оптимально подходят для достижения поставленных целей?

3. Как и какими критериями можно проконтролировать достижение поставленных целей? .

Только при разработанной финансовой политике можно с наименьшими затратами и в кратчайшие сроки добиться поставленных целей. Именно поэтому как алгоритм действий «финансовая политика» все больше применима в практической сфере управления предприятиями.

Для реализаций главной цели финансовой политики - обеспечение максимизации благосостояния собственников предприятия в текущем периоде и на перспективу необходимо найти оптимальное соотношение между стратегическими задачами:

Максимизация прибыли;

Обеспечение финансовой устойчивости.

Развитие первого стратегического направления позволяет собственникам получать доход на вложенный капитал, второе направление обеспечивает организации стабильность и безопасность и относится к контролированию риска.

Для реализации стратегических целей организации необходимо решать тактические задачи. Финансовая тактика - это оперативные действия, направленные на достижение того или иного этапа финансовой стратегии в текущем периоде и связана с проведением краткосрочной финансовой политикой.

Для обеспечения первого стратегического направления - максимизации прибыли необходимо решить следующие краткосрочные задачи:

Наращивать объем продаж в текущем периоде; .

Бесперебойно обеспечивать производство финансовыми ресурсами в текущем периоде;

Контролировать расходы;

Минимизировать период производственного цикла;\

Оптимизировать величину запасов и др. \

Второе стратегическое направление подразумевает:

Синхронизацию денежных потоков;

Текущий анализ контрагентов;

Достаточные объемы денежных средств;

Текущий финансовый мониторинг и др.

Таким образом, краткосрочная финансовая политика - это всегда поиск баланса, оптимального на данный момент соотношения нескольких направлений развития и выбор наиболее эффективных методов и механизмов их достижения. Она должна быть гибкой и корректироваться в ответ на изменения внешних и внутренних факторов.

1.2 Субъекты, объекты и этапы разработки краткосрочной финансовой политики

Краткосрочная финансовая политика - основа процесса управления финансами организации в текущем периоде. Ее главные направления определяют учредители, собственники, акционеры предприятия. Однако реализация финансовой политики возможна только через организационную подсистему, которая является совокупностью отдельных людей и служб, подготавливающих и непосредственно осуществляющих финансовые решения.

Реализация финансовой политики зависит от организационно-правовой формы хозяйствующего субъекта, сферы деятельности, а также масштабов организации.

Субъектами управления в малых организациях могут выступать руководитель и бухгалтер, так как не предполагает глубокого разделения управленческих функций. Иногда для корректировки направлений развития привлекают внешних экспертов и консультантов.

В средних организациях текущую финансовую деятельность могут осуществлять внутри других подразделений (бухгалтерия, планово-экономический отдел и т.д.), серьезные же финансовые решения (краткосрочное инвестирование, текущее финансирование) принимает генеральная дирекция фирмы.

В крупных компаниях есть возможность расширить организационную структуру, кадровый состав и достаточно четко дифференцировать полномочия и ответственность между:

Информационными органами: юридическая, налоговая, бухгалтерская и другие службы;

Финансовыми органами: финансовый отдел, казначейский

отдел, отдел управления ценными бумагами, отдел бюджетирования и т.д.;

Контрольными органами: внутренняя ревизия, аудит.

Ответственным за постановку проблем финансового характера, анализ целесообразности выбора того или иного способа их решения выступает, как правило, финансовый директор.

В крупных организациях структура разработки и реализации финансовой политики может быть централизованной или децентрализованной. Однако даже в условиях децентрализованной структуры финансовая деятельность остается жесткой в стратегических направлениях развития.

Основные объекты управления в краткосрочной политике имеют следующие направления:

1. Управление оборотным капиталом:

Определение общей потребности в оборотном капитале;

Минимизация цены краткосрочного заемного капитала;

Обеспечение эффективного использования оборотного капитала.

2. Управление оборотными активами:

Определение потребности в оборотных активах;

Оптимизация состава оборотных активов с позиций их эффективного

использования;

Обеспечение ликвидности оборотных активов;

Ускорение цикла оборота оборотных активов;

Выбор эффективных форм и источников финансирования оборотных активов.

3.Управлениетекущимииздержками:

CVP-анализ;

Минимизация издержек;

Нормирование затрат;

Оптимизация соотношения постоянных и переменных издержек.

4. Управление денежными потоками:

Формирование входящих и исходящих потоков денежных средств, их синхронизация по объему и времени;

Эффективное использование остатка временно свободных денежных средств.

Реализация краткосрочной финансовой политики организации предполагает реализацию последовательных этапов и включает различные инструменты и механизмы.

1. Определение текущих направлений развития.

2. Планирование:

Текущее;

Оперативное;

Бюджетное.

3. Разработка оптимальной концепции управления:

Оборотным капиталом;

Оборотными активами;

Денежными потоками;

Издержками.

4.Текущий и оперативный контроль:

Проверка выполнения планов;

Сравнительный анализ;

Ревизии;

Таким образом, краткосрочная политика нацелена на принятие текущих решений на срок до одного года или на период продолжительности операционного цикла, если он более 12 месяцев. Так, краткосрочные финансовые решения принимают, когда компания заказывает производственные запасы, платит и планирует продажу готовой продукции, синхронизирует денежные потоки и т.д. Краткосрочная финансовая политика связана главным образом с анализом вопросов, влияющих на текущие активы и текущие обязательства. Разработку и реализацию краткосрочной финансовой политики нужно постоянно контролировать.

1.3 Информационное обеспечение краткосрочной финансовой политики

При разработке и реализации краткосрочной финансовой политики руководство организации вынуждено постоянно принимать управленческие решения из множества альтернативных направлений. В выборе наиболее выгодного решения важнейшую роль играет своевременная и точная информация.

Информационное обеспечение краткосрочной финансовой политики организации можно разделить на две крупные категории - формируемое из внешних источников и внутренних.

Система показателей информационного обеспечения краткосрочной финансовой политики организации, формируемая из внешних источников:

1. Показатели, характеризующие конъюнктуру финансового рынка:

Виды основных фондовых инструментов (краткосрочных облигаций, и т.п.), обращающихся на биржевом и внебиржевом фондовых рынках;

Котируемые цены предложения и спроса основных видов краткосрочных фондовых инструментов;

Кредитная ставка отдельных коммерческих банков, дифференцированная по срокам предоставления финансового кредита;

Депозитная ставка отдельных коммерческих банков, дифференцированная по вкладам до востребования и срочным вкладам;

Официальный курс отдельных валют.

Система нормативных показателей этой группы служит для принятия управленческих решений при формировании портфеля при краткосрочных финансовых вложениях, при выборе вариантов размещения свободных денежных средств и т.д. Формирование системы показателей этой группы основано на периодических публикациях Центрального банка, коммерческих изданиях, фондовой и валютной биржах, а также на официальных статистических изданиях.

2. Показатели, характеризующие деятельность контрагентов и конкурентов.

Система информативных показателей этой группы необходима в основном для принятия оперативных управленческих решений по отдельным аспектам формирования и использования финансовых ресурсов. Эти показатели формируют обычно в следующих блоках: «Банки», «Страховые компании», «Поставщики продукции», «Покупатели продукции», «Конкуренты». Источники формирования показателей этой группы - публикации отчетных материалов в прессе (по отдельным видам хозяйствующих субъектов такие публикации являются обязательными), соответствующие рейтинги с основными результативными показателями деятельности (по банкам, страховым компаниям), а также платные бизнес-справки, предоставляемые отдельными информационными компаниями.

3. Нормативно-регулирующие показатели.

Систему этих показателей учитывают при подготовке финансовых решений, связанных с особенностями государственного регулирования финансовой деятельности организаций. Источники формирования показателей этой группы - нормативно-правовые акты, принимаемые различными органами государственного управления.

Систему показателей информационного обеспечения финансового менеджмента, формируемых из внутренних источников, делят на две группы:

1. Первичная информация:

Формы бухгалтерской отчетности (бухгалтерский баланс, отчет о финансовых результатах) и приложения к ним, а также отчетность, формируемая в соответствии с международными стандартами;

Оперативный финансовый и управленческий учет.

Систему информативных показателей этой группы широко используют как внешние, так и внутренние пользователи. Она применима при финансовом анализе, планировании, разработке финансовой политики по основным аспектам финансовой деятельности, дает наиболее агрегированное представление о результатах финансовой деятельности организации.

2. Информация, полученная при финансовом анализе:

Горизонтальный анализ (сравнение финансовых показателей с предшествующим периодом и за несколько предшествующих периодов);

Вертикальный анализ (структурный анализ активов, пассивов и денежных потоков);

Сравнительный анализ (со среднеотраслевыми финансовыми показателями, показателями конкурентов, отчетными и плановыми показателями);

Анализ финансовых коэффициентов (финансовая устойчивость, платежеспособность, оборачиваемость, рентабельность);

Интегральный финансовый анализ и др.

Таким образом, для успешной реализации финансовой политики организации руководству необходимо, во-первых, обладать достоверной информацией о внешней среде и прогнозировать ее возможные изменения; во-вторых, иметь сведения о текущих параметрах внутреннего финансового положения; в-третьих, систематически проводить анализ, позволяющий получить оценку результатов хозяйственной деятельности отдельных ее аспектов как в статике, так и в динамике.

2. ФИНАНСОВОЕ ПЛАНИРОВАНИЕ И БЮДЖЕТИРОВАНИЕ В ОРГАНИЗАЦИЯХ

2.2 Краткосрочное финансовое планирование

2.4 Организация бюджетирования

2.1 Понятие и содержание и методика финансового планирования

Финансовое планирование представляет собой процесс разработки системы финансовых планов и плановых (нормативных) показателей по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности его финансовой деятельности в предстоящем периоде».

Финансовое планирование охватывает важнейшие стороны финансово-хозяйственной деятельности предприятия, обеспечивает необходимый предварительный контроль за образованием и использованием материальных, трудовых и денежных ресурсов, создает условия для укрепления финансового состояния предприятия.

Финансовое планирование на предприятии взаимосвязано с планированием хозяйственной деятельности и строится на основе показателей производственного плана (объема производства, реализации, сметы затрат на производство, инвестиционного плана и др.). Однако составление финансового плана не является простым арифметическим перерасчетом показателей производственного плана в финансовые показатели.

В процессе составления проекта финансового плана осуществляется критический подход к показателям производственного плана, выявляются и используются неучтенные в них внутрихозяйственные резервы и пути более эффективного использования производственной мощности предприятия, более рационального расходования материальных и денежных ресурсов, повышения качества продукции, расширения ассортимента и др.

Финансовое планирование является основной функцией управления финансами компании. Планирование финансовых показателей позволяет собственнику компании представлять будущее финансовое состояние как предприятия в целом, так и его отдельных бизнес-единиц, своевременно оценивать потребность в финансовых ресурсах для своего дальнейшего развития.

Основными задачамифинансового планирования являются:

· обеспечение необходимыми финансовыми ресурсами выполнения производственно-хозяйственных и инвестиционных планов предприятия;

· планирование дивидендной политики;

· предоставление информации для выбора наиболее эффективных направлений инвестирования;

· определение сумм налоговых платежей с учетом законодательно разрешенных возможностей их минимизации;

· формирование содержания и перечня плановых документов, достаточных для проведения анализа будущего финансового состояния и расчета показателей эффективности деятельности предприятия;

· выявление необходимых условий проведения расчетов с различными контрагентами, кредиторами и составление графиков платежей.

Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения (перспективные, текущие, оперативные) в зависимости от задач и объектов планирования. ммжно выделить три блока, финансового планирования. Финансовый план должен давать прогнозную оценку: а) будущего финансового состояния; б) баланса доходов и расходов; в) движения денежных средств. Эти оценки формируются в виде так называемых бюджетов.

Объектом финансового планирования является поток денежных средств и его характеристики. Это означает, что при планировании задаются характеристики будущих денежных потоков (устанавливаются экономические и юридические цели, пункты и период движения, величина, форма денег, прогнозируется вероятность осуществления характеристик).

В процессе финансового планирования осуществляется целевое влияние на денежный поток организации, т. е. изменение его характеристик. К характеристикам денежного потока относятся:

Величина – денежные потоки измеряются деньгами (валютой). Возможно параллельное измерение в нескольких валютах.

Владелец – лицо, которое в данный момент управляет денежным потоком (собственник или его доверенный).

Движение – процесс смены владельцев. Предыдущий и последующий владельцы потока обозначают пункты движения.

Экономический и юридический смысл – смена владельцев происходит из-за их желания решить некую экономическую задачу, которая имеет юридическое оформление.

Форма денег – монеты, банкноты, банковские депозиты, чеки, инструменты денежного рынка и др.

Вероятность характеристик – реальные и потенциальные денежные потоки различаются вероятностью осуществления их характеристик (величина, пункты движения, экономический и юридический смысл, форма денег). Для реальных потоков вероятность характеристик равна единице.

Период (график движения) – временной интервал для измерения величины денежного потока. Иногда требуется раздробить денежный поток одного периода на части, в этом случае составляется график движения. График движения определяет даты движения частичных денежных потоков или их периодичность (длину интервалов между последовательными датами движения в рамках периода).

Основные элементы денежного потока - движение уставного капитала, амортизационных отчислений, прибыли. Для действующей организации не существует начальной и конечной точек денежного потока: его движение непрерывно и замкнуто. Конечным продуктом можно считать оплату сырья, основных средств, труда или выплату дивидендов акционерам. Готовая продукция оплачивается либо по отгрузке, либо покупается в кредит. В последнем случае формируется дебиторская задолженность, инкассируемая в дальнейшем в наличность (средства на расчетном счете).

Рассматривая финансовые потоки между организацией и ее контрагентами, следует сказать, что финансовое планирование охватывает все денежные выплаты и поступления.

В сфере денежных поступлений объектами финансового планирования являются потоки формирования капитала (определение структуры капитала и его привлечение из разных источников), инкассации выручки от продаж (система инкассации, расчетов, политика скидок и кредитов в отношении покупателей), изъятия инвестиций (дезинвестиции) и поступления доходов от ранее сделанных инвестиций (поступление арендной платы, ренты и доходов по ценным бумагам).

В сфере денежных выплат объектами финансового планирования являются потоки инвестиционной программы (инвестиции в оборотные, внеоборотные активы и инвестиционные ценные бумаги), выплат операционной деятельности (погашение кредиторской задолженности, выплата зарплаты и налогов), выплат финансовой деятельности (погашение кредитов и займов, дивидендная политика, краткосрочные инвестиции в ценные бумаги). Сальдо поступлений и выплат также являются объектами финансового планирования.

Кроме того, объектами финансового планирования являются случайные поступления и выплаты (по гарантийным обязательствам, опционам, судебным процессам, стихийным бедствиям и чрезвычайным происшествиям), а также денежные потоки дочерних предприятий и специальных фондов предприятия (пенсионного, страхового, резервного). В конечном счете все денежные потоки за период охватываются Отчетом о денежных поступлениях и выплатах.

Рассмотрим движение денежных потоков внутри предприятия. Обработка сырья в готовую продукцию происходит по стадиям производственного цикла (в которых добавляется стоимость), а со сменой стадий происходит смена материально ответственных лиц. Здесь присутствуют характеристики денежных потоков – движение и владельцы (смена материально ответственных лиц в учетных записях), величина потока (оценка добавленной стоимости), экономический и юридический смысл (производство продукции). Учет ведется в валюте, учетные записи являются формой денег. Это значит, что существуют денежные потоки, движущиеся в форме учетных записей – учетные потоки. Движение учетных потоков можно сравнивать с проводками по бухгалтерским счетам. Например, учетными потоками являются начисление амортизации, создание резервов под обесценение ценных бумаги др. – словом, все денежные начисления, которые не вызывают движения средств между предприятием и его контрагентами.

Учетные потоки также являются объектами финансового планирования, но их управляемость ограничена, потому что они возникают как следствие производственного процесса, а главные решения там принимают производственные менеджеры. Вместе с тем существуют учетные потоки (начисление амортизации, списание затрат на себестоимость различными методами, оборот по трансфертным ценам между подразделениями и др.), которые полностью контролируются финансовыми менеджерами. Планирование и управление учетными потоками составляют учетную политику предприятия.

Главными элементами учетных потоков являются издержки производства и выручка от продаж. Издержки планируются по местам возникновения и местам получения прибыли (центрам издержек и центрам прибыли), а также по видам издержек (прямые, накладные, переменные, постоянные). Выручка планируется по центрам прибыли и по видам продукции. Финансовое планирование здесь не задает величины издержек и выручки, решения по этим вопросам принимают менеджеры производства и сбыта.

Прибыль и имущество организации образуются при движении денежных потоков, поэтому они также являются объектами финансового планирования. Предприятия (акционерные общества) создаются для увеличения рыночной стоимости их акций, а движение денежных потоков влияет на курс акций через получение и распределение прибыли, поэтому объектами финансового планирования становятся финансовые результаты и их распределение. Финансовые результаты охватываются Отчетом о финансовых результатах. При определении прибыли очень важно, чтобы доходы соответствовали периоду, в котором понесены соответствующие им затраты, и наоборот.

Объектами финансового планирования являются, кроме того, стоимость и структура имущества предприятия (активов), а также стоимость и структура его задолженности и акционерного капитала (пассивов). Эти объекты охватываются Отчетом о состоянии активов.

Финансовое планирование в организации (или внутрифирменное финансовое планирование) базируется на использовании трех основных его видов, каждому из которых присущи определенный период и формы реализации результатов.

1) прогнозирование финансовой деятельности (разработка общей финансовой стратегии и финансовой политики по основным направлениям финансовой деятельности предприятия, период планирования – до трех лет).

2) текущее планирование финансовой деятельности (разработка текущих финансовых планов: разработка баланса доходов и расходов по финансовой деятельности в целом и по отдельным аспектам финансовой деятельности, период планирования - 1 год); Текущие финансовые планы конкретизируют и детализируют стратегические планы на текущий год.

3) оперативное планирование финансовой деятельности (разработка и доведение до исполнителей бюджетов и других форм оперативных плановых заданий по всем основным вопросам финансовой деятельности, период планирования - месяц, квартал).

Все виды финансового планирования находятся во взаимосвязи и реализуются в определенной последовательности. Взаимосвязь всех видов финансовых планов обеспечивает непрерывность планирования и его стратегическую направленность на повышение стоимости предприятия.

Планирование финансовых показателей при разработке финансовых планов осуществляется посредством определенных методов. Методы планирования - это конкретные способы и приемы расчетов показателей.

В процессе прогнозирования основных показателей долгосрочного финансового плана компании используются следующие методы:

1. Метод корреляционного моделирования. Сущность этого метода заключается в установлении корреляционной зависимости между двумя рассматриваемыми показателями в динамике и последующем прогнозировании одного из них в зависимости от изменения другого (базового). Используется при прогнозировании структуры активов предприятия (в целом и отдельных их видов), а также некоторых других показателей в зависимости от изменения объема реализации продукции.

2. Метод оптимизационного моделирования. Его сущность заключается в оптимизации конкретного прогнозируемого показателя в зависимости от ряда условий риска его формирования. Этот метод используется при прогнозировании структуры капитала, чистой прибыли и некоторых других показателей.

3. Метод многофакторного экономико-математического моделирования. Сущность этого метода состоит в том, что прогнозируемый показатель определяется на основе конкретных математических моделей, отражающих функциональную взаимосвязь его количественного значения от системы определенных факторов, также выраженных количественно.

4. Расчетно-аналитический метод. Его сущность состоит в прямом расчете количественных значений прогнозируемых показателей на основе использования соответствующих норм и нормативов. Метод используется при прогнозировании суммы чистого денежного потока предприятия.

5. Экономико-статистический метод. Сущность этого метода состоит в исследовании закономерностей динамики конкретного показателя (определении линии его тренда) и распространении темпов этой динамики на прогнозируемый период. Этот метод может применяться в прогнозных расчетах лишь при неизменности условий формирования того или иного финансового показателя, что в наших экономических условиях весьма проблематично.

При разработке отдельных показателей текущих финансовых планов используются преимущественно следующие методы:

Технико-экономических расчетов;

Балансовый;

Экономико-математического моделирования.

В процессе составления оперативных финансовых планов (бюджетов) применяются:

Нулевой метод, предполагающего разработку «бюджетов с нуля». (zero-based budgets).Используется для составления бюджетов на новых предприятиях или при существенном изменении деятельности на действующих предприятиях. План затрат на текущий год для центров финансовой ответственности (структурных подразделений) при минимальном уровне производства, затем для них определяются затраты и прибыль от дополнительного прироста деятельности.

Традиционный метод, при использовании которого планирование осуществляется от достигнутого уровня. Бюджеты составляются на основании анализа выполнения бюджетов прошлых периодов с учетом ожидаемых изменений условий хозяйствования предприятия.

2.2Краткосрочное финансовое планирование

К краткосрочному финансовому планированию относится текущее и краткосрочное финансовое планирование.

Текущее планирование финансовой деятельности базируется на разработанной финансовой стратегии и финансовой политике по отдельным аспектам финансовой деятельности. Это планирование состоит в разработке конкретных видов текущих планов, которые позволяют определить на предстоящий период все источники финансирования развития предприятия, сформировать структуру его доходов и затрат, обеспечить постоянную платежеспособность предприятия, предопределить структуру его активов и капитала на конец планируемого периода.

Текущие планы финансовой деятельности разрабатываются на предстоящий год с разбивкой по кварталам.

Исходными предпосылками для разработки текущих финансовых планов предприятия являются:

Финансовая стратегия предприятия и целевые стратегические нормативы по основным направлениям финансовой деятельности на предстоящий период;

Финансовая политика по отдельным аспектам финансовой деятельности предприятия;

Планируемые объемы производства и реализации продукции и другие экономические показатели операционной деятельности предприятия;

Система разработанных на предприятии норм и нормативов затрат отдельных ресурсов;

Действующая система ставок налоговых платежей;

Действующая система норм амортизационных отчислений;

Средние ставки кредитного и депозитного процентов на финансовом рынке;

Результаты финансового анализа за предшествующий период.

К основными видам текущих финансовых планов, разрабатываемым на предприятии, относятся :

1) План (бюджет) доходов и расходов по операционной (производственной) деятельности - является одним из основных видов текущего финансового плана предприятия, составляемого на первоначальном этапе текущего планирования его финансовой деятельности (так как ряд его показателей служат исходной базой разработки других видов текущих финансовых планов). Целью разработки этого плана является определение суммы чистой прибыли от производственно-коммерческой (операционной) деятельности предприятия. В процессе разработки плана рассчитываются прогнозные значения: объема продаж, себестоимости продаж, коммерческих и управленческих расходов, расходов финансового характера (процентов к выплате по ссудам и займам), налогов к уплате и др. Большая часть исходных данных формируется в ходе построения операционных бюджетов, т. е. бюджетов, определяющих производственную деятельность (бюджет продаж, бюджет запасов сырья, бюджет прямых расходов и др.). Величину налоговых и прочих обязательных платежей можно рассчитать посреднему проценту. В процессе его разработки должна быть обеспечена четкая взаимосвязь планируемых показателей доходов от продажи продукции, издержек, налоговых платежей, прибыли до налогообложения и чистой прибыли предприятия.

2) План доходов и расходов по инвестиционной деятельности отражает основные аспекты финансового обеспечения этой деятельности. Целью разработки этого плана является определение объема потребностей в финансовых ресурсах для реализации намеченных инвестиционных программ, а также возможных поступлений этих ресурсов в процессе осуществления инвестиционной деятельности (доходов от реализации выбывающего имущества в процессе его замены, инвестиционной прибыли и т.п.).

В этом плане отражаются все затраты, связанные с осуществлением реальных инвестиций в предстоящем периоде, а также приростом объема долгосрочных финансовых вложений (прирост объема краткосрочных финансовых вложений осуществляется за счет остатка временно свободных денежных активов в составе оборотных средств предприятия).

3) План поступления и расходования денежных средств. Он призван отражать результаты прогнозирования денежных потоков организации. Целью разработки этого плана является обеспечение постоянной ее платежеспособности на всех этапах планового периода. В этом плане должна быть обеспечена четкая взаимосвязь показателей остатка денежных средств на начало периода, их поступления в плановом периоде, их расходования в плановом периоде и остатка денежных средств на конец периода.

4) С учетом зарубежного опыта возможно составление балансового плана, который дает прогнозную оценку финансового состояния предприятия. Он отражает результаты прогнозирования состава активов и структуры используемых финансовых средств предприятия на конец планового периода.

К оперативному планированию финансовой деятельности относится разработка бюджетов и других форм оперативных плановых заданий на месяц, квартал.

Применяемые в финансовом планировании виды бюджетов можно разделить на четыре основные группы:

Основные бюджеты (бюджет доходов и расходов, бюджет движения денежных средств, расчетный баланс);

Операционные бюджеты (бюджет продаж, бюджет прямых материальных затрат, бюджет управленческих расходов и др.);

Вспомогательные бюджеты (бюджеты налогов, план капитальных (первоначальных) затрат, кредитный план и др.);

Дополнительные (специальные) бюджеты (бюджеты распределения прибыли, бюджеты отдельных проектов и программ).

Все эти бюджеты нужны для составления так называемого сводного производственного, или основного, бюджета (мастер-бюджета).

Мастер-бюджет (сводный производственный или основной) - это совокупность взаимосвязанных между собой трех основных бюджетов компании и набор операционных и вспомогательных бюджетов, необходимых для их составления.

Операционные и вспомогательные бюджеты нужны для увязки натуральных показателей планирования (кг, шт.) с финансовыми, для более точного составления основных бюджетов. Составление основных бюджетов является обязательным, состав операционных и вспомогательных бюджетов может определяться руководителями фирмы исходя из специфики бизнеса, уровня квалификации работников финансовых и планово-экономических служб, степени методологической, организационной и технической готовности организации.

2.3 Понятие и методика бюджетирования

Составление, принятие бюджета компании и последующий контроль его исполнения называют бюджетированием (budgeting). Важным инструментом оперативного финансового управления, включающим анализ, планирование, контроль исполнения плановых показателей, является бюджетирование. Бюджетирование трактуют:

Как процесс разработки и исполнения бюджетов (организация системы оперативного планирования на небольших предприятиях);

Как управленческую технологию, направленную на реализацию стратегических целей посредством организации процедур планирования, контроля и анализа исполнения бюджетов предприятия (использование бюджетирования, как инструмента управления стоимостью крупной компании с разработкой краткосрочных и стратегических бюджетов).

Бюджет представляет собой оперативный финансовый план краткосрочного периода, разрабатываемый обычно в рамках до одного года (как правило, в рамках предстоящего квартала или месяца), отражающий расходы и поступления финансовых средств в процессе осуществления конкретных видов хозяйственной деятельности. Он детализирует показатели текущих финансовых планов и является главным плановым документом, доводимым до «центров ответственности» всех типов.

Бюджетирование выступает как система управления, организованная в целях разработки и улучшения тактики планирования и распределении ресурсов, которая должна соответствовать стратегическим показателям деятельности предприятия. Бюджетирование направлено на решение двух основных задач:

а) определение объема и состава расходов, связанных с деятельностью отдельных структурных единиц и подразделений предприятия;

б) обеспечение покрытия этих расходов финансовыми ресурсами из различных источников.

Бюджетирование как управленческая технология состоит из трех составных частей:

1. Методологии бюджетирования, включающей виды и формы бюджета; методики построения бюджетов; целевые показатели (систему финансово-экономических показателей, на основе которых составляются бюджеты); порядок консолидации бюджетов в сводный бюджет компании.

2. Организации бюджетирования, предусматривающей формирование:

финансовой структуры организации (определение центров финансовой ответственности – объектов бюджетирования); бюджетного регламента; этапов бюджетного процесса; графика документооборота; системы внутренних нормативных документов (положений, должностных инструкций и др.).

3. Использования программных продуктов, позволяющих автоматизировать процесс бюджетирования, предполагающих разработку сценариев финансового состояния, сбор, обработку и консолидацию фактических данных для осуществления бюджетного контроля.

Инструменты управления, входящие в три блока, существуют в тесной взаимосвязи между собой и образуют инфраструктуру бюджетного процесса.

Эффективность бюджетного управления зависит от выбранной бюджетной модели, определяющей основные принципы управления компанией. Бюджетная модель представляет собой совокупность бюджетов и порядок их разработки. Она строится и соответствии с принципами формирования объектов бюджетирования, принципами делегирования полномочий, выбором видов бюджетов и последовательности их разработки. В настоящее время встречаются два принципиальных подхода к выделению объектов бюджетирования :

Построение бюджетов на основе финансовой структуры, или бюджетирование по центрам финансовой ответственности (ЦФО);

Построение бюджетов на основе выделения бизнес-процессов, или ABB-бюджетирование (Activity-Based Budgeting).

Методика построения бюджетов на основе финансовой структуры заключается в формировании финансовой структуры (структуры центров финансовой ответственности) на базе организационной с делегированием полномочий и ответственности за элементы бюджетного процесса. Данная методика структурирует деятельность компании по выполняемым функциям и позволяет выявить вклад каждого подразделения, центра ответственности в общий результат по предприятию.

Методика АВВ-бюджетирования основана на построении системы бюджетирования на базе выделения бизнес-процессов (основных, управленческих и вспомогательных) с закреплением ответственности и полномочий за ресурсы компании.

При выборе бюджетной модели следует учитывать три основных внутренних фактора.

Уровень стратегической зрелости руководства компании, характеризующийся наличием четко сформированной стратегии;

Степень централизации управления компанией;

Развитость информационной системы управления.

В зависимости от специфики хозяйственной деятельности и приоритета отдельных видов деятельности выделяют три вида моделей: классическую, индивидуальную и частичную .

Классическая бюджетная модель имеет наибольшее распространение. В соответствии с классической моделью процесс разработки бюджетов начинается с бюджета продаж и охватывает все виды деятельности предприятия, позволяя выявить финансовый результат, чистый денежный поток, финансовое состояние в целом по компании.

Индивидуальная бюджетная модель учитывает специфику конкретной компании, когда порядок разработки бюджетов отличается от классического подхода, и в состав бюджетов могут быть введены дополнительные бюджеты.

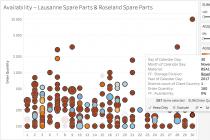

Дополнительные бюджеты могут составляться в рамках операционной деятельности, но могут быть представлены в виде развернутых бюджетов отдельных проектов при осуществлении крупных инвестиционных программ. Дополнительные бюджеты призваны дать наглядное представление руководству о состоянии дел на тех участках деятельности, которые являются наиболее уязвимыми с точки зрения рисков снижения ликвидности и других факторов, влияющих на финансовое положение всей компании. В частности, актуальным для многих организаций является контроль дебиторской задолженности, поэтому возникает необходимость постоянного мониторинга фактического исполнения бюджетных показателей в разрезе аналитических статей.

Частичная модель предполагает бюджетирование отдельных областей деятельности, в частности производственно-коммерческой либо финансовой. Сосредоточение процесса бюджетирования только на финансовых потоках свойственно начинающим предприятиям, когда основной проблемой является недостаток денежных средств. Бюджетирование товарно-материальных потоков либо отдельных видов оборотных активов нацелено преимущественно на управление финансовым циклом и рентабельностью компании.

На выбор бюджетной модели влияет множество факторов, например, интересы собственника, размер компании, рыночные и ресурсные ограничения.

В бюджетных форматах должны находить свое отражение не все возможные, а наиболее важные виды затрат. Структура бюджетного формата, т. е. набор статей доходов и затрат поступлений и списаний, является индивидуальной для каждой организации, определяется руководителями самостоятельно с учетом специфики бизнеса.

По форме, структуре бюджеты должны быть приближены к утвержденным формам бухгалтерской отчетности, прежде всего для повышения эффективности сбора и обработки необходимых данных. В качестве отдельных статей затрат должны фигурировать те виды издержек, доля которых в объеме продаж (общем обороте) составляет не менее 0,5%. Все остальные затраты и расходы должны быть сгруппированы в статье «Прочие расходы»

Процесс бюджетирования носит непрерывный или скользящий характер. Исходя из плановых финансовых показателей, установленных на год в процессе текущего финансового планирования, заранее (до наступления планового периода) разрабатывается система квартальных бюджетов (на предстоящий квартал), а в рамках квартальных бюджетов - система месячных бюджетов (на каждый предстоящий месяц). Процесс такого скользящего бюджетирования гарантирует непрерывность функционирования системы оперативного планирования финансовой деятельности предприятия, закладывает прочную основу для осуществления постоянного контроля результатов этой деятельности.

Бюджетирование предполагает определение бюджетного периода (уточнение интервалов планирования), который может совпадать с календарным годом или выходить за его рамки (составлять три года, год, квартал, месяц, декаду) в зависимости от рыночной ситуации, длительности операционного цикла, задач стратегического развития, законодательных требований, обычаев делового оборота.

В основе бюджетирования лежит подготовка главного бюджета (так называемого мастер-бюджета), определяющего на бюджетный период, как правило, год, объем производства, использования материальных, трудовых и финансовых ресурсов компании. Мастер-бюджет состоит из операционных бюджетов (operating budget) и финансовых бюджетов (financial budget).

Операционные бюджеты составляются в рамках планирования операций по текущей деятельности и формируют итоговый бюджет доходов и расходов предприятия. К операционным бюджетам относятся: бюджет продаж, производственный бюджет, бюджет закупок, бюджет коммерческих расходов, бюджет общепроизводственных расходов, бюджет трудовых затрат, бюджет административно-хозяйственных расходов, прогнозный бюджет доходов и расходов.

Бюджет продаж показывает помесячный и поквартальный объемы продаж по видам продукции и в целом по компании в натуральных и стоимостных показателях на протяжении бюджетного периода.

Производственный бюджет показывает помесячный и поквартальный объемы производства (выпуска) по видам продукции и в целом по компании в натуральных показателях с учетом запасов готовой продукции на начало и на конец бюджетного периода.

Бюджет запасов готовой продукции содержит информацию о запасах по видам продукции, по компании в целом и по отдельным бизнесам в натуральных и стоимостных показателях.

Бюджет прямых материальных затрат (основных материалов и запасов товарно-материальных ценностей - ТМЦ) содержит информацию о затратах сырья и материалов, покупных изделий и комплектующих в расчете на единицу готовой продукции по видам продукции и в целом по компании в натуральных и стоимостных показателях, а также информацию о запасах основных материалов в стоимостных показателях на начало бюджетного периода.

Бюджет прямых затрат труда отражает затраты на заработную плату основного производственного персонала на протяжении бюджетного периода в расчете на единицу готовой продукции по видам продукции и в целом по компании в натуральных и стоимостных показателях, т. е. с учетом затрат рабочего времени в человеко-часах и тарифных ставок.

Бюджет прямых производственных (операционных) затрат может составляться тогда, когда требуется более точный учет тех производственных (операционных - для торговых фирм и организаций сферы услуг.

Бюджет управленческих расходов содержит информацию о расходах на заработную плату административно-управленческого, инженерно-технического и вспомогательного персонала в аппарате управления организации, арендные платежи, коммунальные и командировочные расходы, затраты на текущий ремонт и другие (главным образом общеорганизационные) расходы на протяжении бюджетного периода.

Бюджет коммерческих расходов отражает расходы на рекламу, комиссионные сбытовым посредникам, транспортные услуги и прочие расходы по реализации продукции фирмы.

Бюджет накладных расходов содержит информацию о прочих расходах организации, например амортизации, уплаты процентов за кредит и другие общезаводские расходы на протяжении бюджета периода.

Определение набора операционных бюджетов - это сугубо внутреннее дело самой компании, занимающейся бюджетированием. Главный смысл операционных бюджетов - более тщательная подготовка исходных данных всех основных бюджетов и перевод планируемых показателей из натуральных единиц измерения (норма-часы, штуки, тонны и т. п.) на язык стоимостных показателей.

К финансовым бюджетам относят:

Бюджет движения денежных средств (cash budget). Бюджет движения денежных средств (БДДС) позволяет прогнозировать денежные потоки и управлять платежеспособностью и ликвидностью предприятия;

Бюджет капиталовложений, или инвестиционный бюджет, или бюджет капитала (capital expenditure budget). Инвестиционный бюджет представляет собой план капитальных затрат с указанием источников их финансирования;

Бюджет по балансовому листу (балансовый бюджет). Прогнозный баланс, или бюджет по балансовому листу дает возможность прогнозировать имущественное состояние компании на конец бюджетного периода.

Бюджет доходов и расходов (БДР) содержит показатели для планирования результатов хозяйственной деятельности компании.

На заключительном этапе планирования руководство предприятия должно иметь три основные бюджетные формы, отражающие прогнозные результаты деятельности предприятия в конце бюджетного периода и дающие возможность представить то, как будут выглядеть основные формы финансовой отчетности перед общим собранием акционеров:

Прогнозный отчет о доходах и расходах;

Прогнозный отчет о движении денежных средств;

Прогнозный баланс.

Назначение бюджета Бюджет доходов и расходов (БДиР) - показать соотношение всех доходов (выручки) в плановый период со всеми видами расходов. Основной смысл бюджета доходов и расходов - показать руководителям организации эффективность ее хозяйственной деятельности в предстоящий период. БДиР позволяет также установить лимиты (нормативы) основных видов расходов, целевые показатели (нормативы) прибыли, проанализировать и определить резервы формирования и увеличения прибыли, оптимизации налоговых и других отчислений в бюджет, возможности возврата заемных средств, формирования фондов накопления и потребления и т. п.

Бюджет движения денежных средств (БДДС, от англ, cash flow statement) - это план движения расчетного счета и наличных денежных средств в кассе организации, отражающий все прогнозируемые поступления и списания денежных средств в результате хозяйственной деятельности. Он показывает возможные (предполагаемые исходя из условий договоров; или контрактов) поступления авансов и предоплаты за поставляемую продукцию, наличных денежных средств, а также задержки поступлений за продукцию, отгруженную ранее (дебиторская задолженность).

Целью разработки прогнозного баланса является определение необходимого прироста отдельных видов активов с обеспечением их внутренней сбалансированности, а также формирование оптимальной структуры капитала, обеспечивающей достаточную финансовую устойчивость предприятия в предстоящем периоде.

1.3 Организация бюджетирования

Для организации системы анализа и планирования денежных потоков в организации, адекватной требованиям рыночных условий, рекомендуется создание современной системы управления финансами, основанной на разработке и контроле исполнения иерархической системы бюджетов организации.

Система бюджетов позволит установить жесткий текущий и оперативный контроль поступления и расходования средств, создать реальные условия для выработки эффективной финансовой стратегии.

Важнейшим элементом обеспечения устойчивой производственной деятельности является система финансового планирования, которая состоит из:

Систем бюджетного планирования деятельности структурных подразделений организации;

Системы сводного (комплексного) бюджетного планирования деятельности организации.

Эти системы включают: процессы формирования бюджетов, структуры бюджетов, ответственность за формирование и исполнение бюджетов, процессы согласования, утверждения и контроля исполнения бюджетов.

Преимуществами внедрения принципов бюджетного планирования являются:

а) помесячное планирование бюджетов структурных подразделений даст более точные показатели размеров и структуры затрат, чем ныне действующая система бухгалтерского учета финансовой отчетности, и, соответственно, более точное плановое значение размера прибыли, что важно для налогового планирования (включая платежи в госвнебюджетные фонды);

б) в рамках утверждения месячных бюджетов структурным подразделениям будет предоставлена большая самостоятельность в расходовании и экономии по бюджету фонда оплаты труда, что повысит материальную заинтересованность работников в успешном выполнении плановых заданий;

в) минимизация количества контрольных параметров бюджетов позволит сократить непроизводительные расходы рабочего времени работников экономических служб организации;

г) бюджетное планирование позволит осуществить режим строгой экономии финансовых ресурсов организации, что особенно важно для выхода из финансового кризиса.

В целях организации бюджетного планирования деятельности структурных подразделений организаций целесообразно создать в ней сквозную систему бюджетов, состоящую из следующих функциональных бюджетов:

бюджет фонда оплаты труда;

бюджет материальных затрат;

бюджет потребления энергии;

бюджет амортизации;

бюджет прочих расходов;

бюджет погашения кредитов;

налоговый бюджет.

С бюджетом фонда оплаты труда связаны платежи в госвнебюджетные фонды (пенсионный, социального страхования, медицинского страхования) и часть налоговых отчислений. Бюджеты материальных затрат и потребления энергии отражают основную часть сторонних платежей организации. Бюджет амортизации в значительной степени определяет инвестиционную политику организации, кроме того, фактически амортизационные отчисления могут использоваться в качестве оборотных средств организации. Бюджет прочих расходов позволит экономить на наименее важных финансовых расходах. Бюджет погашения кредитов и займов позволит осуществлять операции по погашению кредитов и займов в строгом соответствии с планом - графиком платежей. Налоговый бюджет включает в себя все налоги и обязательные платежи в федеральный и бюджеты других уровней, а также в госвнебюджетные фонды. Этот бюджет планируется только в целом по организации.

При разработке бюджетов структурных подразделений и служб организации необходимо руководствоваться принципом декомпозиции, который заключается в том, что каждый бюджет более низкого уровня является детализацией бюджета более высокого уровня, т.е. бюджеты цехов являются "вложенными" в бюджет производства, бюджеты производства конкретизируют сводный (комплексный) бюджет. Ежемесячно для каждого структурного подразделения целесообразно разрабатывать его сводный бюджет. В дополнение к сводному бюджету составляются функциональные бюджеты по соответствующим статьям затрат.

В целях разработки прогнозного годового сводного бюджета рекомендуется использовать в качестве исходных данных: прогноз денежной выручки от продажи продукции; обобщенные данные по постоянным издержкам производства с распределениями их по основным видам продукции.

В целях организации системы бюджетирования в организации рекомендуется выделять четыре центра ответственности (центра принятия управленческих решений):

ЦО по доходам включает управление маркетинга и коммерческое управление;

ЦО по расходам включает управление производством и управление технического обеспечения и ремонта;

ЦО по прибыли включает управление финансами и экономикой;

ЦО по инвестициям включает управление техническим развитием и управление по работе с персоналом.

Четкое определение состава ЦО позволяет более эффективно внедрить сквозную систему финансового планирования в организации.

Составляющими сводного бюджета являются:

Исходные прогнозные данные;

Производственная программа;

Баланс прибылей и убытков;

Баланс организации;

Отчет о движении денежных средств.

Оптимальным бюджетом является такой бюджет, в котором доходная часть равна расходной части. Доходная часть бюджета планируется на основании плана продаж продукции и плана финансовых поступлений от прочих источников. Кроме того, необходимо учесть остатки средств на балансовых счетах организации. На основе всех этих данных рекомендуется составить сводный план финансовых поступлений (на месяц, квартал, год).

Сводный план финансовых поступлений позволит сформировать расходную часть бюджета организации на контрольный период (месяц, квартал, год). Расходы сводного бюджета планируются на основании следующих исходных данных: плана - графика налоговых выплат; бюджета фонда оплаты труда; плана - графика платежей в госвнебюджетные фонды; бюджета материальных затрат в расчете на планируемую производственную программу; бюджета электроэнергии; плана - графика погашения кредитов; бюджета прочих расходов.

На практике часто случается ситуация, когда происходит задержка платежей за отгруженную продукцию либо происходит взаимозачет встречных платежей. В такой ситуации фактическая доходная часть бюджета сокращается и, соответственно, в целях ликвидации дефицита бюджета возникает необходимость оперативного пересмотра (корректировки) бюджета.

В целях осуществления контроля за исполнением бюджетов предлагается использовать двухуровневую систему этого контроля. Нижний уровень - контроль за исполнением бюджетов структурных подразделений организации, непосредственно осуществляемый экономическими службами этих подразделений, при этом контролируется как сводный бюджет, так и составляющие его функциональные бюджеты.

Верхний уровень - контроль за исполнением бюджетов всех структурных подразделений (включая контроль составляющих их бюджетов по статьям затрат), осуществляемый непосредственно финансово - экономической службой организации и ее бухгалтерией. Рекомендуется создать и внедрить комплексную автоматизированную систему бюджетного планирования деятельности предприятия (на базе компьютерной локальной сети), что позволит максимально оперативно (ежедневно) получать информацию об исполнении бюджета и, соответственно, вносить необходимые коррективы в бюджеты в целях повышения эффективности оперативного управления финансовыми ресурсами организации.

3 УПРАВЛЕНИЕ ТЕКУЩИМИ ИЗДЕРЖКАМИ ОРГАНИЗАЦИИ

3.1 Классификация затрат для целей финансового менеджмента.

3.2. Методы дифференциации постоянных и переменных издержек

3.3 Предельная выручка и предельные издержки

3.4 Цели и методы планирования затрат на производство

3.5 Операционный анализ в управлении текущими затратами

3.6 Операционный рычаг, сила его воздействия на прибыль.

3.7 Порог рентабельности и запас финансовой прочности. Точка безубыточности

1.3 Особенности долгосрочной и краткосрочной финансовой политики

Финансовая политика представлена специфической (финансовой) идеологией, направленной на достижение основной цели хозяйственной деятельности предприятия - получение прибыли.

Краткосрочная и долгосрочная финансовая политика являются структурными элементами общей финансовой политики субъекта хозяйствования. При этом они отвечают за различные сферы деятельности предприятия.

Долгосрочная финансовая политика по своей сути охватывает абсолютно весь жизненный цикл с полным описанием его фаз роста, упадка, зрелости и вывода капитала в наиболее необходимые места. Долгосрочный цикл подразделяется на большое количество краткосрочных периодов, длительность которых приравнивается к одному финансовому году. Для каждого отдельного года формируется своя краткосрочная финансовая политика предприятия.

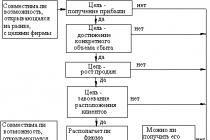

Эти два типа политики имеют свои, различные друг от друга области применения. Долгосрочная финансовая политика сосредотачивается на инвестиционной деятельности предприятия (долгосрочные финансовые и капитальные вложения), краткосрочная же основной акцент делает на текущей деятельности субъекта хозяйствования.

Существуют различия между этими двумя составляющими финансовой политики при увязке со стратегическими направлениями на рынке. Краткосрочная финансовая политика способствует решению задач по урегулированию предложений услуг и товаров в пределах года, долгосрочная финансовая политика должна обеспечить место компании на рынке, исходя из изменения качества, количества, ассортимента этих же услуг и товаров.

Управление оборотным капиталом в долгосрочной перспективе сводится к решению основных двух проблем:

Определение оптимальности в структуре и размере оборотных активов пассивов;

Обеспечение за счет различных форм средств для покрытия финансовых потребностей оборотного капитала.

Долгосрочная финансовая политика в сравнении с краткосрочной имеет и различные объекты управления. Финансовая политика в краткосрочном периоде управляет оборотным капиталом, а долгосрочная - основным, который может быть представлен совокупностью оборотного и внеоборотного капитала.

С позиции критериев эффективности эти два понятия конкурируют между собой. Краткосрочная финансовая политика рассматривает достижение максимального уровня прибыли в качестве оценки эффективности, а долгосрочная - максимум получения выгоды от инвестиционных вложений.

Указанные критерии порождают различия между краткосрочной и долгосрочной финансовой политикой при определении стратегических задач. Так, при осуществлении последней основной стратегией принято считать достижение производительности, увеличение мощности и основных фондов, а также капитал рассматривается не с позиции финансов, а в физической форме, которая может быть измерена как производственная способность.

Краткосрочная политика в сфере финансов отвечает за выполнение производственных задач в пределах имеющихся в наличии мощностей с одновременным обеспечением гибкого финансирования, формирования и аккумулирования собственных финансовых источников и оборотного, и внеоборотного капиталов.

Долгосрочная финансовая политика тесно взаимодействует с краткосрочной финансовой политикой.

Через проведение оперативной и текущей финансовой политики осуществляется практическая реализация финансовой тактики предприятия.

Финансовую тактику не следует отождествлять с самой краткосрочной финансовой политикой. Политика - это не единственный компонент краткосрочной финансовой политики предприятия. В ее составе есть всегда элементы, связанные с повышением для предприятия способом зарабатывания или экономии в денежных расчетах финансовых ресурсов.

К краткосрочной финансовой политике относятся финансовые решения и мероприятия на период менее 12 месяцев или период продолжительности операционного цикла, не превышающий 12 месяцев.

Основой краткосрочной финансовой политики является обеспечение краткосрочного или текущего успеха финансовой деятельности предприятия.

Этот успех достигается на основе оптимизации денежного оборота.

Краткосрочные цели фирмы в основном ограничиваются вопросами эффективного использования имеющего у фирмы производственного потенциала.

К краткосрочным целям предприятия относятся:

Осуществление оперативной или текущей деятельности;

Эффективная организация управления финансами на предприятии;

Поддержание конкурентоспособного уровня прибыли предприятия.

Тактика взаимосвязана со стратегией, реализованной через проведение долгосрочной политики предприятия.

Краткосрочные финансовые решения должны соотносится с долгосрочными финансовыми целями, способствовать их достижению.

Стратегия фирмы включает в себя определение целей и задач, перспективный анализ производственной программы предприятия.

Эффективное функционирование предприятия в долгосрочной перспективе в значительной степени определяется уровнем стратегического управления его финансовой деятельности.

Наряду с приведенными различиями в этих двух финансовых политиках существует связь между ними. Краткосрочную можно считать «встроенной» частью долгосрочной финансовой политики. Ведь направления расширения производственной деятельности, высвобождения свободных средств для дальнейшего инвестирования производственного процесса, которые относятся к основным фактором долгосрочного планирования, формируются в процессе текущей деятельности субъекта хозяйствования.

финансовый политика долгосрочный стратегия

Долгосрочная и краткосрочная финансовая политика предприятия на примере ООО "Бершка СНГ"

Долгосрочная и краткосрочная финансовая политика предприятия на примере ООО "Бершка СНГ"

Организация формирования краткосрочной и долгосрочной финансовой политики ООО «Бершка СНГ», включает в себя управление финансами предприятия и предполагает разработку и реализацию соответствующей финансовой политики...

Долгосрочная и краткосрочная финансовая политика предприятия на примере ООО "Бершка СНГ"

Мероприятия по повышению эффективности финансовой политики предприятия включают выработку научно-обоснованных концепций организации финансовой деятельности...

Долгосрочная финансовая политика предприятия

Концептуальные основы разработки финансовой политики как части общей стратегии предприятия

Краткосрочная финансовая политика

Под финансовым планированием понимают совокупность мероприятий по составлению и выполнению планов формирования доходов и расходов. Финансовое планирование является важным элементом корпоративного планового процесса...

Разработка краткосрочной и долгосрочной финансовой политики организации на примере ОАО КБК "Черемушки"

Предприятие может выбирать между двумя формами управления финансами - это реактивная форма управления финансами и управление финансами на основе разработки финансовой политики. Реактивная форма означает...

Совершенствование финансовой политики предприятия, направленной на обеспечение его стабильного финансового состояния в среднесрочной перспективе (на примере ОАО "МиассЭлектроАппарат")

Финансовая политика - это общая финансовая идеология организации, подчиненная достижению основной цели ее деятельности, каковой является получение прибыли (для коммерческих организаций)...

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Введение

Нынешняя экономика Российского государства интегрируется во все сферы общественной жизни. Особенно глубоко процесс проник в сферу финансовых отношений. Сегодня, возросшие масштабы торговли товарами и услугами, быстро меняющийся расклад сил между субъектами мировой экономики и некоторые другие факторы, ведут, с одной стороны, к усилению конкуренции между ними, а с другой - требуют умения быстро принимать важные финансовые решения.

Краткосрочная финансовая политика предприятия изучается в рамках курсов специализации финансового менеджмента. Содержание, организация и проведение краткосрочной финансовой политики являют собой основу эффективного текущего и оперативного управления финансами предприятий. Порядок изучения политики управления финансами в процессе принятия разнообразных краткосрочных финансовых решений, текущего и оперативного финансового планирования, контроля и анализа составляет предмет изучения в рамках данной дисциплины.

Цель изучения: сформировать у студентов систему теоретических и практических навыков в краткосрочном управлении финансами предприятий.

Основные задачи, решаемые в рамках обучения по данной дисциплине следующие:

изучить теорию и овладеть аналитическим аппаратом краткосрочного финансового менеджмента;

освоить теорию и специфику приемов текущего и оперативного управления финансами предприятия в условиях рыночной экономики.

Уровень знаний, необходимых при изучении дисциплины базируется на знаниях, сформированных при изучении таких дисциплин как «Логистика», «Финансы», «Бухгалтерский учет», «Деньги, кредит, банки», «Рынок ценных бумаг», «Финансовый менеджмент» и др.

1. Сущность, цели и задачи краткосрочной финансовой политики

1.1 Значение и место финансовой политики в экономической стратегии предприятия

Изучение дисциплины «краткосрочная финансовая политика» в образовательном процессе обусловлено ее особым содержанием. В нынешние времена, в связи с достаточно существенными темпами инфляции, как никогда актуальными являются вопросы оптимизации краткосрочных финансовых потоков предприятия.

В общем случае, финансовая политика предприятия представляет собой, совокупность целенаправленных действий субъектов хозяйствования, направленных на получение конкретных результатов, с использованием финансовых отношений (финансов). Финансовая политика разрабатывается только по тем направлениям финансовой деятельности, которые требуют обеспечения наиболее эффективного управления для достижения главной стратегической цели финансовой деятельности. Формирование финансовой политики по отдельным аспектам финансовой деятельности может носить многоуровневый характер, например, в рамках политики формирования финансовых ресурсов предприятия могут быть разработаны политика формирования собственных финансовых ресурсов и политика привлечения заемных средств. В свою очередь, политика формирования собственных финансовых ресурсов может включать в себя в качестве самостоятельных блоков дивидендную политику, эмиссионную политику и т.д.

Финансовая политика предполагает установление целей и средств достижения поставленных целей. Целями финансовой политики могут являться:

политические цели, т.е. достижение целей в области внешней и внутренней политики

экономические цели, т.е. достижение целей в области экономики на различном уровне

социальные цели, т.е. достижения целей в сфере общественных отношений (общественные классы и слои населения, социальные блага, распределение социальных благ).

Финансовая политика, как совокупность целенаправленных действий с использование финансовых инструментов, рычагов и стимулов может быть реализована на различном уровне:

региональном

национальном

на уровне отдельных регионов внутри страны

на уровне предприятия, организации (хозяйствующего субъекта)

отдельного предпринимателя

на уровне отдельного домохозяйства

Рис. 1 Составляющие финансовой политики

Финансовая политика является частью общей экономической политики. Составляющие финансовой политики, как на уровне отдельных организация, так и на уровне государства отображены на рисунке 1.

Финансовая политика - это форма реализации экономической стратегии фирмы в сфере финансов. Следовательно, финансовая политика во многом подчинена задачам экономической политики предприятия. Финансовая политика охватывает нахождение и распределение капитала, финансовую коммуникативность и аналитическо-контрольную сферу деятельности. Она должна отвечать определенным принципам и требованиям и быть научно обоснованной, рациональной, гибкой, адекватной экономической стратегии предприятия, его финансовому и рыночному положению и др. Только в этом случае она способствует реализации стоящих перед предприятием задач.

В рамках общей финансовой идеологии организации выделяют финансовую стратегию и финансовую тактику. Финансовая стратегия -- это искусство ведения финансовой политики, а тактика является составной частью этого искусства, это совокупность конкретных приемов и способов действий в конкретной ситуации.

Для реализации финансовой политики, успешного проведения ее в жизнь требуется соответствующий финансовый механизм, представляющий собой совокупность способов организации финансовых отношений, применяемых обществом в целях обеспечения благоприятных условий для экономического и социального развития. Он должен включать в себя как перечень форм и методов организации финансовых отношений, так и способы их количественного определения. Сочетание названных элементов образует конструкцию финансового механизма, которая приводится в движение путем установления количественных параметров каждого элемента, то есть определенных ставок и норм изъятия, объема фондов, уровня расходов и пр.

Так как финансовая политика предприятия является составной частью его экономической политики, то и финансовая деятельность предприятия должна осуществляться на основании исследований спроса на продукцию, оценки имеющихся ресурсов и прогнозирования результатов хозяйственной деятельности. Направления использования финансовых фондов предприятия определяются исходя из поставленных целей, положения предприятия на рынке, выработанной концепции организации финансовой деятельности. С этой позиции, главной целью финансовой политики предприятия следует считать наиболее полное и эффективное использование и наращивание его финансового потенциала. Задачи финансовой политики более многочисленны и разнообразны. В частности, к ним можно отнести задачи:

определения объема и структуры оборотных активов предприятия;

определения источников формирования покрытия оборотных активов и соотношения между ними;

оптимизации структуры капитала предприятия и обеспечение его финансовой устойчивости;

обеспечения максимизации прибыли предприятием;

достижения прозрачности финансово-экономического состояния предприятия как для его собственников, так и для инвесторов и/или кредиторов;