7. Собственные финансовые ресурсы предприятия. Состав и условия формирования.

Следует выделить понятие «капитал» - часть финансовых ресурсов, вложенных в производство и приносящих доход по завершении оборота.

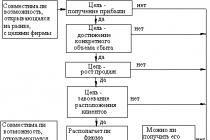

Основную долю в собственных финансовых ресурсах составляет прибыль, остающаяся в распоряжении организации (предприятия) и распределяемая решением руководящих органов управления. В зависимости от финансовой политики организации (предприятия) прибыль, остающаяся в ее распоряжении, может быть использована следующим образом:

Направлена на потребление в полном объеме;

Инвестирована полностью в другие проекты, не связанные с деятельностью организации;

Реинвестирована в развитие организации в полном объеме;

Распределена по первым трем направлениям.

Вторым по значимости источником собственных финансовых ресурсов служат амортизационные отчисления - денежное выражение стоимости износа основных производственных фондов и нематериальных активов. Они имеют двойственный характер, так как включаются в состав затрат на производство продукции и затем в составе выручки от реализации продукции поступают на расчетный счет предприятия, становясь внутренним источником финансирования как простого, так и расширенного воспроизводства. Накопленные амортизационные отчисления образуют амортизационный фонд, предназначенный для воспроизводства изношенных основных фондов.

Не вся прибыль остается в распоряжении организации (предприятия), часть ее в виде налогов и других обязательных платежей поступает в бюджетную систему. Прибыль, остающаяся в распоряжении организации (предприятия), распределяется решением руководящих органов управления на цели накопления и потребления и резервы. Прибыль, направляемая на накопление, используется на развитие производства и способствует росту имущества предприятия. Прибыль, направляемая на потребление, используется для решения социальных задач.

8. Внешние источники финансовых ресурсов.

Финансовые ресурсы организации (предприятия) - это совокупность собственных денежных доходов в наличной и безналичной форме и поступлений извне (привлеченных и заемных), аккумулируемых организацией (предприятием) и предназначенных для выполнения финансовых обязательств, финансирования текущих затрат и затрат, связанных с развитием производства.

По источникам образования финансовые ресурсы подразделяются на собственные (внутренние) и привлеченные на разных условиях (внешние), мобилизуемые на финансовом рынке и поступающие в порядке перераспределения.

Привлеченные, или внешние, источники формирования финансовых ресурсов можно разделить на собственные, заемные, поступающие в порядке перераспределения и бюджетные ассигнования. Это деление обусловлено формой вложения капитала. На рынке капиталов возможны два варианта привлечения денежных средств: долевое и долговое финансирование. При долевом финансировании осуществляется эмиссия и размещение своих акций на фондовом рынке. Второй вариант предполагает выпуск и размещение облигаций (срочных ценных бумаг), т.е. предоставление капитала на основе облигационного займа. Если внешние инвесторы вкладывают денежные средства в качестве предпринимательского капитала, то результатом такого вложения становится образование привлеченных собственных финансовых ресурсов.

Предпринимательский капитал представляет собой капитал, вложенный в уставный капитал другой организации (предприятия) в целях извлечения прибыли или участия в управлении организацией (предприятием).

Ссудный капитал передается организации (предприятию) во временное пользование на условиях платности и возвратности в виде кредитов банков, выданных на разные сроки, средств других организаций (предприятий) в виде векселей, облигационных займов.

Средства, мобилизуемые на финансовом рынке, включают средства от продажи собственных акций и облигаций, а также других видов ценных бумаг.

К средствам, поступающим в порядке перераспределения, относятся страховое возмещение по наступившим рискам, финансовые ресурсы, поступающие от концернов, ассоциаций, головных компаний, дивиденды и проценты по ценным бумагам других эмитентов, бюджетные субсидии.

Бюджетные ассигнования могут использоваться как на безвозвратной, так и на возвратной основе. Как правило, они выделяются для финансирования государственных заказов, отдельных инвестиционных программ или в качестве краткосрочной государственной поддержки организаций (предприятий), продукция которых имеет общегосударственное значение.

Финансовые ресурсы используются организацией (предприятием) в процессе производственной и инвестиционной деятельности. Они находятся в постоянном движении и пребывают в денежной форме лишь в виде остатков денежных средств на расчетном счету в коммерческом банке и в кассе организации (предприятия).

При нехватке собственных финансовых средств, предприятие может воспользоваться заёмными и привлечёнными финансовыми ресурсами.

К заемным источникам финансовых ресурсов относятся:

а) кредиты финансовых учреждений;

б) бюджетные кредиты;

в) коммерческие кредиты;

г) кредиторская задолженность, постоянно находящаяся в обороте и прочие.

К привлеченным источникам финансовых ресурсов относятся:

1) средства долевого участия в текущей и инвестиционной деятельности;

2) средства от эмиссии ценных бумаг;

3) паевые и иные взносы членов трудового коллектива, юридических и физических лиц;

4) страховое возмещение;

5) поступление платежей по франчайзингу, аренде, селенгу.

К заемным средствам относят кредиты коммерческих банков и других кредитных организаций, другие займы. К привлеченным финансовым ресурсам относятся средства, привлеченные путем выпуска акций, бюджетные ассигнования и средства внебюджетных фондов, а также средства других предприятий и организаций, привлеченные для долевого участия и на другие цели.

Все обязательства предприятия формируются за счет заемных средств: внутренних (внутренняя кредиторская задолженность, отсроченные налоговые платежи и т.д.), и внешних (банковские и коммерческие кредиты, выпуск облигаций собственного займа, финансовый лизинг). В зависимости от срочности погашения их принято разделять на долгосрочные и краткосрочные обязательства.

По продолжительности использования капитал предприятия разделяется на постоянный и переменный.

Постоянный капитал формируется за счет собственного капитала предприятия и его долгосрочных заемных средств.

Одним из центральных вопросов финансового менеджмента является управление ценой капитала, которое базируется на оценке потребности в ресурсах и анализе цены отдельных финансовых ресурсов, которые определяются собственными интересами предприятия и законами спроса и предложения на рынках капиталов.

При рассмотрении вопроса о цене капитала источники его формирования принято разделять на внутренние и внешние.

Внутренние - создаваемые в процессе деятельности предприятия, платой за пользование которыми может выступать утраченный среднерыночный доход по нераспределенной прибыли, по резервному и страховому капиталу и т.д.

Внешние - ресурсы приобретаются на финансовых рынках и имеют свои условия привлечения, срок и цену. В качестве цены внешних ресурсов могут выступать: процент, уплачиваемый за пользование банковскими ссудами; штраф и пеня по коммерческим кредитам; процент по выпущенным облигациям; дисконт по векселям; дивиденд, уплачиваемый акционерам.

Общая сумма средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему, называется ценой капитала.

Концепция цены капитала является одной из базовых в теории управления предприятием. Она не сводится только к исчислению процентов, которые необходимо уплатить владельцам финансовых ресурсов, но также характеризует ту прибыльность инвестированного капитала, которую необходимо обеспечить предприятию, чтобы не уменьшить свою рыночную стоимость.

Для покрытия потребностей в основных и оборотных фондах в ряде случаев для предприятия становятся необходимым привлечение заемного капитала. Такая потребность может возникнуть в результате отклонений в нормальном кругообороте средств по независящим от предприятия причинам:

Необязательность партнеров, чрезвычайные обстоятельства и т.д.;

В ходе проведения реконструкции и технического перевооружения производства;

Из-за отсутствия достаточного стартового капитала;

По другим причинам.

Заемный капитал по периоду использования подразделяется на долгосрочный и краткосрочный. К долгосрочным обязательствам относят капитал со сроком более одного года, до одного года относят к краткосрочным обязательствам. Элементы основного капитала, а также наиболее стабильная часть оборотного капитала (страховые запасы, часть дебиторской задолженности) должны финансироваться за счет долгосрочного капитала. Остальная часть оборотных активов, величина которых зависят от товарного потока, финансируется за счет краткосрочного капитала.

Основными формами долгосрочных обязательств являются долгосрочные кредиты банков и долгосрочные заемные средства (задолженность по налоговому кредиту; задолженность по эмитированным облигациям; задолженность по финансовой помощи, предоставленной на возвратной основе и т.п.), срок погашения которых еще не наступил или же погашенные в предусмотренный срок.

К краткосрочным финансовым обязательствам относят краткосрочные кредиты банков и заемные средства, различные формы кредиторской задолженности предприятия (по товарам, работам и услугам; по выданным векселям; по полученным авансам; по расчетам с бюджетом и внебюджетными фондами; по оплате труда; с дочерними предприятиями; с другими кредиторами) и другие краткосрочные обязательства.

Заемный капитал характеризуется следующими положительными особенностями:

1. Достаточно широкими возможностями привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии поручителя;

2. Обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности;

3. Более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта «налогового щита» (изъятия затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль);

4. Способность генерировать прирост финансовой рентабельности (коэффициента рентабельности собственного капитала).

В тоже время использование заемного капитала имеет следующие недостатки:

1. Использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия. Уровень этих рисков возрастает пропорционально росту удельного веса использования заемного капитала;

2. Активы, сформированные за счет заемного капитала, генерируют меньшую норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах;

3. Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней ставки ссудного процента на рынке использования ранее полученных кредитов (особенно на долгосрочной основе) становится предприятию невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов;

4. Сложность процедуры привлечения, так как предоставление кредитных средств зависит от решения других хозяйствующих субъектов, требует в ряде случаев соответствующих сторонних гарантий или залога.

Заемные ресурсы не являются собственность данного предприятия и их использование чревато для него потерей независимости. Заемные средства предоставляются на условиях срочности, платности, возвратности, что в конечном итоге обуславливает их более быструю, по сравнению с собственными ресурсами, оборачиваемость. К заемным средствам относятся разнообразные виды кредитов привлекаемые от других звеньев кредитной системы (банков, инвестиционных институтов, государства, предприятий, домохозяйств).

Привлеченные ресурсы - средства, не принадлежащие предприятию, но временно находящиеся в его обороте. Данные средства до возникновения санкций (штрафов или других обязательств перед владельцами) могут быть использованы по усмотрению хозяйствующего субъекта. Это, прежде всего, устойчивые пассивы - задолженность по оплате труда работникам, задолженность в бюджет и внебюджетные фонды, средства кредиторов поступающие в виде предоплаты и др.

Соотношение между данными элементами финансовых ресурсов определяет финансовую устойчивость субъекта хозяйствования.

Следующим признаком выделения элементов финансовых ресурсов является срочность использования. Как правило, ресурсы классифицируются на: краткосрочные; среднесрочные; долгосрочные.

Ресурсы краткосрочного назначения - срок их действия - до года. Предназначены для финансирования текущей деятельности предприятия: формирование оборотных средств, краткосрочных финансовых вложений, расчетов с дебиторами.

Ресурсы среднесрочного назначения - от года до 3 лет - используются для замены отдельных элементов основных фондов, их реконструкции и перевооружения. В этом случае, как правило, не преследуется цель смены технологии или полной замены оборудования.

Ресурсы долгосрочного назначения - привлекаются, как правило, на срок от 3 до 5 лет и используются для финансирования основных фондов, долгосрочных финансовых вложений, рискового финансирования. На наш взгляд, минимальная временная граница (3-5 лет) этих средств обусловлена сроком действия основных фондов. Именно столько времени, в среднем, эксплуатируются машины и оборудование в экономически развитых странах. Сверх этого срока их использование чревато завышением себестоимости выпускаемой продукции (вследствие морального и физического износа). Коль скоро, нижняя временная граница использования этих ресурсов обусловлена функционированием машин и оборудования, то логично здесь выделить еще одну группу ресурсов - для финансирования объектов сверх долгосрочного назначения, т.е. зданий, сооружений. Временная граница может составить 10-15 и более лет. Именно на такие сроки возможно получение ипотечного кредита.

Внешние финансовые ресурсы – это разновидность ресурсов предприятия, которая выражается в форме привлеченного и заемного капитала.

Понятие финансовых ресурсов предприятия

Предпринимательская деятельность предполагает управление финансами, денежными средствами, путем их вкладов и трат, с целью получения прибыли в будущем. Соответственно, для этого субъекту хозяйствования необходимо иметь капитал, который может формироваться благодаря вложенным ресурсам различного происхождения.

Собственный бюджет предприятия формируется, в первую очередь, благодаря вкладам участников. В дальнейшем, если осуществляемая юридическим лицом деятельность будет успешна, источником формирования внутренних ресурсов будет доход от такой деятельности. Чистая прибыль вычисляется из суммы доходов и расходов, которые включают в себя затраты на ведение деятельности и оплату необходимых платежей (налогов, кредитных обязательств и т.д.). Кроме того, операционный бюджет предприятие выражается и в амортизационных начислениях.

Внешние финансовые ресурсы предприятия

Несмотря на то, что собственные денежные средства могут, в определенной мере, обеспечить деятельность того или иного предприятия, невозможно представить себе в современных условиях бизнес, не подкрепленный сторонними ресурсами и вкладами. Внешние источники формирования финансовых ресурсов включают в себя привлеченные и заемные средства. Они формируют предпринимательский и ссудный капитал, соответственно.

Первый выражается в инвестировании деятельности предприятия сторонними лицами, юридическими или физическими. Порой, обладающие достаточным количеством ресурсов субъекты предпочитают финансирование уже существующего бизнеса вместо создания собственного. Кроме того, инвестирование определенного предприятия может осуществляться с целью выкупа акций и получения права управления.

Ссудный капитал передается субъекту хозяйствования только на время, при этом, финансовая организация имеет свою выгоду, выражающуюся в форме процентных выплат.

Соотношение предпринимательского и ссудного капитала

Стоит сказать, что в современной экономической ситуации источники формирования данных видов капитала могут пересекаться. То есть, привлеченные к деятельности предприятия финансовые ресурсы зачастую сами состоят из кредитных средств. Это не всегда хорошо, ведь оборот таких ресурсов затруднителен, поскольку банки и другие финансовые организации предпочитают осуществлять ужесточенный контроль за денежными средствами, выданными взаймы.

Сущность привлеченного капитала

Отметим, что предпринимательский капитал формирует как внутренние, так и внешние источники финансовых ресурсов предприятия. Частично, эти средства идут на создание необходимых материальных фондов, обеспечивающих деятельность субъектов хозяйствования. Другая их часть составляет уставной капитал, который формируется за счет продажи акций компании. Фактически, именно привлеченный капитал является подспорьем для проведения финансовых операций предприятием.

Сущность ссудного капитала

Эти ресурсы можно считать средством оперативного регулирования хозяйственной деятельностью. Поскольку, предприятие получает заемные деньги лишь на короткий период, это обуславливает их ликвидность и скорость оборота. Ссудный капитал может формироваться с помощью кредитных займов от банков и небанковских субъектов, и с помощью продажи облигаций фирмы.

Внешние финансовые ресурсы

Помимо внутренних финансовых ресурсов, мобилизуемых в ходе хозяйственной деятельности, коммерческие предприятия аккумулируют их извне. Внешние ресурсы объединяют разнообразные поступления по каналам финансового рынка, в том числе ресурсы нерезидентов, бюджетные и внебюджетные источники, безвозмездные поступления и прочие ресурсы.

Ресурсы финансового рынка

Финансовый рынок позволяет организациям и предприятиям воспользоваться его ресурсами в случае необходимости мобилизовать крупные суммы, как правило, для финансирования крупных инвестиционных проектов, экспансии бизнеса, его реструктуризации и прочих нужд. На рынок предприятия обращаются, как правило, при недостатке внутренних финансовых ресурсов. Например, на цели финансирования инвестиций можно направлять нераспределенную прибыль и амортизацию, но для крупных проектов даже накопленной в течение нескольких лет прибыли бывает недостаточно.

Организация может аккумулировать ресурсы на рынке двумя путями. Первый предполагает заимствования путем выпуска собственных долговых обязательств (облигаций) либо путем получения банковских кредитов на рынке ссудного капитала. Такой путь именуется долговым финансированием. Второй вариант получения организацией денег на рынке – выпуск акций, удостоверяющих долю в капитале; тогда говорят о долевом (капитальном ) финансировании. Естественно, второй путь доступен только акционерным обществам.

Долевое и долговое финансирование через выпуск ценных бумаг на фондовом рынке является прямым финансированием организации. Это означает, что она финансируется напрямую инвесторами, т.е. теми, кто купил ее ценные бумаги. Получение банковских кредитов является косвенным финансированием; организация получила деньги от банка-посредника без идентификации источника, из обезличенного пула банковских ресурсов.

Первичный фондовый рынок как источник получения дополнительного внешнего финансирования является наиболее важным объектом внимания для финансовых менеджеров, управляющих пассивами (источниками) средств, или, на западный манер, фандрайзеров. Но и конъюнктура вторичного рынка важна для предприятия, стремящегося поддерживать курс своих бумаг и интерес к ним со стороны потенциальных инвесторов. Это происходит либо косвенно, путем подачи сигналов рынку положительной динамикой продаж, активов, прибыли, либо прямыми методами, в частности, через частичный выкуп собственных акций, увеличение дивидендных выплат и пр.

В условиях глобализации часть ресурсов финансового рынка имеет иностранное происхождение. Крупнейшие компании имеют возможность привлекать кредиты от зарубежных банков, от связанных участием в капитале зарубежных компаний, выпускать еврооблигации для покупки их нерезидентами, эмитировать американские депозитарные расписки (ADR) и глобальные расписки (GDR) на свои акции для зарубежных держателей.

Следует отметить, что в России в силу барьеров входа на рынок в виде значительных эмиссионных издержек и высоких минимальных сумм эмиссии эти источники финансирования доступны в основном крупным предприятиям. Эмиссия акций и корпоративных облигаций является для них все более значимым источником финансовых ресурсов, используемых для инвестиций, расширения бизнеса, его реструктуризации. Средние и мелкие предприятия редко пользуются рыночными ресурсами, к тому же сами потребности в дополнительных ресурсах у них относительно невелики.

После кризиса 2008 г. в России ежегодно эмитировалось 8–9 тыс. выпусков бумаг на 3,5–4 трлн руб. Гораздо более активно предприятия пользуются банковскими кредитами. Они направляются на цели финансирования оборотного капитала, инвестиции, реструктуризацию и иные цели. На 1 января 2014 г. кредиты российских банков предприятиям реального сектора составили 22,5 трлн руб., что составляет 33% ВВП. В целом совокупная доля рыночных источников (банковских ссуд и корпоративных эмиссий) составляет всего 11% в финансировании инвестиций в основной капитал, в том числе доля фондового финансирования – только 3%.

Помимо фондового рынка, к рыночным источникам относятся и заимствования на денежном рынке, где обращаются другие, более "короткие" инструменты, например векселя. Их цель – финансирование оборотного капитала.

Средства вышестоящих организаций и иные перераспределения

Эти источники финансовых ресурсов являются результатом перераспределения ресурсов на внутриотраслевом уровне – например, отчисления из резервных фондов министерств и ведомств. Сюда же относится перераспределение финансовых ресурсов внутри крупных холдингов и финансово-промышленных групп. Полностью оценить масштабы этих финансовых ресурсов невозможно в силу неофициальности и непрозрачности информации.

Источники государственного сектора

Эти ресурсы носят нерыночный характер. Исходя из принципа самофинансирования, бюджетное финансирование хозяйствующих субъектов в условиях рынка исключается в принципе или сводится к поддержке ограниченного числа предприятий определенного типа. Тем не менее фактически предприятия получают бюджетные дотации, субвенции, субсидии, государственные гарантии, бюджетные ссуды, целевые беспроцентные ссуды на самые разнообразные цели . Эти источники выполняют компенсирующую роль, восполняя недостаток финансовых ресурсов для простого воспроизводства. Зачастую при этом несправедливо уравнивается финансовое положение успешных и неустойчивых коммерческих организаций; последние лишаются внутренних стимулов к эффективному хозяйствованию.

Однако во многих случаях бюджетные ресурсы целесообразны. После кризиса государственное регулирование во всех странах усилилось, и это закономерно. В этих условиях активизация государственных инвестиций, софинансирование с бизнесом эффективных проектов, поддержка социально важных и системно значимых предприятий являются закономерными и оправданными. В 2012 г. в структуре инвестиций бюджетные источники составили около 19% всех ресурсов.

Иностранные инвестиции

В состав финансовых ресурсов ряда коммерческих организаций входят ресурсы нерезидентов в виде прямых инвестиций, торговых кредитов и авансов. Портфельные инвестиции в силу своей экономической природы (в основном спекулятивной) не могут рассматриваться как источники финансовых ресурсов коммерческих организаций. За 2012–2013 гг. прямые инвестиции в экономику России составили 138 млрд долл. Наиболее привлекательным сектором по статистике является финансовый сектор, на долю которого приходится треть всех инвестиций; предприятия обрабатывающей промышленности получают в 2,5 раза меньше. Активизация иностранных источников зависит не только от индивидуальной привлекательности конкретного бизнеса для нерезидентов, но и от общей инвестиционной привлекательности страны.

Рисунок 8.2 дает наглядное представление о структуре источников финансовых ресурсов коммерческой организации.

- В источники средств, получаемых от бюджета, не включаются поступления от реализации продукции, выполненной по государственному заказу; они учитываются в составе выручки.

Осуществление финансовых отношений предполагает наличие у предприятия финансовых ресурсов. Однако естественным условием функционирования предприятия выступает ограниченность всех ресурсов, в том числе и финансовых, по отношению к возможности их использования. Отсюда и задача обеспечения финансовых потребностей предприятия рассматривается как первоочередная в управлении финансами.

Финансовые ресурсы предприятия - это совокупность денежных средств в форме доходов и внешних поступлений, предназначенных для обеспечения текущих затрат, выполнения финансовых обязательств и осуществления затрат по обеспечению расширенного воспроизводства и экономического стимулирования работающих. Формирование финансовых ресурсов осуществляется из различных источников, которые подразделяются на внутренние и внешние. Внутренние источники образуются за счет собственных и приравненных к ним средств и связаны с результатами хозяйствования. Внешние источники представляют собой поступления ресурсов на предприятие извне.

Первоначальное формирование финансовых ресурсов, происходит в момент учреждения предприятия, когда образуется уставный капитал (акционерный или складочный капитал).

Эти средства передаются предприятию во временное пользование на условиях платности и возвратности. В составе финансовых ресурсов, формируемых в порядке перераспределения, в последние годы повышается роль развивающегося страхового рынка, предоставляющего предприятию страховые возмещения по рискам. Прошедшая в стране приватизация государственной собственности вызвала к жизни новые источники финансовых ресурсов в виде паевых, долевых и иных взносов учредителей, а также доходов по ценным бумагам, эмитируемых другими предприятиями, доходов от хранения денежных средств на депозитных счетах в финансово-кредитных учреждениях, доходов от сдачи имущества в аренду.

Особо следует остановиться на заметно снизившейся роли бюджетных ассигнований . В недавнем прошлом они занимали важное место в финансовых ресурсах, причем получали их предприятия чаще всего на безвозмездной основе. В настоящее время бюджетные и отраслевые финансовые источники занимают все меньшую роль в структуре финансовых ресурсов предприятия, и предназначены на строго ограниченный перечень затрат. Структура финансовых ресурсов предприятий неодинакова и зависит от организационно-правовой формы предприятия, а также от его вида и отраслевой принадлежности. Направления использования финансовых ресурсов.

Поскольку основной задачей коммерческой организации является максимальное извлечение прибыли, постоянно возникает проблема выбора направления использования финансовых ресурсов: вложения с целью расширения основной деятельности коммерческой организации или вложения в другие активы. Как известно, экономическое значение прибыли связано с получением результата от вложений в наиболее доходные активы.

Можно выделить следующие основные направления использования финансовых ресурсов коммерческой организации:

Капитальные вложения.

Расширение оборотных фондов.

Осуществление научно-исследовательских и опытно-конструкторских работ (НИОКР ).

Уплата налогов.

Размещение в ценные бумаги других эмитентов, банковские депозиты и другие активы.

Распределение прибыли между собственниками организации.

Стимулирование работников организации и поддержка членов их семей.

Благотворительные цели.

Если стратегия коммерческой организации

связана с сохранением и расширением ее позиции на рынке, то необходимы капитальные вложения (инвестиции в основные фонды (капитал)). Капитальные вложения — это одно из важнейших направлений использования финансовых ресурсов коммерческой организации. В российских условиях весьма актуально увеличение объемов капитальных вложений в связи с необходимостью обновления оборудования, внедрения ресурсосберегающих технологий и других инноваций, так как процент не только морального, но и физического износа оборудования весьма велик.

Инвестиции в основные фонды коммерческой организации осуществляются за счет следующих источников: амортизации, прибыли коммерческой организации, долгосрочных банковских кредитов, бюджетных кредитов и инвестиций, поступлений от размещения на финансовом рынке акций, поступлений от размещения долгосрочных ценных бумаг.

Кроме расширенного воспроизводства основных фондов часть прибыли организации может быть направлена на расширение оборотных фондов — закупку дополнительного сырья, материалов. Для этой цели могут также привлекаться краткосрочные банковские кредиты, использоваться средства, поступающие в порядке перераспределения от основной («материнской») компании, и т.д.

Большое значение для развития бизнеса имеет участие коммерческой организации в научных исследованиях. Опыт зарубежных стран показывает, что организации, осуществляющие инновации, менее подвержены риску банкротства и обеспечивают высокий уровень рентабельности. Следовательно, часть прибыли коммерческой организации, а также средства, поступившие в порядке целевого финансирования (например, бюджетные средства), могут быть предназначены для осуществления научно- исследовательских и опытно-конструкторских работ (НИОКР).

Как уже было отмечено, отчисления от прибыли могут направляться в отраслевые и межотраслевые фонды НИОКР. Такие отчисления уменьшают налоговую базу по налогу на прибыль.

Прибыль как денежный доход коммерческой организации подлежит налогообложению. Для определения налогооблагаемой базы по налогу на прибыль организации доходы от реализации товаров (работ, услуг) и имущественных прав, а также внереализационные доходы уменьшаются на соответствующие произведенные расходы.

Для дальнейших накоплений коммерческая организация может осуществлять вложения не только в собственное производство, но и в другие активы. Такими активами могут быть доли в уставных капиталах других организаций (в том числе акции других эмитентов); долговые ценные бумаги (облигации, векселя, в том числе государственные и муниципальные ценные бумаги); банковские депозиты; передача денежных средств другим организациям на основе договоров займа; приобретение имущества для дальнейшей передачи его в лизинг и др.

Названные вложения могут быть разными по срокам: от нескольких часов (такие услуги предлагают банки для краткосрочных вложений) до нескольких лет. Основными принципами размещения временно свободных финансовых ресурсов являются ликвидность активов (они в любой момент легко должны превращаться в платежные средства) и диверсификация (в рыночных условиях непредсказуемости вложений тем больше вероятность сохранения средств, чем больше набор активов, в которые осуществляются вложения).

Одно из главных отличий коммерческих организаций от некоммерческих состоит в том, что полученная прибыль коммерческих организаций распределяется между собственниками этой организации. Акционерные общества выплачивают дивиденды владельцам простых и привилегированных акций; товарищества, общества с ограниченной ответственностью распределяют прибыль соответственно с долей участия в уставном (складском) капитале. Прибыль унитарных предприятий, если собственником не принято другое решение, может поступать в виде неналоговых доходов в соответствующий бюджет.

Финансовые ресурсы коммерческой организации могут быть источником расходов, связанных со стимулированием работников и поддержкой членов их семей.

Финансовые ресурсы организаций (прибыль, поступления) в настоящее время используются также на благотворительные цели.