Si una organización realiza simultáneamente transacciones que son gravables y no gravables con IVA, está obligada a llevar una contabilidad separada de los montos de impuestos. Esto está previsto en el art. 170 del Código Fiscal de la Federación Rusa. Los cargos por transacciones sujetas a impuestos son deducibles. En una situación diferente, es necesario establecer proporciones para cada período impositivo de acuerdo con las cantidades de bienes embarcados. Especialmente para estos efectos, se ha desarrollado la regla del "5 por ciento" para el IVA. A continuación se analizará en detalle un ejemplo de cómo calcular el monto del impuesto en diferentes situaciones.

esencia

Las organizaciones comerciales a menudo tienen que combinar el régimen fiscal general con un impuesto único. La presencia de operaciones de exportación también es la base para la contabilidad separada. La razón es que al exportar, el IVA se deduce el último día del mes en que se proporcionaron los documentos que confirman el uso de una tasa cero para tal operación. El procedimiento para calcular el impuesto sobre estas transacciones está determinado por la política contable.

Consideremos con más detalle cómo tales organizaciones llevan a cabo una contabilidad separada del IVA.

Para reflejar la distribución del valor del impuesto en la BU se utilizan las subcuentas a la cuenta 19. La distribución se realiza en el período en que se registraron los bienes. Por lo tanto, la proporción se realiza de acuerdo con indicadores comparables: el costo de los bienes con y sin IVA. La doble contabilidad también se lleva a cabo si la organización tiene operaciones que se implementan fuera de la Federación Rusa.

Ejemplo 1

Consideremos una situación estándar. Durante el trimestre, la empresa envió productos por valor de 1,2 millones de rublos, incluidos los productos sujetos a impuestos: 0,9 millones de rublos. El monto del impuesto presentado por los proveedores es de 100 mil rublos. Dado que el costo de los bienes, que no está sujeto a impuestos, es de 250 mil rublos, el coeficiente de cálculo es de 0,75. Por lo tanto, no se pueden tomar como deducción 100 mil rublos, sino solo 75 mil rublos. (100 * 0,75). Y solo el 25% se puede tener en cuenta en el costo de los bienes comprados: 1,2 * 0,25 = 0,3 millones de rublos.

Cálculos

¿Cómo imputar el IVA soportado? Una empresa puede tener activos fijos e intangibles registrados en el primer mes del trimestre. En tales casos, las proporciones se determinan con base en la participación del costo de los bienes enviados fabricados en una máquina nueva en el monto total de las ventas del mes en que se tuvo en cuenta el objeto.

El costo de los servicios de préstamo se calcula con base en el monto de los ingresos en forma de intereses devengados. La excepción es cuyo costo es igual a cero. Tales operaciones no afectan la proporción

Al calcular el Banco Central, se calcula la diferencia entre el precio de venta y los costos de adquisición. Al mismo tiempo, las transacciones libres de IVA también deben tenerse en cuenta en el costo del trabajo.

Ejemplo 2

Para el trimestre, la empresa vendió bienes por valor de 2 millones de rublos, incluidos 1.750 mil rublos. gravable y 250 mil rublos. no sujeto a impuestos. Los proveedores presentaron 180 mil rublos para la deducción.

El coeficiente para cálculos posteriores es 0,875. De los bienes comprados, se puede deducir lo siguiente: 180 * 0.875 \u003d 157.5 mil rublos. Los restantes 22,5 mil rublos. debe reflejarse en el costo de los bienes.

Regla 5%

Para aquellos períodos en que la participación de los gastos en operaciones no gravadas sea inferior al 5% del monto total de los gastos, la empresa no podrá llevar contabilidad separada. El procedimiento para calcular el monto total de los gastos al calcular la barrera no está establecido por la ley. La empresa puede desarrollar su propia metodología sólida y fijarla en la política contable.

Al calcular la participación, se tienen en cuenta todas las ventas sin IVA: transacciones libres de impuestos, ventas imputadas, gastos en transacciones fuera de la Federación Rusa. En cuanto al primer grupo, se tienen en cuenta tanto los gastos comerciales directos como los generales. Es decir, debe sumar todos los costos, agregar el IVA sobre los gastos comerciales generales en la proporción adecuada y luego dividir el monto resultante por el monto de los costos.

La regla del "5 por ciento" para el IVA, cuyo ejemplo de cálculo se presentará a continuación, no se puede aplicar a las transacciones de exportación. Esto está previsto en el art. 170 NK. Para tales transacciones - 0%. Es decir, si:

- la barrera no ha sido alcanzada;

- la empresa tiene operaciones de exportación;

El IVA debe contabilizarse por separado.

La regla del 5 por ciento: un ejemplo

Los costos directos de la empresa para transacciones sujetas a impuestos en el segundo trimestre ascendieron a 15 millones de rublos, y para transacciones no sujetas a impuestos, 750 mil rublos. Gastos comerciales generales: 3,5 millones de rublos. La política contable prevé la distribución de los gastos en proporción a los ingresos, que en el período del informe ascendieron a 21 millones de rublos, respectivamente. y 970 mil rublos.

Gastos comerciales generales en transacciones no imponibles: 3,5 * (0,97 / (21 + 0,97))) = 154.529 mil rublos, o 4,7%. Dado que esta cantidad no supera el 5%, la empresa puede deducir la totalidad del IVA soportado para el segundo trimestre.

Algoritmo de contabilidad

Para comprender qué tasa de IVA se debe aplicar a los bienes y cómo determinar el monto del impuesto soportado, puede usar la siguiente secuencia de acciones:

1. Calcular el importe del IVA presentado que se puede deducir. Si los bienes comprados pueden atribuirse directamente a la actividad exenta de impuestos, entonces el IVA está incluido en su costo. En otros casos, el monto del impuesto es deducible.

2. En la siguiente etapa, debe aplicar la regla del "5 por ciento" para el IVA, cuyo ejemplo de cálculo se presentó anteriormente. Primero se determina el monto de los gastos por operaciones no gravables, luego se calculan los costos totales y se aplica la fórmula:

% crudo ópera. = (No / Total) x 100%.

Si la relación resultante supera el 5%, se debe llevar a cabo una contabilidad separada de los montos.

3. Los importes de los impuestos se calculan con y sin IVA, luego se suman y se determina la proporción:

% comp. = (Suma del área / Suma del total) * 100%.

Impuesto \u003d IVA presentado * % de deducción.

4. El costo marginal se calcula:

IVA marginal = IVA presentado - IVA deducible

Costo = (Suma de bienes enviados, pero no sujetos a impuestos / Volumen total de ventas) * 100%.

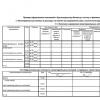

![]()

Práctica de arbitraje

En el Código Tributario no se presenta una interpretación completa de “costos totales”. Con base en las definiciones de los diccionarios económicos, este término puede entenderse como el monto total de los costos para la producción de bienes incurridos por el propio contribuyente. El Ministerio de Hacienda explica que al calcular este valor se tienen en cuenta los costos directos y generales de hacer negocios.

La práctica judicial tampoco permite llegar a una conclusión inequívoca sobre cuándo es necesario llevar a cabo una contabilidad separada del IVA. La regla del 5 por ciento, cuyo ejemplo de cálculo se discutió anteriormente, se aplica exclusivamente a las empresas manufactureras. Según los jueces, las empresas comerciales no pueden llevar una contabilidad fiscal separada.

Aún más preguntas son causadas por operaciones con valores. En particular, algunos jueces, refiriéndose al art. 170 del Código Tributario, establece que la regla del 5% se puede utilizar en la venta de dichos activos. Al mismo tiempo, el costo de comprar valores no afecta la proporción. Es decir, casi siempre el monto de los gastos será inferior al 5%, y el pagador quedará exento de la obligación de llevar doble contabilidad.

En otras decisiones judiciales, hay una referencia a PBU 19/02, que establece que todas las operaciones con valores en NU y BU son inversiones financieras. Además, las organizaciones no tienen costos asociados con la formación del costo de dichos activos. Es decir, la renta de dichas operaciones está exenta de tributación. Por lo tanto, la organización debe presentar el monto total del IVA para la deducción.

Las transacciones sobre la venta de una participación de una persona jurídica en el capital autorizado de otra organización no están sujetas al IVA. Por lo tanto, siempre se lleva a cabo un doble cómputo en tales casos.

Ejemplo 3

Antes de proporcionar fondos como garantía, la empresa contrató auditores para verificar la condición financiera del prestatario. El costo de los servicios de la empresa ascendió a 118 mil rublos. VAT incluido. Monto del préstamo - 1 millón de rublos. El costo de las inversiones financieras se determina con base en la política contable del acreedor. Si no prevé el uso de la regla del 5%, entonces el IVA por los servicios de un auditor debe incluirse en el costo de la inversión financiera. En este caso, será necesario distribuir los costos generales del negocio. Si hay una reserva, entonces todos los montos son deducibles.

Queda abierta la cuestión de la contabilización del IVA soportado en operaciones con títulos de deuda. Es arriesgado utilizar un esquema preferencial en relación con las operaciones con letras de cambio. Lo más probable es que el Servicio de Impuestos Federales desafíe tales operaciones y luego tendrá que probar su caso en los tribunales.

Contabilidad

De lo anterior, podemos sacar la siguiente conclusión: es mejor determinar el método de cálculo de gastos e indicarlo en la política contable. En este caso, es necesario prescribir la lista completa de costos que se relacionan con operaciones exentas de impuestos, y el procedimiento para su cálculo:

- asignar un puesto en el estado para un empleado responsable;

- prescribir el procedimiento para contabilizar el tiempo para la implementación de cálculos;

- determinar el principio de distribución del monto de la renta, utilidades para tales operaciones (por ejemplo, proporcionalmente).

Para recopilar información sobre gastos no relacionados con la producción, se utiliza la cuenta 26. Puede reflejar gastos de gestión, gastos generales del negocio, depreciación, gastos de información, auditoría, servicios de consultoría.

IVA o UTII para empresarios individuales

Para empezar, vale la pena señalar que los empresarios que son contribuyentes únicos no pagan IVA en las operaciones que se reconocen como imponibles. A su vez, el Código Tributario establece que las organizaciones que realicen operaciones sujetas al IVA y UTII están obligadas a llevar doble contabilidad de bienes, pasivos y operaciones. Para tales empresarios individuales, el procedimiento de contabilidad del IVA está regulado por el código fiscal. También detalla el procedimiento para el trabajo de exportadores ubicados en UTII para empresarios individuales.

La contabilidad separada le permite determinar correctamente el monto de la deducción fiscal: en su totalidad o en proporción. El código dice que el procedimiento para la distribución de tales operaciones debe estar prescrito en la política contable de la organización. La relación anterior se calcula con base en el valor de los bienes no gravados vendidos en el monto total de las ventas. Consideremos otro problema en el que se presenta la regla del "5 por ciento" para el IVA.

Ejemplo de cálculo. Una empresa dedicada al comercio al por mayor y al por menor (pagando IVA y UTII) debe llevar contabilidad de doble impuesto. Aunque las obras, equipos, inmuebles se destinen a actividades "imputadas", el IVA sobre las mismas no es deducible. Si los servicios recibidos, los bienes inmuebles comprados, están destinados a realizar transacciones sujetas al IVA, entonces el impuesto presentado se tiene en cuenta en su totalidad. Si el equipo comprado se utilizará en "dos frentes" a la vez, entonces debe establecer una proporción. Una parte del impuesto es deducible y la otra parte está incluida en el costo de los bienes.

Proporción

El Código Tributario detalla las características de la contabilidad de la proporción de transacciones que están exentas de impuestos. El costo de los servicios por la prestación de un préstamo, para las operaciones de REPO se toma en cuenta en el monto de la renta devengada por el contribuyente de interés. Al calcular el valor de las acciones, bonos y otros valores, el monto de los ingresos se calcula como una diferencia positiva entre el precio de venta y los costos de compra de dichos activos. Si el precio de mercado es inferior al precio de coste, no se tendrá en cuenta el valor resultante.

Ejemplo

La planta fabrica bicicletas y sillas de ruedas para discapacitados, que no están sujetas al IVA. El contador refleja los costos de producción en las subcuentas abiertas en la cuenta 20. Para el primer trimestre de 2014, el monto de los gastos ascendió a 10 millones de rublos: 600 mil - para sillas de ruedas y 9,4 millones de rublos. - en bicicletas. Además, se incurrió en gastos económicos generales y por un monto de 2 y 3 millones de rublos. respectivamente.

Primero, encontramos la relación de las cantidades de gastos:

0,6 \ (10 + 2 + 3) \u003d 0,04, o 4%.

El contador no puede llevar registros separados del impuesto soportado y presentar la cantidad total para su deducción. Pero debe indicar los ingresos y el costo total de los productos preferenciales.