ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Кафедра «Деньги, кредит и ценные бумаги»

КОНТРОЛЬНАЯ РАБОТА

по дисциплине: «Банковское дело»

на тему: «Рынок ссудных капиталов»

Введение

Глава 1. Рынок ссудного капитала

Глава 2. Кредитная система, характеристика её звеньев

Глава 3. Рынок ценных бумаг: понятие, структура

Заключение

Список использованной литературы

Введение

Капиталистический способ производства диктует необходимость появления и развития рынка ссудных капиталов. Поскольку в ходе процесса воспроизводства у отдельных фирм, частных лиц и прочих участников рыночных отношений возникают временно свободный капитал в денежной форме. Погоня за прибылью заставляет капиталиста вкладывать временно высвобождающийся капитал в банки своей страны и за рубежом для получения дохода в виде процентов. Банки в свою очередь предоставляют эти средства другим участникам рыночных отношений, нуждающимся в дополнительных средствах, сверх тех, которые они имеют на данный момент, под более высокий процент. В результате обособления денежного капитала от промышленного возникает ссудный капитал, представляющий собой денежный капитал, отданный в ссуду на условиях возвратности и платности. Ссудный капитал – это особая историческая форма капитала, присущая капиталистическому способу производства. Сферу движения ссудного капитала и представляет рынок ссудных капиталов.

Глава 1. Рынок ссудного капитала

Рынок ссудного капитала – это система экономических отношений, обеспечивающих аккумуляцию свободных денежных средств, превращение их в ссудный капитал и его перераспределение между участниками процесса воспроизводства. Это специфическая сфера товарных отношений, в которых объектом сделки является предоставляемый в ссуду денежный капитал и формируется спрос и предложение на него.

В условиях домонополистического капитализма рынок ссудного капитала был развит слабо вследствие ограниченности предложения и спроса на денежный капитал. Это было связано с рядом причин. Кредитная система ещё не могла широко осуществлять накопление денежного капитала и денежных сбережений населения, так как она была представлена в основном банками, а другие формы кредитно-финансовых учреждений только зарождались. Спрос на денежный капитал, главным образом краткосрочный, предъявляли отдельные предприятия, тогда как государство и население обращались к рынку ссудного капитала крайне редко. Наконец, рынок фиктивного капитала только зарождался.

Толчок развитию рынка ссудного капитала дал монополистический капитализм. Создание акционерных обществ, высокая концентрация и централизация производства, развитие новых отраслей на базе научно-технических открытий, усиление роли государства в экономике и ряд других причин вызвали огромный спрос на ссудный капитал. Государственно-монополистический капитализм создал предпосылки для дальнейшего роста рынка ссудного капитала. Правительства капиталистических стран активно участвуют в формировании экономической политики, в том числе кредитной. Государство воздействует на рынок ссудного капитала посредством установления учётной ставки центральных банков, регулируя таким путём спрос и предложение на ссудный капитал. Создание государственных кредитных учреждений привело к тому, что государство выступает на рынке ссудного капитала и как покупатель и как продавец. В современной системе государственно-монополистического капитализма рынок ссудного капитала способствует росту производства и товарооборота, движению капиталов внутри страны, трансформации денежных сбережений, реализации научно-технической революции, обновлению основного капитала, объединению разбросанных индивидуальных денежных сбережений общества, экономии общественных издержек и т.д. Особенностью развития рынка ссудного капитала в настоящее время является усиление его роли в процессах интернационализации мирового хозяйства посредством миграции капитала.

Функции рынка ссудных капиталов определяются его сущностью и ролью, которую он выполняет в системе капиталистического хозяйства, а также задачами в процессе воспроизводства. Выделяют пять основных функций рынка ссудных капиталов:

1) обслуживание товарного обращения через кредит;

2) аккумуляция денежных сбережений (накоплений) предприятий, населения, государства, а также иностранных клиентов;

3) трансформация денежных фондов непосредственно в ссудный капитал и использование его в виде капиталовложений или инвестиций для обслуживания процесса производства.

Эти три функции стали активно использоваться в промышленно развитых странах в послевоенный период.

4) обслуживание государства и населения как источников капитала для покрытия государственных и потребительских расходов (учитывая огромную роль рынка ссудных капиталов в покрытии бюджетных дефицитов и финансировании конечного потребления в виде ипотечного и потребительского кредитования в рамках государственно-монополистического капитализма).

Во всех четырех случаях рынок выступает как своеобразный посредник в движении капитала.

5) ускорение концентрации и централизации капитала для образования мощных финансово-промышленных групп.

Указанные функции рынка ссудных капиталов направлены на поддержание капиталистического способа производства, обеспечение функционирования экономической системы государственно-монополистического капитализма.

Отражая накопление и движение денежного капитала, рынок ссудных капиталов органически связан с движением стоимости в ее денежной форме, с образованием и использованием различных денежных фондов в виде кредитных ресурсов и ценных бумаг. Посредством рынка ссудных капиталов как экономической категории можно измерить и определить движение, объем, направление денежных фондов, идущих на развитие капиталистического общественного воспроизводства, воздействие его на социально-экономические отношения.

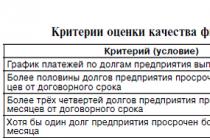

Современная структура рынка ссудных капиталов характеризуется двумя основными признаками: временным и институциональным (рис. 1).

| | | | | Рынок ссудных капиталов | | | | | | |

||||||

| | | | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | | | |

| временной фактор | | | функционально-институциональный фактор |

|||||||||||||

| | | | | | | | | | | | | | | | | |

| денежный рынок | среднесрочные кредиты | долгосрочные кредиты | | | кредитная система | | рынок ценных бумаг |

|||||||||

| | | | | | | | | | | | | | | | | |

| | | | | | | | | | | | первичный | вторичный | ||||

| | | | | | | | | | | | | | | | | |

Рис. 1 - Современная структура рынка ссудных капиталов

Временной признак характеризует тот период времени, на который предоставляется ссуда, кредит, займ, а также выпускаются ценные бумаги. В соответствии с этим различают денежный рынок, на котором предоставляются ссуды и кредиты на период до одного года, и непосредственно рынок капиталов, где денежные средства выдаются на более длительные сроки: от года до пяти лет (рынок среднесрочных кредитов) и от пяти и более лет (рынок долгосрочных кредитов).

По функционально-институциональному признаку современный рынок ссудных капиталов подразумевает наличие двух основных звеньев: кредитной системы (совокупности различных кредитно-финансовых институтов) и рынка ценных бумаг. Последний в свою очередь разделяется на первичный рынок, где продаются и покупаются новые эмиссии ценных бумаг, биржевой (вторичный), где покупаются и продаются ранее выпущенные ценные бумаги, и внебиржевой рынок, где совершается реализация ценных бумаг, которые не могут быть проданы на бирже. Внебиржевой рынок еще называется уличным.

Временной и функционально-институциональный признаки рынка ссудных капиталов характерны для всех стран. Вместе с тем о состоянии национального рынка судят по институциональному признаку, т.е. по наличию двух основных ярусов: кредитной системы и рынка ценных бумаг.

Наиболее развитыми являются рынки капиталов США, стран Западной Европы, Канады и Японии. В этих странах существуют разветвленные, гибкие рынки капиталов с хорошо развитыми двумя основными ярусами и разветвленной сетью различных кредитно-финансовых институтов. В то же время рынок капитала в США находится в привилегированном положении, поскольку его отличает более разветвленная система кредитно-финансовых институтов, их диверсификационная деятельность, обширный, трёхступенчатый рынок ценных бумаг.

Глава 2. Кредитная система, характеристика её звеньев

Капиталистическая кредитная система - совокупность банков и др. кредитно-финансовых учреждений, осуществляющих аккумуляцию и мобилизацию свободных денежных капиталов и доходов и предоставление ссуд, а также выпускающих кредитные орудия обращения.

Современная кредитная система включает в себя два основных понятия:

1) совокупность кредитно-расчетных и платежных отношений, которые базируются на определенных, конкретных формах и методах кредитования (функциональный аспект). Это понятие, как правило, связано с движением ссудного капитала в виде различных форм кредита.

2) совокупность функционирующих кредитно-финансовых институтов (институциональный аспект). Это значит, что кредитная система через свои многочисленные институты аккумулирует свободные денежные средства и направляет их предприятиям, населению, правительству.

Через кредитную систему реализуются сущность и функции кредита. Кредит – это форма движения ссудного капитала, то есть денежного капитала, который отдаётся в ссуду за определённый процент на условиях возвратности. Сущность кредита проявляется в его функциях: распределительной, эмиссионной, контрольной. В первом аспекте кредитная система представлена банковским, потребительским, коммерческим, государственным, международным кредитом. Всем этим видам кредита свойственны специфические формы отношений и методы кредитования. Реализуют и организуют эти отношения специализированные учреждения, образующие кредитную систему во втором (институциональном) понимании. Ведущим звеном институциональной структуры кредитной системы являются банки.

В современной кредитной системе выделяются три основных звена :

I. Центральный банк и смешанные государственные кредитные учреждения;

II. Банковский сектор:

1) коммерческие банки;

2) сберегательные банки;

3) инвестиционные банки;

4) ипотечные банки;

5) специализированные торговые банки;

6) банкирские дома.

III. Страховой сектор:

1) компании страхования жизни;

2) компании страхования имущества и от несчастных случаев;

3) частные пенсионные фонды.

IV. Специализированные небанковские кредитно-финансовые институты:

1) инвестиционные компании;

2) финансовые компании;

3) благотворительные фонды;

4) ссудо-сберегательные ассоциации, строительные общества;

5) кредитные союзы;

6) брокерские фирмы;

7) трастовые отделы коммерческих банков.

Такая схема называется трёх- или четырехъярусной (иногда третий и четвёртый ярус объединяют в один – небанковские кредитно-финансовые институты). Она является типичной для большинства промышленно развитых стран - в основном для США, стран Западной Европы, Японии. Наиболее развита кредитная система США. Поэтому на нее ориентируются все промышленно развитые страны при формировании своей кредитной системы. В кредитной системе стран Западной Европы наибольшее развитие получили банковский и страховой секторы. Причем в Германии банковский сектор базируется на коммерческих, сберегательных и ипотечных банках. Для Франции характерно разделение банковского звена на депозитные (коммерческие) банки, деловые банки, выполняющие функции инвестиционных, и сберегательные банки.

Современная кредитная система Японии сформировалась по американскому образцу, и имеет трехъярусную систему. Наиболее развит банковский сектор, базирующийся на городских (коммерческих), сберегательных и инвестиционных банках. В специализированном секторе широкое распространение получили лишь страховые и инвестиционные компании.

Кредитные системы развивающихся стран в целом развиты слабо (в основном это кредитные системы в развивающихся странах Африки). В большинстве этих стран существует двухъярусная система, представленная национальным центральным банком и системой коммерческих банков. На более высоком уровне находятся кредитные системы стран Азии и Латинской Америки. Особо следует выделить ряд азиатских стран: Южную Корею, Сингапур, Таиланд, Индию, кредитные системы, которых довольно развиты, т.к. имеют трехъярусную структуру и приближаются по своему уровню к кредитным системам стран Западной Европы. Трехъярусные кредитные системы имеет и ряд стран латинской Америки – Мексика, Бразилия, Перу.

Кредитная система играет важнейшую роль в поддержании высокой нормы народно-хозяйственного накопления, что характерно для большинства промышленно развитых стран. Однако в США данный показатель несколько ниже, чем в других промышленно развитых странах. Это объясняется прежде всего тем, что на процессы накопления денежного капитала в США влияли такие факторы, как частые колебания конъюнктуры, высокая доля военных затрат в национальном доходе и бюджете, падение покупательной способности денег, большой удельный вес инвестиций в непроизводственную сферу, устойчивость рынка ценных бумаг до конца 60-х гг.

Кредит занимает важное место в разрешении проблемы реализации товаров и услуг на рынке. Большой рост потребительского и жилищно-ипотечного кредитования населения в значительной мере расширил рынок для потребительских товаров длительного пользования и сыграл заметную роль в быстром развитии соответствующих отраслей промышленности и строительства.

На формирование международных условий воспроизводства в большой степени оказывает влияние также развитие кредитных отношений в различных формах и деятельность банков на мировой арене. Эти факторы способствовали росту международной торговли, который в свою очередь активизировал производство.

Кредитно-денежные кризисы, которые обычно сопровождают циклические экономические кризисы и значительно их усиливают, были слабо выражены до конца 70-х - начала 80-х гг. Их наиболее острые формы - натиск вкладчиков на банки, массовое востребование ссуд, банкротства банков - до указанного времени фактически отсутствовали. Это объяснялось многими глубокими изменениями в экономике, в частности, увеличением эластичности кредитно-денежной системы в условиях отсутствия золотого стандарта, изменениями в структуре кредитных учреждений и рынка ссудных капиталов, государственно-монополистическим регулированием.

Вместе с тем кредитная система в послевоенный период во многом способствовала усилению концентрации и монополизации экономики, углублению социальной и имущественной пропасти между различными слоями общества. Более конкретно можно указать на следующие факторы. Акционерное дело, представляющее собой своеобразную форму кредитного дела, было в течение последних двух десятилетий источником колоссального роста личных состояний наиболее богатых людей общества. В то же время аккумуляция кредитной системой сбережений трудящихся приковывала последних к существующей капиталистической системе и поэтому часто служила орудием дополнительной финансовой эксплуатации. Последняя становилась особо очевидной и эффективной в связи с инфляцией, которая непрерывно обесценивала сбережения по их реальной покупательной способности, особенно в 70-е гг. Кредитная система эксплуатировала трудящихся и как должников, взимая чрезвычайно высокие проценты по потребительским и ипотечным ссудам.

Хотя кредитная система не переживала в период 1980-1982 гг. острых "традиционных" кризисов, как в 1929-1933 гг., кредитная экспансия банков, рост кредитной надстройки, разбухание ипотечного и потребительского кредитов требовали принятия государством срочных мер для предотвращения кризиса в кредитной сфере, который был тесно связан с кризисом международной валютной системы.

При наличии общих закономерностей развития кредитным системам отдельных стран свойственны свои особенности. В XIX в. наиболее развитой и разветвленной кредитной системой обладала Англия. Сейчас таким лидером во многих отношениях являются США. Другие капиталистические страны нередко стремятся перенять организационные формы и методы американских кредитно-финансовых учреждений, особенно инвестиционных и страховых компаний, корпорационных пенсионных фондов, организаций потребительского кредита. Для ряда стран Западной Европы вместе с тем характерны государственные кредитные учреждения более крупного масштаба и универсального характера, чем в США.

Процессы концентрации в сфере банков, во многом определяющие развитие кредитной системы, имеют в послевоенный период ряд важных особенностей. Значительные изменения происходят также в операциях банков и, в частности, в формах их связей с промышленностью. Характерно сочетание тенденций универсализации, т.е. расширения и сочетания функций, и специализации, или выделения особых видов кредитно-финансовых учреждений со своими специфическими функциями. Особенное распространение они получили в таких сферах, как привлечение мелких сбережений, кредит под залог земли и недвижимости, потребительский кредит, кредит сельскохозяйственным производителям, операции по финансированию и расчетам во внешней торговле, инвестирование капитала и размещение ценных бумаг промышленных компаний. Одна из важнейших тенденций последних лет в развитии кредитных систем развитых зарубежных стран - стирание различий между отдельными видами банков, между банками и небанковскими кредитными организациями. Глобальная тенденция к универсализации деятельности крупных банков успешно сочетается с сохранением специализации целого ряда кредитных институтов на отдельных видах банковских операций.

Основным звеном кредитной системы является банковская система - совокупность всех банков в национальной экономике. Различают одну- и двухуровневую банковскую систему. Для одноуровневой банковской системы характерной чертой является то, что все банки выполняют аналогичные функции. В двухуровневой банковской системе существует строгое разделение функций между центральным и коммерческими банками. В настоящее время практически во всех странах с развитой рыночной экономикой банковская система имеет два уровня. Первый уровень банковской системы образует центральный банк (или совокупность банковских учреждений, выполняющих функции центрального банка, например Федеральная резервная система США). За ним законодательно закрепляются монополия на эмиссию национальных денежных знаков и ряд особых функций в области кредитно-денежной политики. Центральный банк выступает официальным проводником денежно-кредитной политики. В свою очередь, денежно-кредитная политика, наряду с бюджетной, составляет основу всего государственного регулирования экономики. Поэтому эффективная деятельность центрального банка является одним из условий эффективного функционирования рыночной экономики.

Первые центральные банки возникли более 300 лет назад. Первым эмиссионным банком считается созданный в 1694 г. Банк Англии, поскольку он первым начал выпускать банкноты и учитывать коммерческие векселя. Повсеместное распространение и современное значение, центральные банки получили только в XX веке.

Центральные банки могут быть государственными, акционерными или иметь смешанную форму собственности на капитал, когда часть капитала центрального банка принадлежит государству, а часть находится в руках юридических и/или физических лиц. Независимо от формы собственности, исторически между центральным банком и правительством возникли тесные связи, особенно усилившиеся в настоящее время. Однако, центральный банк является юридически самостоятельным лицом и обладает относительной независимостью от исполнительной власти.

Перед центральным банком стоит задача обеспечения стабильности покупательной способности и валютного курса национальной денежной единицы, стабильности и ликвидности банковской системы, эффективности и надёжности платёжной системы. Для решения этой задачи на центральный банк возлагаются следующие функции: монопольная эмиссия банкнот; денежно-кредитное регулирование; внешнеэкономическая; функция банка банков; функция банка правительства.

Центральный банк осуществляет свои функции через банковские операции: пассивные, с помощью которых образуются банковские ресурсы: эмиссия банкнот (на её долю приходится от 40 до 85% всех пассивов), приём вкладов коммерческих банков и казначейства, операции по образованию собственного капитала; и активные – операции по их размещению: учётно-ссудные операции (представлены в виде учётных операций и краткосрочных ссуд государству и банкам), вложения в ценные бумаги, операции с золотом и иностранной валютой.

Второй уровень двухуровневой банковской системы занимают коммерческие банки. Они концентрируют основную часть кредитных ресурсов, осуществляют в широком диапазоне банковские операции и финансовые услуги для юридических и физических лиц. Задачи банков заключаются в обеспечении бесперебойного денежного оборота и оборота капитала, кредитовании промышленных предприятий, государства и населения, создания условий для народнохозяйственного накопления. Основными функциями коммерческих банков являются: мобилизация временно свободных денежных средств и превращение их в капитал; кредитование предприятий, государства и населения; выпуск и размещение ценных бумаг; осуществление расчетов и платежей в хозяйстве; создание платёжных средств; консультирование, предоставление экономической и финансовой информации; выполнение операций по кассовому исполнению федерального бюджета и бюджетов республик по поручению центрального банка.

К пассивным операциям коммерческих банков относятся: приём вкладов, выпуск собственных ценных бумаг, получение межбанковских кредитов, евровалютные кредиты, операции репо, открытие и ведение счетов клиентов; к активным операциям относятся – учётно-ссудные (формирующие кредитный портфель банка), инвестиционные (формирующие инвестиционный портфель), кассовые и расчётные и прочие.

Современная кредитная система капиталистических стран в послевоенные годы претерпела серьезные структурные изменения: снизилась роль банков и возросло влияние других кредитно-финансовых институтов (страховых компаний, пенсионных фондов, инвестиционных компаний и т.д.). Это выразилось как в росте общего числа новых кредитно-финансовых институтов, так и в увеличении их удельного веса в совокупных активах всех кредитно-финансовых институтов. Такие эволюционные процессы коснулись и многих развивающихся стран.

Важными процессами в современной кредитной системе капиталистических стран явились:

Концентрация и централизация банковского капитала;

Дальнейшее усиление конкуренции между различными типами (видами) кредитно-финансовых институтов;

Продолжение сращивания крупных кредитно-финансовых институтов с мощными промышленными, торговыми, транспортными корпорациями и компаниями;

- интернационализация деятельности кредитно-финансовых институтов и создание международных финансово-кредитных объединений и групп.

Кредитная система функционирует через кредитный механизм. Он представляет собой, во-первых, систему связей по аккумуляции и мобилизации денежного капитала между кредитными институтами и различными секторами экономики; во-вторых, отношения, связанные с перераспределением денежного капитала между самими кредитными институтами в рамках действующего рынка капитала, в-третьих, отношения между кредитными институтами и иностранными клиентами.

Кредитный механизм включает также все аспекты ссудной, инвестиционной, учредительской, посреднической, консультативной, аккумуляционной, перераспределительной деятельности кредитной системы в лице ее институтов.

В послевоенный период кредитная система содействовала обеспечению условий для значительного роста производства, накопления капитала и развития научно-технического прогресса. Благодаря кредиту, в различных его формах, происходят мобилизация денежного капитала и огромная концентрация капиталовложений в ключевых, технически наиболее прогрессивных отраслях экономики. Только мощные банки и страховые компании могут осуществлять кредитные операции в масштабах, необходимых для финансирования современных крупных промышленных, транспортных и других объектов. Государственные средства, участвующие в финансировании капиталовложений, также часто поступают в хозяйство в кредитной форме.

Монополистическая стадия капитализма обусловила появление новых кредитно-финансовых институтов, которые стали быстро развиваться после кризиса 1929-1933 гг. Произошло более полное разграничение функций между различными финансовыми институтами внутри кредитной системы. Быстро выросли и заняли важнейшие позиции на рынке ссудных капиталов страховые компании (в основном компании страхования жизни), пенсионные фонды, инвестиционные компании, ссудо-сберегательные ассоциации и другие специализированные учреждения. Они стали основным источником долгосрочного капитала на денежном рынке, потеснив в этой сфере коммерческие банки.

Однако падение удельного веса коммерческих банков не означает снижения их роли в экономике. Они продолжают выполнять важнейшие функции кредитной системы: расчетные операции, депозитно-чековую эмиссию, краткосрочное и среднесрочное финансирование, а также определенную часть долгосрочного финансирования.

Кредитно-финансовые учреждения осуществляют свои функции в экономике по трем основным направлениям: 1) предоставление ссудного капитала промышленности и государству; 2) аккумуляция свободного денежного капитала и денежных сбережений населения; 3) владение фиктивным капиталом. Широкая сеть специализированных кредитно-финансовых учреждений позволила собрать свободные денежные капиталы и сбережения и предоставить их в распоряжение торгово-промышленных корпораций и государства. Таким образом, развитие кредитной системы явилось одной из важнейших предпосылок обеспечения относительно высокой нормы накопления капитала, что способствовало росту производства и реализации научно-технической революции.

Глава 3. Рынок ценных бумаг: понятие, структура

Рынок ценных бумаг – это совокупность экономических отношений, возникающих между различными экономическими субъектами по поводу мобилизации и размещения свободного капитала в процессе выпуска и обращения ценных бумаг.

Особенностью рынка ценных бумаг является то, что на нем обращается специфический товар - ценные бумаги, которые сами по себе никакой ценности не имеют. Однако они являются титулами собственности, за ними стоят реальные активы, которые в основном и определяют стоимость конкретных ценных бумаг.

Рынок ценных бумаг выполняет ряд функций, которые можно разделить на две группы:

1) общерыночные функции, присущие каждому рынку:

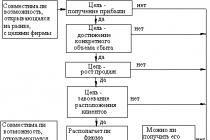

Коммерческая функция, то есть получение прибыли от операций на данном рынке;

Ценовая функция, с помощью которой обеспечивается процесс формирования рыночных цен, их постоянное движение;

Информационная функция - рынок производит и доводит до своих участников рыночную информацию об объектах торговли и ее участниках;

Регулирующая функция - создание правил торговли и участия в ней, порядок разрешения споров между участниками, установка приоритетов, органов контроля или управления;

2) специфические функции, которые отличают его от других рынков:

Перераспределительная функция обеспечивает перераспределение денежных средств между отраслями и сферами рыночной деятельности и финансирование дефицита бюджета;

Функция страхования ценовых и финансовых рисков, которая стала возможной благодаря появлению класса производных ценных бумаг: фьючерсных и аукционных контрактов.

Одна из основных функций рынка ценных бумаг заключается в мобилизации денежных средств инвесторов для целей организации и расширения производства. Таким образом, существование рынка ценных бумаг способствует формированию эффективной и рациональной экономики.

Рынок ценных бумаг можно классифицировать по различным признакам, в зависимости от чего структура рынка может быть представлена с различных точек зрения.

По стадиям выпуска и обращения ценных бумаг различают первичный и вторичный рынки. Первичный рынок - это рынок, на котором предприятие продает ценные бумаги первым владельцам. Такой вид деятельности называется размещением ценных бумаг. За счет этого предприятие привлекает финансовые ресурсы для целей своего развития. Важнейшей чертой первичного рынка является полное раскрытие информации для инвесторов, позволяющее сделать обоснованный выбор ценной бумаги для вложения денежных средств. Вся деятельность на первичном рынке служит для раскрытия информации: подготовка проспекта эмиссии, его регистрация и контроль государственными органами с позиций полноты представленных данных, публикация проспекта и итогов подписки и т.д.

Вторичный рынок - это рынок, на котором происходит обращение ценных бумаг, т.е. инвесторы продают ценные бумаги друг другу. На вторичном рынке не происходит аккумуляции денежных средств для предприятия, а осуществляется перераспределение средств между инвесторами.

Оба этих понятия тесно связаны. Без первичного рынка ценных бумаг, который поставляет для обращения фондовые ценности, не может быть и вторичного рынка. Без полноценного вторичного рынка нельзя говорить об эффективном функционировании первичного рынка и в целом о рынке ценных бумаг. Вторичный рынок, создавая механизм для осуществления операций с ценными бумагами, усиливает доверие инвесторов к рынку ценных бумаг, стимулирует их желание приобретать фондовые ценности, способствует более полноценному аккумулированию ресурсов общества в интересах расширенного воспроизводства.

В зависимости от наличия установленных правил торговли различают организованный и неорганизованный рынки.

По организации торговли ценными бумагами различают биржевой и внебиржевой рынки. Биржевой рынок - это организованный рынок ценных бумаг, операции, по купле-продаже которых осуществляются на бирже в строгом соответствии с установленными правилами. На биржевом рынке ведется торговля ценными бумагами наиболее надежных эмитентов, которые допускаются на биржу только после прохождения определенной процедуры отбора, и за их деятельностью ведется постоянный контроль со стороны биржи. Внебиржевой рынок – это торговля ценными бумагами, минуя фондовую биржу.

По срокам исполнения сделок различают кассовый рынок с немедленным исполнением в течение одного-двух рабочих дней и срочный – со сроком исполнения, превышающим два рабочих дня.

Рынок ценных бумаг играет роль регулировщика инвестиционных потоков и позволяет обеспечивать оптимальную для общества структуру использования ресурсов: через него осуществляется перераспределение денежных накоплений в отрасли, обеспечивающие наибольшую рентабельность вложений. Кроме того, рынки ценных бумаг позволяют обеспечивать массовый характер инвестиционного процесса, позволяя любым экономическим субъектам (в том числе обладающим номинально небольшим инвестиционным потенциалом) осуществлять инвестиции - как финансовые, так и реальные при покупке акций нового выпуска.

Заключение

В современной системе государственно-монополистического капитализма рынок ссудного капитала способствует росту производства и товарооборота, движению капиталов внутри страны, трансформации денежных сбережений, реализации научно-технической революции, обновлению основного капитала, объединению разбросанных индивидуальных денежных сбережений общества, экономии общественных издержек и т.д.

Кредитная система играет важнейшую роль в поддержании высокой нормы народно-хозяйственного накопления. Вместе с тем кредитная система в послевоенный период во многом способствовала усилению концентрации и монополизации экономики, углублению социальной и имущественной пропасти между различными слоями общества.

В рыночной экономике рынок ценных бумаг является основным механизмом перераспределения денежных накоплений. Через рынок ценных бумаг аккумулируются денежные накопления юридических, физических лиц и государства и направляются на производственное и непроизводственное вложение капиталов. Фондовый рынок создает рыночный механизм свободного, хотя и регулируемого, перелива капиталов в наиболее эффективные отрасли хозяйствования.

Список использованной литературы

1. Банковское дело: Учебник / Под ред. О.И. Лаврушина. - М.:«Финансы и статистика», 1998.

2. Деньги, кредит, банки: Учебник / Под ред.Е.Ф. Жукова. - М.: ЮНИТИ, 2005.

3. Деньги. Кредит. Банки. Ценные бумаги. Практикум: Учеб. пособие для вузов / Под ред. проф. Е.Ф. Жукова. – М.: ЮНИТИ-ДАНА, 2001.

4. Финансы. Денежное обращение. Кредит: Учебник / Под ред. проф. Г.Б. Поляка. - М.: ЮНИТИ, 2001.

Репетиторство

Нужна помощь по изучению какой-либы темы?

Наши специалисты проконсультируют или окажут репетиторские услуги по интересующей вас тематике.

Отправь заявку

с указанием темы прямо сейчас, чтобы узнать о возможности получения консультации.

1. Сущность и функции рынка ссудного капитала

2. Кредит как форма движения ссудного капитала

3. Сущность судного процента

4. Кредитные институты в инфраструктуре финансового рынка

5. Регулирование деятельности коммерческих банков

1. Сущность и функции рынка ссудного капитала

Ссудный капитал – это денежные средства, отданные в ссуду за определенный процент при условии возвратности.

Ссудный капитал возник на основе кругооборота промышленного капитала, и представляет собой особую, отделившуюся от него самостоятельную форму капитала, характеризующуюся кругооборотом, отличным от кругооборота промышленного и торгового капиталов.

Основные источники ссудного капитала:

денежные капиталы, высвобождаемые в процессе воспроизводства; амортизационный фонд предприятий;

средства, высвобождаемые в процессе реализации продукции и осуществления материальных затрат;

денежные средства, образующиеся в результате разрыва между получением денег от реализации товаров и выплатой заработной платы;

прибыль, идущая на обновление и расширение производства;

денежные доходы и сбережения всех слоев населения;

денежные накопления государства в виде средств от владения государственной собственностью;

доходы от производственной, коммерческой и финансовой деятельности правительства;

положительные сальдо центрального и местных банков.

Рынок ссудных капиталов – специфическая сфера товарных отношений, где объектом сделки является предоставляемый в ссуду денежный капитал и формируется спрос и предложение на него.

С функциональной точки зрения рынок ссудных капиталов – это система рыночных отношений, обеспечивающих аккумуляцию свободных денежных средств, превращение их в ссудный капитал и его перераспределение между участниками процесса воспроизводства.

С институциональной точки зрения рынок ссудных капиталов представляет собой совокупность кредитно-финансовых учреждений, фондовых бирж, через которые осуществляется движение ссудного капитала.

Сущность рынка ссудных капиталов проявляется в его функциях :

обслуживание товарного обращения через кредит;

аккумуляция денежных сбережений (накоплений) предприятий, населения, государства, а также иностранных заимодавцев (обслуживание источников ссудного капитала);

трансформация денежных фондов непосредственно в ссудный капитал для его использование в кредитной форме в сфере общественного производства;

обслуживание предприятий, населения и государства как потребителей ссудного капитала;

ускорение концентрации и централизации капитала для образования мощных финансово-промышленных групп.

Современная структура рынка ссудных капиталов характеризуется двумя основными признаками:

временным ;

институциональным .

По временному признаку различают:

денежный рынок – это рынок, на котором предоставляются кредиты на период от нескольких недель до одного года.

рынок капиталов – это рынок где денежные средства выдаются на более длительные сроки: от года до пяти лет (рынок среднесрочных кредитов) и от пяти и более лет (рынок долгосрочных кредитов).

По функционально-институциональному признаку современный рынок ссудных капиталов подразумевает наличие двух основных звеньев:

кредитной системы – совокупность различных кредитно-финансовых институтов.

рынок ценных бумаг – это рынок, где совершается реализация ценных бумаг.

Инструментами рынка ссудных капиталов выступают:

инструменты денежного рынка ;

инструменты рынка ценных бумаг .

Инструменты денежного рынка – обязательства, как правило, краткосрочные (менее одного года), которые обычно выпускаются в продажу со скидкой.

Можно выделить следующие основные инструменты денежного рынка :

казначейские векселя – выпускаются государством в качестве обязательства выплатить определенную денежную сумму;

переводные векселя (коммерческие векселя) – выпускаются компаниями в качестве долговых инструментов в уплату за товары и услуги в качестве обязательства выплатить определенную денежную сумму;

депозитные сертификаты – это сертификаты, подтверждающие размещение депозита у эмитента и являющиеся объектом для торговли, аналогично сберегательной книжке, выдаваемой банком при внесении депозита на индивидуальный банковский счет.

Инструментами рынка цененных бумаг являются ценные бумаги . Ценные бумаги – это денежные документы удостоверяющие имущественное право или отношения займа эмитента, выпустившего бумагу по отношению к ее владельцу.

Введение

1. Понятие рынка ссудного капитала и его структура

2. Банковская система

Заключение

Введение

Составной частью рыночной экономики является денежно-кредитная система государства. Именно ей должна быть отведена особая роль в организации рыночных отношений в стране.

Переход к рыночной экономике требует радикальных преобразований в денежно-кредитной сфере. Очевидна необходимость реализации принципиально новых методов в управлении денежным оборотом страны, кредитным механизмом, другими экономическими рычагами. Денежно-кредитная система носит переходный характер, испытывает влияние кризисных явлений в экономике, подвергается коренной перестройке и ломке, имеет ряд существенных недостатков в своей деятельности.

В принятых законах, регулирующих деятельность денежно-кредитной системы, заложены основы создания двухуровневой банковской системы. Процесс преобразования идет, но пока очень медленно. Работают Центральные банки республик, расширяется сеть коммерческих банков. Однако принятие законов о создании банковской системы - это только первый шаг, нужна последовательная государственная политика в этой области.

Реформирование кредитной системы в условиях перехода к рынку идет в нескольких направлениях, взаимосвязанных между собой: первое - это совершенствование работы Центральных банков и их взаимодействие с коммерческими банками; второе - это создание новых рыночных структур в кредитной системе; третье - пути поиска эффективного использования этих рычагов в денежно- кредитной сфере.

В любом направлении существует целый ряд нерешенных на сегодняшний день проблем. Но следует учитывать, что в течение длительного периода времени в нашей стране создавалось единое экономическое пространство, основанное на общественном разделении труда, специализации и кооперации производства. В границах этого пространства сформировалась и единая денежно-кредитная система.

Сегодня же необходимо не ее разрушение, а "мягкое" качественное преобразование, с тем, чтобы эта реорганизованная система всемерно содействовала развитию созидательных процессов в народном хозяйстве. С переходом на новые экономические формы отношений чрезвычайно возрастает актуальность и важность проблем, связанных с ссудным капиталом. Это объясняется тем, что от ссудного капитала, нормы его процента зависят инвестиционная деятельность, сбережения, которые служат основными показателями и связующим звеном финансового рынка и реальной сферы хозяйствования.

В кризисной ситуации, при инфляционных процессах ценность и важность ссудного капитала резко усиливается.

Ссудный капитал и кредит – это одна из составных частей финансовых отношений обеспечивающих жизнедеятельность и функционирование рыночного хозяйства.

Под влиянием многих факторов кредитные и финансовые отношения претерпевают ряд изменений, поэтому постоянное изучение мирового опыта на рынке ссудного капитала и кредита представляет большой интерес для формирования позиции способствующей определить плодотворные шаги в непростой, современной рыночной экономике.

С развитием в нашей стране рыночных отношений, появлением предприятий различных форм собственности (как частной, так и государственной, общественной) особое значение приобретает проблема четкого регулирования финансово-кредитных отношении субъектов предпринимательской деятельности.

У предприятий всех форм собственности все чаще возникает потребность привлечения заемных средств, для осуществления своей деятельности и извлечения прибыли. Наиболее распространенной формой привлечения средств является получение кредита по кредитному договору.

Кредит представляет собой движение ссудного капитала, предоставляемого в ссуду на условиях возвратности за плату в виде процента. Необходимость кредита обусловлена закономерностями кругооборота и оборота капитала в процессе воспроизводства. На одних участках высвобождаются свободные денежные средства, выступающие источниками ссудного капитала, на других - возникает потребность в них. Именно на этой основе, на взаимной выгоде участников процесса воспроизводства рождается, существует и развивается ссудный капитал.

Из каких же источников формируется ссудный капитал? Во-первых, из денежных средств, высвобождающихся из кругооборота капитала. А именно:

· средства для восстановления основного капитала в виде амортизации;

· часть оборотного капитала в денежной форме, высвобождаемая в связи с несовпадением времени поступления выручки и осуществления затрат;

· прибыль, накапливаемая для расширения и обновления производства.

Во-вторых, из денежных доходов и сбережений населения. В послевоенный период общей тенденцией развитых стран становится активное использование сбережений в виде вкладов, страховок, покупки ценных бумаг. Это явилось результатом некоторого повышения заработной платы, а также изменения в структуре потребления. Выросла доля расходов на предметы длительного пользования, на жилищное строительство, образование, что требует предварительного накопления средств.

В-третьих, из денежных накоплений государства, величина которых зависит от размеров госсобственности и доли валового национального продукта, перераспределяемого через госбюджет.

Ссудный капитал является своеобразным товаром, потребительная стоимость которого состоит в способности функционировать в качестве капитала (здания, сооружения, оборудование, товары) и приносить доход в форме прибыли. Часть этой прибыли направляется на оплату ссудного капитала и выступает как его цена или ссудный процент.

Ссудный капитал выступает в форме денег, однако между этими категориями есть существенные различия. Качественно отличается ссудный капитал от денег тем, что является формой самовозрастающей стоимости. Деньги же как стоимостной эквивалент не дают прироста стоимости. Различаются они также и количественно. Масса ссудных капиталов превышает количество денег в обращении, поскольку одна денежная единица многократно выступает как ссудный капитал.

Итак, главной чертой ссудного капитала как экономической категории является передача стоимости во временное пользование с целью реализации его специфического качества - способности приносить прибыль в виде процента. Ссудный процент выступает как цена ссудного капитала. Его экономическую природу определяют производственные отношения. Процент является оплатой потребительной стоимости ссудного капитала, тогда как цены обычных товаров представляют собой денежное выражение их стоимости.

Банки составляют неотъемлемую черту современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Находясь в центре экономической жизни, обслуживая интересы производителей, банки опосредуют связи между промышленностью и торговлей, сельским хозяйством и населением. Банки - это атрибут не отдельно взятого экономического региона или какой-либо одной страны, сфера их деятельности не имеет ни географических, ни национальных границ, это планетарное явление, обладающее колоссальной финансовой мощью, значительным денежным капиталом. Во всем мире имея огромную власть, банки в России, однако, потеряли свою изначально высокую роль. И только последние два года начали играть видную роль.

Отечественным банкам, как и всей нашей экономике, не повезло во многих отношениях. К сожалению, на протяжении довольно длительного времени административное, зачастую непрофессиональное мышление подменяло экономический подход. В результате подлинные экономические функции кредитных учреждений из главных превращались во второстепенные. За всю нашу историю банки так часто игнорировали, до такой степени снизили их экономическое назначение, что даже сейчас, организуя переход к рынку, мы не уделяем им такого внимания, которого они заслуживают. Иными словами, в нашем сознании так долго и настойчиво внедрялся командный стиль управления народным хозяйством, а банки настолько были загнаны в угол, потеряли свой авторитет и назначение, что в настоящее время необходимость восстановления их подлинной роли не звучит с должной убедительностью.

Можно сказать, что в нашем обществе еще только начинает складываться понимание того места, которое должны занимать банки в экономической системе управления экономикой. Вся наша теория банков - это фактический пересказ того, какие в стране существуют банки, какие операции они при этом выполняют. Обществу нужны обстоятельные, более глубокие представления о сути банка, необходима его концепция, выяснение его общественного назначения.

Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование промышленности и сельского хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия.

В своей работе я попробую раскрыть понятие рынка ссудного капитала, ссудного процента, банковской системы РФ; рассмотреть их строение и состояние; разобрать что представляют собой Центральные Банки (ЦБ) и коммерческие банки, какие функции они выполняют; рассмотрим тенденции развития банковской системы в России, а также кредитно – денежную политику ЦБ.

1. Понятие рынка ссудного капитала и его структура

Увеличение масштабов накопления денежного капитала в условиях капитализма обусловило развитие рынка ссудных капиталов. Под влиянием спроса и предложения происходит движение ссудного капитала: капитал, накапливаемый в виде денежных средств, превращается непосредственно в ссудный капитал.

Рынок ссудных капиталов как экономическая категория выражает социально-экономические отношения, которые определяются законами капиталистического хозяйствования, формирующими в итоге его сущность, т.е. связи и отношения как внутри самого рынка, так и во взаимодействии с другими экономическими категориями.

Денежный капитал высвобождается в процессе воспроизводства. Он направляется туда в виде ссудного капитала через рынок, а затем вновь возвращается к кредитору (банкам и другим кредитно-финансовым институтам).

Сущность рынка ссудных капиталов не зависит от того, какой денежный капитал используется на нем: собственный или чужой, аккумулированный, т.е. не имеет значения, ведет ли банкир свое дело лишь при помощи собственного капитала или только капитала, депонированного у него.

Экономическая роль рынка ссудных капиталов заключается в его способности объединить мелкие, разрозненные денежные средства в интересах всего капиталистического накопления. Это позволяет рынку активно воздействовать на концентрацию и централизацию производства и капитала.

Возросшая роль рынка ссудных капиталов в экономике проявляется в трех основных направлениях: предоставление ссудного капитала частному сектору, государству и населению, а также иностранным заемщикам; аккумуляция свободного денежного капитала и денежных сбережений населения; сосредоточение фиктивного капитала. Аккумуляция и объединение индивидуальных денежных капиталов осуществляется не только частными кредитно-финансовыми институтами, но и рынком ценных бумаг.

Важной особенностью рынка ссудных капиталов является усиление влияния на процесс интернационализации мирового хозяйства посредством обеспечения миграции капиталов.

Рынок ссудных капиталов выполняет макроэкономическую функцию. В современной капиталистической экономике денежный капитал накапливается в основном в виде денежного ссудного капитала. Поэтому накопления денежного капитала важно не само по себе как обособленный процесс, а прежде всего с точки зрения его воздействия на весь ход капиталистического воспроизводства, т.е. в макроэкономическом аспекте. В этом отношении накопление денежного капитала тесно взаимодействует с реальным накоплением, представляющим в целом иной процесс. Большая часть денежного капитала формируется за счет сбережений населения, а их размеры играют значительную роль в образовании общенациональной нормы реального накопления, доли капиталовложений в валовом национальном продукте и национальном доходе.

Огромные массы денежного капитала, аккумулируемые и мобилизуемые через рынки ссудных капиталов, создают определенную иллюзию того, что объем денежного капитала потенциально равен объему ссудного капитала. Эта видимость возникает прежде всего в тех странах, где существует разветвленная кредитная система.

Современная структура рынка ссудных капиталов характеризуется двумя основными признаками: временным и институциональным (рис. 1 и 2).

По временному признаку различают денежный рынок, на котором предоставляются кредиты на период от нескольких недель до одного года, и непосредственно рынок капиталов, где денежные средства выдаются на более длительные сроки: от года до пяти лет (рынок среднесрочных кредитов) и от пяти и более лет (рынок долгосрочных кредитов).

По функционально-институциональному признаку современный рынок ссудных капиталов подразумевает наличие двух основных звеньев: кредитной системы (совокупности различных кредитно-финансовых институтов) и рынка ценных бумаг.

Временной и функционально-институциональный признаки рынка ссудных капиталов характерны для всех стран. Вместе с тем о состоянии национального рынка судят по институциональному признаку, т.е. по наличию двух основных ярусов: кредитной системы и рынка ценных бумаг.

Наиболее развитыми являются рынки капиталов США, стран Западной Европы и Японии. В этих странах существуют разветвленные, гибкие рынки капиталов с хорошо развитыми двумя основными ярусами и разветвленной сетью различных кредитно-финансовых институтов.

Вывод: Рынок ссудных капиталов способствует росту производства и товарооборота, движению капиталов внутри страны, трансформации денежных сбережений в капиталовложения, реализации научно-технической революции, обновлению основного капитала. В этом смысле рынок опосредствует различные фазы воспроизводства, является своеобразной опорой материальной сферы производства, откуда она черпает дополнительные денежные ресурсы.

Рис.1 Институциональная структура рынка ссудного капитала

Рис. 2 Функциональная (операционная) структура рынка ссудного капитала

Ссудный капитал и ссудный процент

Для определения современного рынка капиталов необходимо обратиться к понятию ссудного капитала как экономической категории. Ссудный капитал – это денежные средства, отданные в ссуду за определенный процент при условии возвратности. Формой движения ссудного капитала является кредит. Ссудный капитал представляет собой особую историческую категорию капитала, которая возникает и развивается в условиях капиталистического способа производства.

Основными источниками ссудного капитала служат денежные капиталы (денежные средства), высвобождаемые в процессе воспроизводства. К ним относятся:

·амортизационный фонд предприятия, предназначенный для обновления, расширения и восстановления производственных фондов;

·часть оборотного капитала в денежной форме, высвобождаемая в процессе реализации продукции и осуществления материальных затрат;

·денежные средства, образующиеся в результате разрыва между получением денег от реализации товаров и выплатой заработной платы;

·прибыль, идущая на обновление и расширение производства;

·денежные доходы и сбережения всех слоев населения;

·денежные накопления государства в виде средств от владения государственной собственностью, доходы от производственной, коммерческой и финансовой деятельности правительства, а также положительные сальдо центрального и местных бюджетов.

Ссудный капитал всегда выступает в форме денежного. Однако это не означает, что понятия денежного и ссудного капитала тождественны. Денежный капитал не всегда принимает форму ссудного. Он как одна из функциональных форм промышленного капитала принимает форму ссудного лишь тогда, когда оказывается свободным для своего владельца. Если же функционирующий капиталист вырученные от реализации товаров деньги использует для оплаты новых вещественных элементов оборотного или основного капиталов или для выплаты заработной платы рабочих, то деньги используются не как ссудный, а как денежный капитал.

Ссудный капитал существует в форме денег. Однако он не есть деньги и отличается от денег качественно и количественно. Качественное отличие состоит в том, что деньги, какую бы функцию они не выполняли, сами по себе не приносят прибавочной стоимости. Ссудный же капитал - это стоимость, приносящая прибавочную стоимость в форме ссудного процента. Отличие ссудного капитала от денег в количественном отношении состоит в том, что масса капитала предоставляемого в ссуду, превышает количество денег в обращении. Это объясняется двумя причинами:

Во-первых, одна и та же денежная единица может несколько раз функционировать как ссудный капитал.(Например, капиталист А внес в банк вклад в сумме 10 тыс.долларов, банк предоставил эти деньги в ссуду капиталисту В, для оплаты товаров, купленных у капиталиста Д, а последний внес деньги в банк. В результате только двух этих операций ссудный капитал удвоился по сравнению с количеством наличных денег.). В данном случае количественное различие между наличными деньгами и массой ссудного капитала всецело определяется скоростью обращения денег в функциях средств обращения и платежа. Это, в свою очередь, зависит от степени развития кредитной системы.

Во-вторых, значительная часть ссудного капитала осуществляет свое движение и накапливается без использования наличных денег на основе кредитных операций.

Каковы же особенности ссудного капитала:

1.Ссудный капитал, который должен быть возвращён заёмщику по истечении срока ссуды, всегда остаётся капиталом собственника, заёмщик не вкладывает капитал в производство, как это делает промышленный или торговый капиталист. Ссудный капитал лишь отдаётся во временное пользование с целью получения прибыли в виде ссудного процента. Он отличен от капитала-функции, тем что является капиталом собственностью.

2. Заёмщики ссудного капитала «продают» его как товар промышленным и торговым капиталистам за ссудный процент. В свою очередь последние приобретают на него средства производства и рабочую силу, в результате эксплуатации которой, получают прибавочную стоимость в форме прибыли, частью которой и погашается ссудный процент и сама ссуда. Таким образом, ссудный капитал в результате кругооборота, способен выступать в форме товара, способного приносить прибыль в результате эксплуатации наёмного труда.

3. Ссудный капитал не меняет, в отличии от торгового и промышленного капитала своей денежной формы. Его движение не изменяет своей структуры. При предоставлении ссуды в денежной форме, она возвращается к заёмщику в той же форме, но в другом объеме возросшем на сумму ссудного процента(денежного прироста).

4.Наличие у ссудного капитала специфической формы отчуждения в виде одностороннего перемещения стоимости. То есть возврат ссудного капитала происходит после определённого промежутка времени, а не изначально, как это происходит с товаром обмениваемым на сумму денег при купле-продаже. Вот почему наивысшей степени в ссудном капитале достигают противоречия между капиталом и трудом.

5. Порождение денег деньгами, т.е. способность получения без видимых затрат и промежуточных звеньев прироста (процента) по ссуде не зависимо, как от процесса производства, так и товарного обращения.

6.Получение прибыли в виде ссудного процента, т.е. той части прибавочной стоимости которую производственные (функционирующие) капиталисты возвращают ссудным капиталистам за использование ссудного капитала.

Ссудный процент – своеобразная цена ссужаемой во временное пользование стоимости (ссудного капитала).

Существование ссудного процента обусловлено наличием товарно- денежных отношений, которые в свою очередь определяются отношениями собственности. Ссудный процент возникает там, где один собственник передает другому определенную стоимость во временное пользование, как правило, с целью ее производительного потребления.

Для кредитора, отказывающегося от текущего потребления материальных благ, цель сделки состоит в получении дохода на ссуженную стоимость; предприниматель привлекает заемные средства также с целью рационализации производства, в том числе увеличения прибыли, из которой он должен уплатить проценты.

Если исходить из принципа равного дохода на вложенные средства, то на один рубль заемных средств приходится величина прибыли, соответствующая доходности собственных вложений. Столкновение интересов собственника средств и предпринимателя, пускающего их в оборот, приводит к разделению прибыли на вложенные средства между заемщиком и кредитором. Доля последнего выступает в форме ссудного процента.

Развитие рыночных отношений в России определило трансформацию функций ссудного процента, присущих ему в системе административно – планового хозяйства: стимулирующей функции и функции распределения прибыли в более широко трактуемую регулирующую функцию.

В переходной экономике еще не созданы предпосылки, которые позволили бы проценту реализовать данную функцию в полном объеме. Если уровень ссудного процента складывается на основе соотношения спроса и предложения кредита, что характерно для рыночного хозяйства, он должен четко отражать изменение экономической конъюнктуры. Стимулы к дополнительным инвестициям с привлечением кредита будут сохраняться до тех пор, пока ожидаемая рентабельность превышает текущую норму процента или равна ей. Однако данная схема на сегодняшний день не полностью соответствует реальным экономическим условиям. Несмотря на рыночное формирование уровня ссудного процента, ряд причин (инфляция, особенности денежно-кредитного регулирования, неразвитость денежного рынка, используемые формы государственного регулирования отдельных отраслей экономики) не позволяют проценту в полной мере реализовать регулирующую функцию.

Вместе с тем в условиях современной экономики России действуют отдельные элементы экономического регулирования, связанные с ссудным процентом. Это проявляется в той роли, которую играет процент в экономической сфере:

· посредством нормы процента уравновешивается соотношение спроса и предложения кредита. Он содействует рациональному сочетанию собственных и заемных средств. В условиях рыночного формирования уровня ссудного процента привлечение в оборот заемных средств выгодно только при покрытии кредитом временных и необходимых дополнительных потребностей. Всякое излишнее использование кредита снижает общий уровень рентабельности вложений;

· устанавливаемая Банком России ставка платы за ресурсы наряду с нормой обязательных резервов и условиями выпуска и обращения государственных ценных бумаг постепенно становится эффективным средством управления коммерческими банками. Не прибегая к прямому регулированию процентной политики последних, Банк России определяет единство процентной политики в масштабах хозяйства, стимулируя повышение или понижение процентных ставок;

· посредством процента осуществляется регулирование объема привлекаемых банком депозитов. Рост потребностей хозяйства в кредитах должен быть покрыт соответствующим приростом банковских депозитов как источников кредитования. Это ведет к повышению ставок депозитного процента до размера, уравновешивающего предложение депозитов и спроса на них со стороны кредитного учреждения. Напротив, при сокращении потребностей хозяйства в кредитах будут снижаться доходы банка от предоставляемых ссуд. Увеличить прибыль он сможет при сокращении объема пассивных операций. Таким образом, уменьшение притока ресурсов в кредитную систему – это реакция на снижение потребностей хозяйства в заемных средствах;

· процентная политика коммерческого банка уже сегодня направлена на соответствующее управление ликвидностью его баланса. Дифференциация уровня ссудного процента по активным операциям в зависимости от ликвидности вложений приводит к соответствию спроса на рисковый кредит со стороны заемщиков требованиям ликвидности баланса банка. Аналогично прослеживается роль процента по депозитным операциям как стимула привлечения наиболее устойчивых средств в оборот кредитного учреждения.

Ссудный процент может иметь разные формы, их классификация определяется рядом признаков, в том числе формами кредита, видами операций кредитного учреждения, видами инвестиций с привлечением кредита, сроками кредитования.

В качестве примера можно привести следующие классификации форм ссудного процента (рис.3 и 4).

Наличие различных форм ссудного процента на практике определяет многообразие процентных ставок.

С учетом современной оценки механизма формирования уровня ссудного процента необходимо отметить следующее.

В условиях действия рыночных механизмов в сфере кредитных отношений уровень ссудного процента стремится к средней норме прибыли в хозяйстве. При условии свободного перелива капитала он будет устремляться в ту отрасль, ту сферу приложения средств, которая обеспечит получение наибольшей прибыли. Если уровень дохода в производственном секторе экономики выше ссудного процента, то произойдет перемещение средств из денежной сферы в производственную и наоборот.

При формировании рыночного уровня ссудного процента на отклонение его величины от средней нормы прибыли воздействует как макроэкономические, так и частные факторы, лежащие в основе проведения процентной политики отдельных кредитов.

Макроэкономические факторы:

· соотношение спроса и предложения заемных средств, которое в условиях свободной экономики уравновешивается нормой процента. Если спрос на заемные средства падает, как это происходит в условиях экономического спада, а предложение ресурсов остается неизменным, процентные ставки снижаются. Обратная тенденция возникает, например, в случае снижения объемов кредитования экономики со стороны Банка России: предложение заемных средств сокращается, что при неизменном спросе вызывает рост уровня процентных ставок;

· уровень развития денежных рынков и рынков ценных бумаг. Важнейшие параметры рынка ценных бумаг и денежного рынка находятся в прямой зависимости друг от друга. Например, вложения в ценные бумаги традиционно являются альтернативой банковским депозитам. При росте доходности по операциям с ценными бумагами финансовые институты вынуждены соответствующим образом корректировать ставки. Чем больше развит рынок ценных бумаг, тем сильнее проявляется эта зависимость;

· международная миграция капиталов, состояние национальных валют, состояние платежного баланса. Платежный баланс характеризует сальдо торговых, неторговых операций и движения капитала. Приток или отток денежных средств по этим статьям платежного баланса влияет на объем и структуру денежной массы, состояние рынков, психологические ожидания. В результате происходит движение процентных ставок, аккумулирующих влияние указанных факторов;

· фактор риска присущ любой кредитной сделке. Характер и уровень рисков меняются в зависимости от конкретных операций, но если внутренние риски поддаются большей минимизации, то внешние риски часто не поддаются управлению. Они учитываются при формировании уровня процентных ставок прежде всего по международным операциям;

· денежно-кредитная политика Банка России. Проводя свою денежно-кредитную политику, Банк России стремится обеспечить стимулирование экономического роста, смягчение циклических колебаний экономики, сдерживание инфляции, сбалансированность внешнеэкономических связей. Основными инструментами денежно-кредитной политики являются учетная политика Банка России, регулирование обязательной нормы банковского резервирования и операции на открытом рынке. Посредством использования указанных инструментов регулируются объем денежной массы в обращении и соответственно уровень рыночных процентных ставок;

· инфляционное обесценение денег (инфляционные ожидания) – существенный фактор, влияющий на уровень процентных ставок. Снижение покупательной способности денег за период пользования ссудой, или обращения ценной бумаги приводит к уменьшению реального размера заемных средств, возвращаемых кредитору. Компенсировать такое уменьшение кредитор стремится посредством увеличения размера платы за кредит;

· налогообложение. Система налогообложения влияет на размер прибыли, остающейся в распоряжении предприятия. Таким образом, меняя порядок взимания налогов, ставки налогообложения, применяя систему льгот, государство стимулирует определенные экономические процессы. Эта система справедлива и для денежно-кредитного рынка. Например, на этапе становления рынка государственных ценных бумаг доход, получаемый от совершения операций с ними, не включался в налогооблагаемую базу. Следовательно для инвестора было привлекательным покупать ГКО с доходностью, например, 30% годовых, когда ставки на других сегментах рынка составляли около 40% годовых.

Частные факторы определяются конкретными условиями деятельности кредитора, его положением на рынке кредитных ресурсов, характером операций и степенью риска. Кроме того, имеет свои особенности формирование уровня отдельных форм ссудного процента.

В современной России особенности ссудного процента определяются состоянием экономики, прежде всего денежно-кредитного рынка, а также денежно-кредитной политикой государства.

Назовем основные особенности ссудного процента в современной России.

Прежде всего это высокий уровень ссудного процента, который формируется в результате взаимодействия рассмотренных выше факторов. В настоящее время сложилась устойчивая тенденция снижения уровня процентных ставок.

Структура процентных ставок в России практически соответствует международной. Однако с учетом уровня инфляции, а главное – сложности его реального прогнозирования в России, можно сделать вывод, что практически отсутствует долгосрочное кредитование, следовательно, и процентные ставки по долгосрочным долговым инструментам.

В нашей стране не получил широкого распространения механизм использования плавающих процентных ставок, прежде всего из-за недостаточного признания индикаторов денежно-кредитного рынка, которые могли бы использоваться в качестве плавающей основы таких ставок. В настоящее время применяются другие способы страхования процентного риска. Так, эмитент долгосрочного долгового обязательства имеет возможность определять ставку купона по долговому обязательству в установленный период времени в соответствии с утвержденным проспектом эмиссии. Например, процентная ставка по купонам в течение первого года обращения трехлетней облигации уславливается при эмиссии, а по второму и третьему года объявляется при исполнении эмитентом оферты на выкуп ценных бумаг, допустим, через год после выпуска.

Государство в настоящее время в ограниченных масштабах использует ссудный процент как инструмент стимулирования определенных экономических процессов. В качестве примера можно привести порядок стимулирования сельскохозяйственного производства со стороны государства посредством субсидирования процентных ставок по кредитам, получаемым сельскохозяйственными товаропроизводителями в российских банках. В условиях, когда предприятиям возмещается из бюджета часть затрат на выплату процентов, для сельскохозяйственных товаропроизводителей устанавливаются льготные условия кредитования.

Для коммерческих банков, являющихся основными субъектами кредитных отношений в России, характерно постепенное снижение процентной маржи. Это определяется общими тенденциями уменьшения процентных ставок, усиления конкуренции в банковской системе и развития денежно-кредитного рынка и рынка ценных бумаг.

Вывод: Таким образом, можно сделать вывод, что временно свободные денежные средства, возникающие на основе кругооборота промышленного и торгового капитала, денежные накопления личного сектора и государства образуют источники ссудного капитала.

В целом усиление роли ссудного процента в экономике и превращение его в действенный элемент экономического регулирования непосредственно связаны с состоянием экономической ситуации в стране и ходом реформ. Для современных экономических отношений характерно усиление роли ссудного процента как результата проявления его регулирующей функции.

1.2 Спрос и предложение ссудного капитала

Сущность движения ссудного капитала наиболее полно проявляется в процессе передачи его от кредитора к заемщику и обратно. Фактически при этом владельцем капитала (кредитором) осуществляется продажа заемщику не самого капитала, а права на его временное использование.

Многие экономисты рассматривают ссудный капитал как своеобразный товар, потребительская стоимость которого определяется способностью продуктивно реализовываться заемщиком, обеспечивая ему прибыль (часть которой и используется для последующей выплаты ссудного процента).

Спрос на деньги и их предложение являются наиболее труднопредсказуемыми величинами, поскольку количественно они не могут быть оценены абсолютно точно и окончательно участниками денежного оборота. Соответственно все остальные величины относительные как с точки зрения прогнозирования, так и с точки зрения регулирования денежного оборота.

Увеличение спроса на деньги со стороны участников денежного оборота определяется:

·дальнейшим ростом экономики;

·снижением инфляции и инфляционных ожиданий;

·ростом доверия к банковской системе.

В зависимости от того, какими мотивами руководствуется участник денежного оборота, формируется спрос на деньги.

Первый (основной) вид потребности в деньгах, т.е. в запасе денег (трансакционный мотив), обеспечивает текущее хозяйственное функционирование того или иного участника денежного оборота. Для индивида – это запас денег для покупок до следующего получения доходов. Для предприятий запас денег предназначен для обеспечения закупок материалов, выплаты заработной платы и осуществление прочих расходов до получения следующих денежных поступлений от реализации товаров и оказания услуг. Для государства запас денег – это валютные резервы, которые позволяют обеспечить своих резидентов средствами на расчеты по внешнеэкономической деятельности.

Второй вид потребности в деньгах (мотив предосторожности) позволяет участнику денежного оборота создавать резерв денежных средств для снижения рисков в условиях неопределенности и сглаживания неизбежных кассовых разрывов.

Третий вид потребности в деньгах (спекулятивный мотив) возникает в силу того, что современные деньги сами по себе не могут служить средством сохранения стоимости. Определенная часть доходов участника денежного оборота должна использоваться в качестве средства платежа – кредитных ресурсов, приносящих доход в виде процента. Данный спрос реализуется а приобретении не материальных (финансовых) активов участниками денежного оборота. Такими активами могут быть облигации, акции, а также производные финансовые инструменты.

Денежное предложение определяется взаимодействием трех переменных:

1. денежной базой центрального банка;

2. ставкой процента на денежном рынке;

3. нормой обязательного резервирования.

Денежная база центрального банка включает в себя обязательные резервы и наличность. Эта база обеспечивается активами центрального банка: золотовалютными резервами, хранящимися в его портфеле ценными бумагами, кредитами банкам.

Ставка процента на денежном краткосрочном рынке формируется в значительной степени благодаря оптимизации соотношения резервов банковской системы к ее депозитам. На определение нормы обязательного резервирования влияет соотношение наличных денег, находящихся в обороте, и депозитов банковской системы.

На предложение денег также оказывает влияние:

·розничный товарооборот;

·поступления налогов и сборов от населения;

·поступления по банковским вкладам;

·поступления от реализации ценных бумаг;

·золотовалютные резервы (особенно при наличии дефицита государственного бюджета);

·состояние сальдо платежного баланса страны;

·состояние баланса центрального банка.

Предложение денег формируют все участники денежного оборота. Но банковская система оказывает на предложение денег прямое влияние с помощью:

· организации более экономического, устойчивого денежного оборота;

· проведения операций на различных сегментах финансового рынка в целях влияния на структуру денежного оборота;

· сокращения или увеличения эмиссии денег и других средств платежа.

В зависимости от уровня развития экономики страны, национальных особенностей и финансовых возможностей обеспечение устойчивого денежного оборота осуществляется жестко централизованной системой специализированных подразделений центрального банка или банковской системы в целом. На них возлагаются функции по налаживанию хорошо функционирующего денежного оборота.

Вывод: Замедлении экономического развития и снижения спроса на деньги со стороны экономических агентов не исключают негативных инфляционных последствий роста денежной массы в условиях сохранения внешнеэкономической конъюнктуры, и для сбалансированности предложения денег и спроса на них требуются усилия. Денежное предложение должно быть сбалансировано с экономически обоснованным спросом на деньги.

2. Банковская система

Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения. Через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, посреднические сделки, управление имуществом и множество других операций. Кредитные учреждения осуществляют консультирование, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия.

Банк - это автономное, независимое, коммерческое предприятие.

Конечно, банк - это не завод, не фабрика, но у него, как у любого предприятия, есть свой продукт. Продуктом банка является прежде всего формирование платежных средств (денежной массы), а также разнообразные услуги в виде предоставления кредитов, гарантий, поручительств, консультаций, управления имуществом. Деятельность банка носит производительный характер.

В условиях рынка банки являются ключевым звеном, питающим народное хозяйство дополнительными денежными ресурсами. Современные банки не только торгуют деньгами, одновременно они являются аналитиками рынка. По своему местоположению банки оказываются ближе всего к бизнесу, его потребностям, меняющейся конъюнктуре. Таким образом, рынок неизбежно выдвигает банк в число основополагающих, ключевых элементов экономического регулирования.

На сегодняшний день Банк определяется как финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), посредничает во взаимных платежах и расчетах между предприятиями, учреждениями или отдельными лицами, регулирует денежное обращение в стране, включая выпуск (эмиссию) новых денег. Проще говоря банки - это организации, созданные для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Банковская система - совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Включает Центральный банк, сеть коммерческих банков и других кредитно-расчетных центров. Центральный банк проводит государственную эмиссионную и валютную политику, регулирует экономику и является ядром резервной системы. Коммерческие банки осуществляют различные виды банковских операций и услуг.

Таким образом, можно сказать, что основная функция банковской системы – посредничество в перемещении денежных средств от кредиторов к заёмщикам и от продавцов к покупателям.

В создании для России новой рыночной экономики с разнообразными формами собственности роль банковской системы велика, с помощью неё осуществляется перераспределение и мобилизация капиталов, регулируются денежные расчеты, опосредуются товарные потоки и т.д. Банки призваны выполнять множество специальных функций. К их числу также относятся проведение расчетных и кассовых операций, кредитование, инвестирование, хранение денежных и других средств и управление ими, т.е. те услуги, без которых сегодня не обойтись деловому человеку.

Кейнс сравнивал банковскую систему с кровеносной системой организма, а капиталы - с кровью, питающей различные его части. Он считал, что государство, регулируя с помощью банков движение потоков финансовых средств, может воздействовать на национальную экономику и оказывать поддержку тем отраслям, которые отстают от общего развития.

Таким образом мы подходим к более глубокому пониманию роли банковской системы, т.е. к тому, что важнейшая её задача - создание и функционирование рынка капитала, как основного звена национальной экономики, определяющего в целом её развитие.

Банковская система – это такое целостное образование, которое обеспечивает ее устойчивое развитие. Как совокупность элементов ее можно представить в виде следующих блоков и их элементов. (рис. 5)

Рис. 5 Структура банковской системы России

Представленные блоки и элементы банковской системы образуют единство, отражая специфику целого, и выступают носителями его свойств.