Упрощенно технология управления в концепции приемлемого риска воспринимается как последовательность трех больших этапов выявления, оценки и минимизации. Предположим, что в ходе реализации первого этапа руководством сформулированы цели и поставлены задачи риск-менеджмента компании. Следующим шагом предстоит выявить и идентифицировать основные угрозы текущей и перспективной деятельности. Одним из действенных и наглядных инструментов такой работы является карта рисков.

Этап картографирования рисков

Самостоятельная борьба с рисками в бизнесе, как правило, начинается с традиционного SWOT-анализа и описания угроз. К этому подключается анализ документации: нормативной, финансовой, управленческой, маркетинговой, договорной. Исследуются действующие политики, регламенты, результаты сессионной стратегической деятельности. В ходе исследований и коллегиальной работы формируется состав внешних и внутренних факторов, способных оказать влияние на уровень рисков.

В результате выявленные угрозы подлежат сведению в единую таблицу, представляющую собой систему факторов риска с их перечнем, иногда именуемым профилем факторов риска. Помимо сводной таблицы целесообразно также разработать классификационную схему факторов с выделенными взаимосвязями между ними. Более конкретной формой выявления факторов служит их идентификация. Идентификация рисков предполагает выявление самых значимых качественных и количественных их характеристик, в состав которых входят:

- вероятность проявления;

- размер потенциального ущерба;

- место возникновения;

- уровень взаимосвязей между факторами и т.п.

Иными словами, риск необходимо сопоставить с указанными параметрами. В момент, когда мы начинаем осмыслять размер ущерба, возникает переход на второй этап технологии управления – стадию оценки. Измерение риска в рамках идентификации факторов и первичной оценки инструментально производится сначала качественно, а затем количественно.

Вторым инструментом измерения является картографирование. Когда мы только начинаем работу с факторами, мы стремимся описать их на уровне: вероятно – не вероятно, опасно – не опасно и насколько опасно. На этой основе можно осуществить построение карты с осями абсцисс, по которой выстроена шкала опасности, и ординат, с размещением на ней шкалы вероятности риска. Факторы находят отражение на созданном поле и получают на нем визуальное позиционирование.

Модель карты рисков

Каждая компания сама устанавливает понятие опасности и единицы ее измерения. Для руководителей одной компании под ней понимается упущенная прибыль, для других – доход. Для примера можно предположить, что опасность в пределах потери прибыли до 33% является неопасной, в диапазоне от 33% до 67% опасность допустима, а свыше 67% уже неприемлема. Некоторые авторы полагают, что опасным может быть фактор, если он может привести к потерям прибыли полностью (100%). Диапазон вероятности от 0 до 1 делится на три или более группы, предположим:

- от 0 до 0,2 – маловероятно;

- от 0,21 до 0,65 – вероятно;

- свыше 0,65 – весьма вероятно.

Представленный выше пример разбиения диапазонов не является догмой, в каждом конкретном случае подход индивидуален. Далее ответственные сотрудники, взяв данные заполненной таблицы факторов риска (форма размещена ниже), переносят каждый фактор на карту риска с учетом вероятности и опасности. В зависимости от сектора матрицы, в который попадают факторы, можно увидеть на карте, к какой зоне риска они принадлежат.

Таблица системы факторов, оказывающих влияние на уровень риска

Анализ карт рисков

Построение или коррекцию карты рекомендуется делать один раз в квартал. Каждый раз после такой работы следует проводить анализ. Он позволяет отсечь группу рисков, являющихся опасными (выше проведенной красной линии на карте). Кроме того, очевидными становятся неопасные риски, попавшие в квадранты ниже синей прочерченной линии. Карта рисков в ходе анализа дает возможность сделать следующие выводы.

- По группе рисков выше красной черты следует разработать план немедленных (первоочередных) мероприятий.

- По группе рисков, входящих в зону между красной и синей чертой, требуется разработка плана годовых мероприятий.

- По рискам, расположенным ниже синей черты, необходимо создать план контролируемых мероприятий для того, чтобы со временем они не перешли в разряд допустимых или даже опасных.

Пример визуальной формы карты риска

Выше показан пример иного представления карты. Внутри кругов проставлены значения вероятности фактора. В самой верхней части карты мы наблюдаем два риска, которые можно с уверенностью назвать ключевыми. Под ключевыми рисками следует понимать такие угрозы, которые способны нанести непоправимый, катастрофический ущерб бизнесу. Среди ущерба подобного типа можно назвать остановку непрерывного производства в условиях рисков техногенных катастроф, например, в металлургии, или даже потерю самого бизнеса при угрозе появления так называемых «убийц технологий».

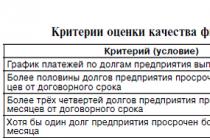

Карты рисков могут быть сформированы не только в графической, но и в табличной форме. Ниже вашему вниманию представлен пример такой карты. По строкам размещены факторы риска, а шкалы вероятности и степени опасности последовательно размещены в столбцах. Таблица заполняется путем проставления «+» в ячейках, соответствующих факторам риска по двум основным параметрам оценки. В зону самых опасных рисков попадают факторы, имеющие отметку в каждом третьем столбце. В нашем примере это «рост себестоимости производства продукции». Контролируемые риски, наоборот, имеют отметки в каждом первом столбце. В примере к таким относятся «рост запасов» и «текучесть персонала».

Пример карты рисков в табличной форме

При построении карты рисков возникает резонный вопрос: «Можем ли мы ошибаться?». Конечно! Ошибка может заключаться в выборе экспертов. И сами эксперты способны совершать ошибки, разворачивая ситуацию в субъективной оценке факторов. Но делая оценку регулярно и вводя ее результаты в фокус своего внимания, лица, принимающие решения, раз за разом учатся выявлять застарелые проблемы и находить новые угрозы. Помимо этого, формируется навык грамотно расставлять приоритеты и своевременно минимизировать риски. В любом случае, настоящий инструмент эффективен сам по себе.

Или иных методов либо их комбинации) необходимо обработать и наглядно представить для того, чтобы проводить с ними дальнейшую работу по оценке и управлению. Наиболее наглядный, простой и популярный способ – построение карты или матрицы рисков .

Самый простой вариант представления информации о рисках – составление перечня рисков в порядке убывания характеристик их важности.

Однако важность риска с точки зрения управления не определяется одним параметром, что связано с его вероятностной природой. Очевидно, что риск, который в случае реализации несет большие потери, можно считать опасным и требующим управления. Но если вероятность наступления этого риска крайне мала, то им можно и пренебречь. Соответственно и наоборот: риск с небольшим потенциальным убытком, но реализующийся очень часто, в итоге приведет к значительному суммарному ущербу. Следовательно, характеризовать каждый идентифицированный риск необходимо с помощью двух его основных параметров: вероятности реализации и величины возможного ущерба.

Отметим, что хотя последствия реализации рисков бывают не только финансовыми, но и моральными, репутационными, сопровождающимися потерей жизни и здоровья и т.д., но в экономических ситуациях принято рассматривать в качестве основных именно финансовые, материальные. Это связано с тем, что в экономической деятельности именно такого рода потери имеют наибольшее значение, а также тем, что в большинстве случаев остальные потери можно, хотя и с определенной степенью условности, выразить в стоимостном выражении.

Таким образом, каждый идентифицированный риск в случае проведения его оценки будет характеризоваться двумя величинами: вероятностью его наступления и размером убытков. Перечень рисков можно составить, расположив риски в порядке убывания одной из величин, однако общепринятым является одновременное использование обоих показателей с построением так называемых карты или матрицы рисков .

В том случае, если обе величины – вероятность реализации риска и потенциальный ущерб – имеют количественное выражение, мы можем построить карту рисков .

Карта рисков – это наглядное изображение идентифицированных рисков в виде точек на координатной плоскости, где по одной из осей (как правило, OY), отложены вероятности реализации рисков (в долях единицы или в процентах), а по другой (как правило, ОХ) – ущерб от реализации (в денежных единицах). Пример карты рисков можно видеть на рисунке 1.

Рисунок 1 – Схематичное изображение карты рисков

Как видно на рисунке, риски 1 и 4 имеют одинаковую величину потенциального ущерба, однако вероятность реализации риска 1 выше. Риски же 2 и 5 имеют одинаковую вероятность реализации, при этом потенциальный ущерб выше у риска 5. Эти пары рисков можно сравнить и сказать, какой из них обладает более высоким уровнем (если за уровень риска принять пару вероятность/ущерб). Однако в отношении других рисков такое сравнение затруднительно. Так, риск 1 имеет меньший ущерб, чем риск 5, однако вероятность его реализации существенно выше.

Для того, чтобы определить, является риск приемлемым или нет, на карту рисков можно нанести границу толерантности к риску , или границу приемлемости риска (см. рис. 1). Она представляет собой кривую, так как риски с высоким ущербом даже при низкой вероятности могут считаться неприемлемыми, также как и риски с небольшим ущербом, но высокой вероятностью. Строится она на основании представлений о риск-аппетите организации , и отделяет область приемлемых рисков, то есть тех, которые организация принимает и управляет ими, от неприемлемых. Неприемлемые риски – это риски, от которых при невозможности управления ими таким образом, чтобы они в результате попали в область приемлемых рисков, организация отказывается. В зависимости от политики управления рисками и конкретной сущности рисков, от неприемлемых рисков можно отказываться и сразу, без выяснения возможностей управления ими.

Для повышения наглядности риски на карте, помимо номеров, могут обозначаться разными цветами в зависимости от их вида. Карта рисков должна обязательно снабжаться перечнем рисков.

Таким образом, карта рисков представляет собой очень наглядное и достаточно простое в построении изображение рисков предприятия или организации.

Однако в ряде случаев нет возможности измерить вероятность и ущерб в количественном выражении. Особенно это касается вероятности. Тем не менее, существует необходимость в некотором ранжировании рисков по величине вероятности их реализации. В этом случае используют качественные, атрибутивные оценки вероятности типа «весьма вероятно», «маловероятно», «невероятно» и т.д. Количество градаций качественной шкалы может быть любым. Аналогично оценивается и ущерб, например как «высокий», «средний» и «низкий». Количество градаций по шкалам вероятности и ущерба может быть как равным, так и различным.

На основе этой информации строится матрица рисков – изображение рисков в виде таблицы, где по столбцам расположены градации величины ущерба от реализации рисков, а по строкам – градации вероятностей их реализации. Сами риски при этом располагаются в клетках таблицы. Каждая клетка имеет интерпретацию с точки зрения уровня риска. Наглядно пример матрицы рисков представлен в таблице 1.

Таблица 1 – Матрица оценки рисков (пример)

В матрице рисков также можно изобразить границу толерантности к рискам, однако чаще принято клетки таблицы окрашивать в разные цвета: зеленый – низкий риск, желтый – средний риск, красный – высокий риск (чем насыщеннее красный цвет, тем выше риск). Такой вариант изображения является более наглядным.

Также клеткам таблицы могут приписываться некоторые величины (см. табл. 1), отражающие уровень риска. На основе этих величин могут производиться вычисления, например, суммарного риска. Однако эти величины носят условный, произвольный характер, как и вычисления на их основе, и считать их статистическими характеристиками нельзя.

Качественные оценки вероятности и ущерба для каждого риска могут быть получены двумя способами.

В первом случае они могут быть определены из количественных оценок, то есть являться их упрощением. Например, политикой в отношении риск-менеджмента определено, что риск с вероятностью от 0 до 0,05 является крайне низким, от 0,05 до 0,1 – низким, от 0,1 до 0,4 – средним, от 0,4 до 0,7 – высоким и от 0,7 до 1 – крайне высоким. Имея оценки вероятностей реализации идентифицированных рисков мы можем превратить карту рисков в матрицу. Аналогично и с величиной потенциального ущерба. В этом случае построение матрицы рисков может являться хотя, возможно, и более наглядным, однако менее информативным способом представления информации о рисках, чем карта рисков.

Однако чаще матрица рисков строится тогда, когда получить количественные оценки рисков не представляется возможным. Например, нельзя оценить вероятность реализации рисков ни с помощью методов теории вероятностей, ни на основании данных соответствующей статистики. В таких случаях могут использоваться так называемые субъективные вероятности, либо экспертные оценки , либо просто результаты обработки риск-интервью о том, как часто реализуются (или могут реализовываться) те или иные риски по мнению опрашиваемых лиц. Очевидно, что более достоверными в данном случае будут оценки, полученные в качественном, а не в количественном виде. В таких ситуациях использование матрицы рисков является не только наглядным и удобным, но и достаточно достоверным (в случае соблюдения правил получения качественных оценок) способом представления информации о рисках предприятия или организации.

Важно отметить, что «вероятность», используемая для составления матрицы в подобных случаях, как правило, не является вероятностью в классическом или статистическом смысле. В англоязычной литературе для ее обозначения используется термин likelihood , который можно перевести, как «правдоподобие», а в контексте рисков – как «возможность реализации рисков». Понимая при этом, что вероятность – это мера возможности реализации рисков, однако слово «возможность» скорее можно трактовать, как качественную, а не количественную характеристику.

Таким образом, карта и матрица рисков представляют собой, по сути, один и тот же способ представления информации о рисках, отличаясь друг от друга типом оценок характеристик риска.

Литература

1. Синявская Т.Г., Трегубова А.А. Управление экономическими рисками: теория, организация, методы. Учебное пособие. / Ростовский государственный экономический университет (РИНХ). – Ростов-на-Дону, 2015. – 161 с.

В своей консалтинговой практике я работаю со многими генеральными и коммерческими директорами, руководителями отделов продаж и менеджерами. Целый ряд успешных руководителей использует в своей работе ментальные карты, или интеллект-карты (mindmap), для решения повседневных бизнес-задач: прописывания скриптов продаж, инструкций для персонала, планирования продаж и производства, анализа конкурентов, создания чек-листов, регламентов проведения планерок и совещаний, SWOT-анализа, описания бизнес-процессов, организационных структур, функциональных моделей и прочее. Обо всех этих производственных механизмах рассказывается на страницах этой книги.

Здесь вы найдете практические примеры решения бизнес-задач при использовании интеллект-карт. Внедрив и разработав эти решения под свой бизнес, вы сможете подняться на более высокую ступень организации своей коммерческой деятельности, увеличить продажи, настроить работу с персоналом, оптимизировать и регламентировать бизнес-процессы.

Книга будет полезна как людям, давно и активно использующим в своей практике интеллект-карты, так и новичкам для выведения бизнеса на качественно новый уровень.

Книга:

Опыт компаний, с которыми я сотрудничаю, показывает, что для достижения стабильного и процветающего бизнеса, независимо от его масштабов и специфики, необходимо уметь управлять рисками. Риск-менеджмент – это раздел менеджмента, который этому и посвящен. Он позволяет принимать управленческие решения, максимально исключающие неблагоприятные результаты. Сам по себе риск – это оценка вероятности возникновения фактора/обстоятельства, которые повлияют на планы компании и станут препятствием на пути к достижению намеченных целей.

Почему важно контролировать риски?

Система управления рисками стремится к минимизации потерь компании от неучтенных вовремя обстоятельств. Поэтому данный раздел должен включаться в бизнес-планы и 12-недельное планирование целей бизнеса. Риск-менеджмент выявляет сами факторы риска и причины их появления, корректирует решения и планы компании, прорабатывает защищающие от риска стратегии и ставит конечной целью – максимальное снижение влияния неблагоприятных факторов с целью достижения компанией намеченных. С его помощью бизнес может принимать более обоснованные и корректные решения, что улучшает его финансовое положение.

Управлять рисками – это значит выявлять возможные отклонения запланированных и действительных результатов, осуществлять контроль над данными несоответствиями, исключать негативные последствия, вызванные ими, и использовать их для своих выгод. Риск-менеджмент позволяет правильно выбрать вектор дальнейшего развития и гарантирует результативность плана.

Как правило, если в компании и используется система управления рисками, то довольно неграмотно. Например, риски рассматривает только отдельный отдел в компании не в разрезе всего бизнеса, а лишь в части задач, которые необходимо достичь этому конкретному отделу. Кроме того, чаще всего управления рисками осуществляется эпизодически, т. е. по необходимости, в то время как это должно осуществляться системно. Управление рисками – сложный процесс, так как требует опережающего мышления, но возможный. Следует уделить внимание команде, которая будет осуществлять оценку рисков. В ней должны быть четко распределены полномочия и ответственность. Действия должны быть слаженными, так как качество оценки рисков во многом определяется эффективностью взаимодействия в команде.

Анализ рисков следует проводить на всех уровнях принятия наиболее важных управленческих решений, что требует включить его во все бизнес-процессы. Особенно недопустимо осуществлять без учета потенциальных рисков стратегическое планирование, вести управление проектами, формировать бюджет.

Процесс управления рисками включает несколько этапов:

1. Выявление риска , оценка вероятности его возникновения, оценка степени его влияния на ваши планы. То есть из всей совокупности возможных опасностей вам необходимо управлять только теми, которые могут повлиять именно на ваш бизнес. Кроме того, риск все же подразумевает негативное влияние. Обнаружить их можно с помощью экспертного мнения, информированности о геополитической обстановке, маркетинговых исследований, анализа рынка труда и т. д.

2. Выбор методов снижения нежелательных последствий от воздействия выявленного риска. То есть вам необходимо продумать стратегию поведения, направленную на устранение потенциального риска.

3. Реализация выбранной стратегии .

Национальный стандарт по риск-менеджменту, ГОСТ Р ИСО/МЭК 31010-2011, содержит не один десяток способов оценки рисков, среди которых, в том числе, мозговой штурм.

Однако можно избежать чтения стандартизированных текстов и использовать те методы, которые доказали результативность на практике.

Перед анализом рисков я предлагаю вам упрощенный инструмент, который позволит понять, какие опасности наиболее вероятны и какие из них требуют первоочередной проработки, так как наиболее опасны.

Делать это можно, конечно, в формате ментальной карты.

1. Ядро ментальной карты – это риск-менеджмент конкретного проекта/цели.

Рис. 45. Ядро ментальной карты при оценке опасности риска – проект

2. Первый уровень сформируют все потенциальные риски, которые могут оказать негативное влияние на ваш проект. Они располагаются от ядра интеллект карты радиально по часовой стрелке.

Например, для достижения поставленной цели вам необходим высококвалифицированный персонал. Однако вы знаете, что рынок труда региона, в котором вы работаете, не располагает такими кадрами.

Или поставщики проинформировали вас, что в связи с изменениями в направленности внешней политики государства могут возникнуть сложности с поставками.

Все выявленные риски вы фиксируете на первом уровне ментальной карты.

Рис. 46. Ментальная карта при оценке опасности риска – потенциальные риски (уровень 1)

3. Выявив риски, вам необходимо их оценить по двум критериям: вероятность возникновения и степень влияния на ваши цели. Для этого достаточно трехбалльной шкалы. Например, в уровне 1 вы выявили такой риск, как нехватка кадров достаточной квалификации. Однако вы решили, что их можно привлечь из другого региона. Но в связи с расходами на их проживание вы не сможете набрать планируемое изначально количество человек. То есть риск достаточно опасен. В примере ниже вероятность его возникновения оценена в 2 балла, а степень влияния – в 3 балла.

По второму риску, задержка поставок, поставщики сообщили, что в связи с изменениями в направленности внешней политики государства могут возникнуть сложности с поставками. Однако у вас есть контракт с другими, которые являются внутренними и не зависят от внешних поставок. И объема поставок от них вам будет достаточно для проекта. Поэтому вероятность возникновения такой опасности, как задержка поставок, минимальна и оценена в 1 балл. Тем не менее, если это произойдет, то проект будет заморожен. Поэтому влияние этого риска оценено максимальным баллом – 3.

Эти критерии вероятность возникновения риска и степень его влияния на проект – и их балльное выражение образуют уровень 2 ментальной карты при оценке опасности риска.

Рис. 47. Ментальная карта при оценке опасности риска – критерии опасности риска (уровень 2)

4. В следующем шаге вам необходимы баллы двух критериев отдельно по каждому риску. И результат вынести отдельным блоком. Например, опасность риска «задержка поставок» оценена в 3 балла. При максимуме 9 баллов, это показатель ниже среднего, т. е. вероятность, но не столь очевидная. Опасность риска «недостаток кадров» оценена в 6 баллов, т. е. с высокой вероятностью. Поэтому, выбирая между двумя приведенными в примере рисками, особое внимание необходимо уделить кадрам и проработать стратегический план по ликвидации данной сложности.

Программа Mind Manager предлагает проработанный и удобный шаблон для проведения риск-менеджмента.

Заключительный шаг в построении карты - размещение рисков на карту рисков на основании рангов их воздействия и ранга вероятности. Каждый риск рабочая группа размещает в соответствующую ячейку.

Далее команда определяет границу толерантности к риску. На карте определяют те риски, которые требуют постоянного контроля. Те угрозы, которые находятся ниже границы, в настоящее время считаются приемлемыми, но это вовсе не означает, что ими вовсе не нужно управлять.

Если участники проекта обладают низким уровнем терпимости, то потребуется разработать тщательное планирование по управлению рисками. И наоборот, высокая терпимость значительно упрощает планирование рисками.

1.3.1 Управление рисками

Под управлением рисками в деятельности предприятия будем понимать совокупность аналитических, организационно-экономических, финансовых мероприятий, направленных на своевременное выявление, оценку, предупреждение, контроль событий часто случайного и непредсказуемого свойства и минимизацию последствий для предприятия. Смирнова Е. Производственный риск: сущность и управление // Управление риском, 2001, N 2.

Выделяют два уровня управления рисками.

Целью первого уровня является сохранение устойчивого развития предприятия. Второго - удержание уровня риска в приемлемых для данного предприятия границах.

Одной из основных задач системы управления рисками в организации является повышение финансовой устойчивости (т.к. основная опасность финансовых рисков заключается в неустойчивости денежных потоков во времени) и совершенствование механизмов управления.

Существует множество подходов к содержанию процесса управления риском. (Таблица 7).

|

Источник |

|

|

1. Выявление предполагаемого риска 2. Оценка риска 3. Выбор методов управления риском 4. Применение выбранных методов 5. Оценка результатов |

Лапуста М.Г., Шаршукова Л.Г. Риски в предпринимательской деятельности. - М.: ИНФА-М, 1998. С.102 |

|

1. Определение цели 2. Выяснение риска 3. Оценка риска 4. Выбор методов управления риском 5. Осуществление этих методов 6. Оценка результатов |

Сердюкова И.Д. Методы анализа финансовых рисков // Бухгалтерский учет, 1996, N 6. С.54 |

|

1. Выработка цели риска 2. Определение вероятности наступления события 3. Выяснение степени и величины риска 4. Анализ окружающей обстановки 5. Выбор стратегии управления риском 6. Выбор необходимых для данной стратегии приемов управления риском и способов его минимизации 7. Осуществление целенаправленного воздействия на риск |

Балабанов И.Т. Риск-менеджмент. - М.: Финансы и Статистика, 1996. С.46 |

|

1. Идентификация (установление) риска 2. Оценка риска 3. Предотвращение (контролирование) риска 4. Финансирование риска |

Смирнов В.В. Страховая защита от рисков при реализации продукции по договорам купли-продажи по базисам поставки - М.: Издательский центр "Анкил", 1997. С.50 |

|

1. Выявление и классификация основных видов риска 2. Расчет адекватной и легко интерпретируемой количественной меры риска 3. Принятие решения об уменьшении или увеличении выявленных рисков 4. Разработка и реализация процедур контроля над рисками текущих позиций |

Лобанов А., Филин С., Чугунов А. Риск-менеджмент // Риск, 1999, N 4. |

Каждое предприятие заинтересовано в повышении стоимости бизнеса, что может обеспечить система риск-менеджмента. Она позволяет эффективно управлять будущими событиями, которые находятся в состоянии неопределенности, а также снижать возможность появления негативных событий, способствующих снижению денежного потока.

Каржаев А.Т. выделяет следующие этапы управления рисками инновационной деятельности: Каржаев А.Т. Инновационные риски венчурного капитала и управление ими. М.: Экономика, 2003.С. 28.

§ анализ неопределенности;

§ идентификация и классификация рисков;

§ создание реестра потенциально возможных, нежелательно возможных, нежелательных вариантов итогов;

§ анализ развития рисковых событий и количественная оценка рисков;

§ выбор показателей и математической модели общего инновационного риска венчурного капитала (проекта);

§ выработка стратегии управления инновационными рисками;

§ мониторинг инновационного процесса, венчурного цикла и принятие решений по управлению рисками, по предупреждению и ликвидации негативного воздействия рисков.

Система управления рисками представляет собой сложный механизм, состоящий из двух подсистем: управляемой подсистемы (объекта управления) и управляющей (субъекта управления).

Рис.3. Система управления рисками

Организация риск-менеджмента представляет собой систему мер, направленных на эффективное сочетание всех его элементов в единой технологии процесса управления риском. В зависимости от размера бизнеса меняется отношение к риск-менеджменту в компании. Интуитивное управление рисками обычно характерно для малого бизнеса, где должность риск-менеджера просто не предусмотрена. Ответственность за риски компании часто берет на себя генеральный директор, что не может не сказаться отрицательно на финансовых результатах. При таком подходе работники боятся обозначить возможные или реально существующие проблемы. Из-за страха перед руководством многие ситуации, а также их последствия не выявляются вовремя, а иногда и вовсе скрываются.

Рис.4. Подходы к управлению рисками в зависимости от размера бизнеса

Это свидетельствует о том, что управление рисками следует рассматривать не как единовременное действие, а как систему целенаправленных действий, которые образуют единый механизм управления рисками.

Для крупного и среднего бизнеса необходимо создать департамент/отдел по управлению рисками - специальное подразделение, которое будет отслеживать, идентифицировать и контролировать уровень рисков. Это поможет компании своевременно реагировать на изменение внешней среды и достичь успеха при выводе на рынок нового продукта.

На департамент по управлению рисками возлагаются как общая методологическая работа по разработке принципов и методов оценки рисков, так и практическая работа по устранению лимитов рисков и контроль за их соблюдением. Департамент проводит идентификацию рисков, составляет карту рисков и представляет руководству рекомендации по их минимизации. К обязанностям департамента, также, можно отнести анализ рыночной позиции, клиентской базы, контрагентов организации. Процесс управления рисками ему следует соотносить с созданием стоимости компании. Для оперативного управления рисками портфеля компании необходимо увязывать риски с ключевыми показателями деятельности предприятия.

Департамент по управлению рисками должен быть структурно независимым от финансового и операционного отделов в связи с возможностью возникновения конфликта интересов между ними, который повлияет на степень адекватности принятых управленческих решений. Исполнительный директор и совет директоров должны рассматривать систему управления рисками как важный информационный канал, от которого зависит жизнеспособность компании в целом. При отсутствии данного структурного подразделения возникает риск неадекватности информации. Успех многих компаний, грамотно управляющих рисками, объясняется тем, что в них должность старшего риск-менеджер занимает опытный профессионал. В компании необходимо ввести разделение обязанностей, то есть нельзя допускать, чтобы одни и те же сотрудники определяли стратегию рисков и следили, насколько соответствует ей деятельность компании, и в то же время инициировали бы решение о принятии рисков и управляли ими. Также в рамках департамента необходимо четко определить личные обязанности каждого сотрудника и ответственность за риск.

На практике департамент по управлению рисками руководствуется положением об отделе/департаменте управления рисками. Данный документ описывает заданные функции, а также порядок взаимодействия отдела с другими подразделениями компании.

Помимо этого, для формализации процесса по управлению рисками необходимо разработать и утвердить стандарт по управлению рисками. Он должен представлять собой методические указания по выяснению и анализу рисков, ведению их учета и подготовке отчетности по результатам работы в этом направлении. Разработка подобного стандарта на уровне предприятия должна обеспечивать такое управление рисками, при котором основным элементам структуры и деятельности фирмы гарантируются высокая устойчивость и защищенность от внутренних и внешних экономических рисков.

Разработка стандарта основывается на двух стадиях - подготовительная и основная. На подготовительной стадии антирисковый менеджер должен ознакомиться с той справочной и текущей конкретной информацией, которая позволит ему принять решения и составить стандарт. Основная стадия представляет собой собственно разработку программы по управлению рисками.

Принципы, которыми руководствуется менеджер при разработке и внедрении стандарта, в первую очередь определяются стратегией предприятия. Так, если предприятие ориентируется на обеспечение своей финансовой устойчивости, соответствующие принципы, которыми должен руководствоваться разработчик программы, будут диктовать выбор методов управления рисками, обеспечивающих эту финансовую устойчивость. Таким конкретным принципом может быть, например, принцип ориентации компании на передачу всех рисков во внешнюю среду.

Департамент по управлению рисками ежегодно составляет план по управлению рисками. Он отражает затраты на процедуры по снижению рисков, а также сами мероприятия по управлению риском. Помимо этого, в нем содержится информация об ответственности персонала за осуществление задач по управлению рисками. План по управлению рисками содержит перечень финансовых мероприятий по защите предприятия, инструкции для действий в критических ситуациях, регламенты по технике безопасности.

План по управлению рисками составляется для каждого проекта компании, что способствует более детальному рассмотрению рисков в процессе реализации проекта, и планирование мероприятий по управлению рисками будет более эффективным. Он должен включать бюджет управления рисками. Устанавливается частота выполнения комплекса действий по нейтрализации рисков в течение всего жизненного цикла проекта. Также указывается уровень допустимости рисков. В процессе планирования департамент по управлению рисками должен определить индикаторы рисков (набор параметров, характеризующий состояние рынка). Внедрение подобной системы позволит проверять и накапливать информацию о негативных явлениях. План по управлению рисками должен использоваться руководителями верхнего и среднего уровня как для стратегического управления, так и для тактического управления предприятием.

Рассмотрим роль и место службы риск-менеджмента в структуре компании. В настоящее время линейно-функциональные структуры присущи в основном мелким компаниям. Среди крупных компаний доминирует дивизиональный подход.

В основе функциональной структуры лежит создание структурных подразделений (отделов) на основе сходного опыта, подготовки и использования ресурсов. Например, отдел маркетинга, отдел управления персоналом, отдел по управлению рисками. Каждое подразделение имеет свою четко определенную задачу и обязанности. Для данной структуры характерна специализация работников, разделение труда по функциям. Следовательно, функциональный отдел отвечает только за определенный участок работы.

Главное преимущество функциональной структуры в ее простоте, как со стороны осуществления контроля, так и со стороны построения коммуникаций между руководителем и исполнителем. Подобный уровень взаимодействия снижает управленческие издержки и обеспечивает быстрые и экономичные формы принятия решений. Достоинство функциональной структуры также в приобретении работником высокого уровня профессионализма в выполнении специализированных функций и персонифицированной ответственности.

Однако эта структура имеет ряд недостатков: проявление авторитарного стиля руководства, что снижает инициативу подчиненных и приводит к перезагрузке руководителя. При увеличении численности предприятия руководители подразделений больше внимания уделяют своим функциональным обязанностям, нежели целям всей компании. По этой причине рано начинает проявляться отрицательный эффект масштаба.

Такая структура неэффективна при расширении номенклатуры выпускаемых изделий или расширении географии сбыта, поскольку нет специалистов, отвечающих за конкретный товар или рынок. Кроме того, функциональная структура не способствует динамизму и новаторству. При функциональной структуре наиболее оптимально построение службы риск-менеджмента, представленное на рис.5.

Рис.5. Построение службы риск-менеджмента при функциональной структуре управления

Дивизиональная структура предполагает наличие нескольких структурных подразделений, ориентированных на производство разных товаров, на разных потребителей или реализацию продукта в разных регионах. Отсюда различают дивизионально-продуктовую, дивизиональные структуры, ориентированные на потребителя, и дивизионально-региональную структуру.

В данной структуре важнейшую роль играют не руководители функциональных подразделений, а руководители производственных отделов, которые несут полную ответственность за результаты деятельности возглавляемого отдела. Руководители вторичных функциональных служб подчинены директору производственного подразделения. Ответственность за прибыль переносится на уровень дивизионов.

Для дивизиональной структуры характерно наличие оперативного управления на уровне производства конкретного продукта и централизованного стратегического управления на уровне верховного управления компанией. Руководитель компании жестко контролирует научно-исследовательские разработки, финансы, инвестиции.

Если компания ведет свою деятельность в нескольких регионах, то в каждом из них назначается директор, контролирующий эту деятельность и подчиняющийся генеральному директору.

Использование дивизиональных структур позволяет компании уделять конкретному продукту, потребителю или географическому региону столько же внимания, сколько уделяет небольшая специализированная компания. В результате этого можно быстрее реагировать на изменения, происходящие во внешней среде, и адаптироваться к изменяющимся условиям.

В то же время следует подчеркнуть недостатки рассматриваемого типа организационных структур. Для дивизиональных структур характерен рост иерархичности, т.е. вертикали управления. Они потребовали формирования промежуточных уровней менеджмента для координации работы отделений, группы и т.п.; противопоставление целей отделений общим целям развития компании.

В рамках данной структуры проявляется неэффективное использование ресурсов, невозможность их использовать в полной мере в связи с закреплением ресурсов за конкретным подразделением; увеличение затрат на содержание управленческого аппарата вследствие дублирования одних и тех же функций в подразделениях и соответствующего увеличения численности персонала; затруднение осуществления контроля сверху донизу, а также дублирование работ для разных подразделений.

Адаптивная организационная структура способна сравнительно легко менять свою форму в зависимости от изменяющихся условий. Отсутствие бюрократической регламентации, индивидуальная ответственность каждого работника за общие результаты деятельности, возможность творческой самореализации и повышенный интерес к работе - вот основные преимущества данной системы.

Адаптивная структура создается на период выполнения проекта или программы. В подобной структуре отсутствует разделение работ по видам труда.

Рис.6. Дивизиональная организационная структура риск-менеджмента субъекта инвестиционной деятельности

Подобная структура, однако, не лишена недостатков: требуется большое количество профессионалов, способных решать самые разнообразные задачи; сложность в определении приоритетности проектов, так как каждый руководитель проекта считает свою работу наиболее значимой для компании. В результате этого возможны конфликты между руководителем функционального подразделения и руководителем проекта. В рамках проекта возможно дублирование функций.

Таким образом, основами риск-менеджмента компании как направления управленческой деятельности признаются критерии классификации наиболее актуальных рисков для компании, их оценка на основе различных методов и ранжирования на основе карты рисков, составление плана минимизации рисков с учетом достоинств и недостатков организации управления и реализация данного плана, исходя из полномочий службы риск-менеджмента

Описание структуры карты рисков

На этой карте рисков вероятность или частота отображается по вертикальной оси, а сила воздействия или значимость - по горизонтальной оси. В этом случае вероятность появления риска увеличивается снизу вверх при продвижении по вертикальной оси, а воздействие риска увеличивается слева направо по горизонтальной оси.

Арабские цифры на карте – обозначения рисков, которые были классифицированы по четырем категориям значимости и шести категориям вероятности, причем так, чтобы каждому сочетанию вероятность/значимость был приписан один вид риска.

Такая классификация, размещающая каждый риск в специфическую отдельную «коробочку» не является обязательной, но упрощает процесс установки приоритетов, показывая положение каждого риска относительно других (увеличивает разрешающую способность данного метода). Жирная ломаная линия - критическая граница терпимости к риску.

При выявлении критических рисков сценарии (причинно-следственная связь процессов, событий и действующих факторов риска), приводящие к рискам выше этой границы, считаются непереносимыми.

При разработке стратегии снижения рисков например, по выявленным непереносимым рискам до принятия данной стратегии требуется понять, как уменьшить или передать такие риски, в то время как риски ниже границы являются управляемыми в рабочем порядке.

Построение карты рисков

В общем случае процесс картографирования рисков позволяет:

выделить риски

расположить риски по приоритетам

оценить количественно (разбить на классы) риски организации.

Для составления карты рисков можно применить:

интервью

формализованные и неформализованные опросники

обзоры и исследования отрасли

анализ документационного комплекта компании

численные методы оценки

Основные шаги процесса самостоятельного картографирования рисков

первичное обучение

определение границ анализа

формирование состава команды

анализ сценариев и ранжирование

определение границы терпимости к риску

составление плана действий

технологии количественных оценок и моделирования

При определении границ должен соблюдаться баланс между:

широтой границ

глубиной информации

ценностью той информации, которая будет получена из процесса картографирования рисков.

Таблица результатов сценарного анализа и ранжирования рисков

|

Объект риска |

Триггерный механизм (или фактор риска) |

Последствия (описания) |

Воздействие (значимость или величина потерь) |

Вероятность потерь |

|

|

………………….. |

……………….. |

………………….. |

……………….. |

||

|

………………….. |

……………….. |

………………….. |

……………….. |

Тема 5 Методы управления риском

1. Классификация методов управления рисками

2. Методы уклонения от риска

3. Методы локализации риска

4. Методы диссипации (распределения) риска

5. Методы компенсации риска

1. Классификация методов управления рисками

Сами по себе методы риск-менеджмента достаточно разнообразны. Это связано с неоднозначностью понятия риска и наличием большого числа критериев их классификации. В следующем разделе данной главы мы более подробно рассмотрим основные методы, а здесь ограничимся лишь кратким их обзором.

Во – первых, подходы к управлению рисками можно сгруппировать как методы минимизации негативного влияния неблагоприятных событий следующим образом.

Дособытийные методы управления рисками – осуществляемые заблаговременно мероприятия, направленные на изменение существенных параметров риска (вероятность наступления, размеры ущерба). Сюда можно отнести методы трансформации рисков (Risk control, Risk control to stop losses), которые связаны, в основном, с препятствованием реализации риска. Обычно эти методы ассоциируются с проведением превентивных мероприятий.

Послесобытийные методы управления рисками – осуществляемые после наступления ущерба и направленные на ликвидацию последствий. Эти методы направлены на формирование финансовых источников, используемых для покрытия ущерба. В основном это методы финансирования риска (Risk financing, Risk financing to pay for losses).

Послесобытийные и дособытийные методы объединяются в общем направлении методов компенсации.

Методы управления рисками можно разделить на четыре группы:

методы уклонения от риска;

методы локализации риска;

методы диссипации риска;

методы компенсации риска.

Методы уклонения от риска предполагают:

исключение рисковых ситуаций из бизнеса;

избегание сделок с ненадежными партнерами, клиентами;

отказ от услуг неизвестных или сомнительных фирм;

отказываются от инновационных или инвестиционных проектов, если те вызывают хоть малейшую неуверенность в успешной реализации.

Если руководство решает использовать в качестве «уклонения» - страхование то необходима разработка комплексной программы защиты, а не единичные обращения в страховую фирму.

Если у предприятия не хватает средств для комплексной страховой защиты, необходимо выделить те риски, реализация которых связана с наибольшими потерями и застраховать именно их.

Метод локализации риска

Применяется только, когда можно четко идентифицировать источники риска.

Наиболее опасные участки производственного процесса локализуются, и над ними устанавливается контроль, снижается уровень финансового риска.

Подобный метод используют крупные компании для внедрения инновационных проектов, освоения новых видов продукции и т. д.

В самых простых случаях для локализации риска создается специализированное подразделение в структуре компании, которое осуществляет реализацию проекта.

Методы диссипации (рассеивания) риска

Представляют собой более гибкие инструменты управления. Один из них связан с распределением риска между стратегическими партнерами. В качестве партнеров могут выступать как другие предприятия, так и физические лица. Здесь могут создаваться акционерные общества, финансово – промышленные группы. Предприятия могут вступать в консорциумы, ассоциации, концерны.

Объединение предприятий в одно либо в группу носит название интеграции .

Выделяют четыре основных вида интеграции риска:

(обратная) интеграция - предполагает объединение с поставщиками;

(прямая) интеграция - подразумевает объединение с посредниками, образующими дистрибьюторскую сеть по сбыту продукции предприятия;

горизонтальная интеграция - предполагает объединение с конкурентами; обычно такие ассоциации создаются с целью согласования ценовой политики, разграничению зон хозяйствования, каких-либо совместных действий;

вертикальная интеграция – это объединение организаций, осуществляющих разные виды деятельности для достижения совместных стратегических целей.

Другая разновидность методов диссипации риска – это диверсификация .

подразумевает увеличение разнообразия видов деятельности, рынков сбыта или каналов поставок.

Диверсификация закупок – это увеличение количества поставщиков, что позволяет ослабить зависимость предприятия от конкретного поставщика. (нарушение графика, форс – мажор, банкротство и др.)

Диверсификация рынка сбыта (развитие рынка) - предполагает распределение готовой продукции предприятия между несколькими рынками или контрагентами. В этом случае провал на одном рынке будет компенсирован успехами на других.

Диверсификация видов хозяйственной деятельности - подразумевает

расширение ассортимента выпускаемой продукции, оказываемых услуг, спектра используемых технологий. При возникновении проблем с реализацией одного вида продукции, организация сможет компенсировать потери при помощи других сфер хозяйствования либо вообще перейти в другую отрасль.

Диссипация риска при формировании инвестиционного портфеля

предполагает реализацию одновременно нескольких проектов, характеризующихся небольшой капиталоемкостью. Это можно назвать диверсификацией инвестиций .

Методы компенсации риска

Данная группа методов относится к упреждающим методам управления

(управление по изменениям).

1. С тратегическое планирование особенно эффективно, если

разработка стратегии проходит через все сферы внутри предприятия.

Разработка комплекса компенсирующих мероприятий, создания и использования резервов.